21. Juli 2020

Aktienmärkte weiter durch Geldpolitik in Überbewertung getrieben

Der zunächst V-förmigen Wirtschaftserholung geht aufgrund wieder eingeführter Lock-downs der Schnauf aus. Eine Insolvenzwelle, besonders bei kleinen Firmen, steht noch bevor. Geldpolitik treibt Aktienmärkte in ungeahnte Höhen.

Fiskalgrenze in den USA muss erhöht werden

Um die Auswirkungen der Shut-Downs abzumildern und den Konsum zu stabilisieren, erhielten Arbeitslose in den USA jede Woche zusätzlich 600 US-Dollar Arbeitslosenunterstützung. Auf diese Weise wurden jeden Monat rund 72 Milliarden US-Dollar in die Wirtschaft gepumpt. Hinzu kamen 1200 US-Dollar «Stimulus Schecks» für alle, deren Jahreseinkommen unter 75’000 US-Dollar beträgt. Derzeit gibt es republikanischen Widerstand gegen eine Verlängerung der zusätzlichen Arbeitslosenzahlungen. Im Juni mussten die USA einen traurigen Rekord vermelden: mit einem Defizit von 864.1 Milliarden US-Dollar wurden alle früheren Rekorde gebrochen. Gegenüber dem Juni 2019 verdreifachten sich die Staatsausgaben! Vermutlich würde das «Einkommen» der US-Privathaushalte um 25% sinken, falls die US-Regierung alle Direktzahlungen einstellen würde. Bisher wurden 4 Coronahilfspakete in Höhe von 3000 Milliarden US-Dollar implementiert. Das 5. ist bereits in Planung. Die Republikaner wollen dieses auf 1000 Milliarden US-Dollar beschränken, die Demokraten wollen «mehr». Wir gehen davon aus, dass noch weitere Rettungspakete lanciert werden und die US-Staatsfinanzen bereits so ausser Kontrolle geraten sind, dass die FED einen immer grösseren Anteil der US-Staatsschuld finanzieren muss. Die «Japanisierung» der USA gewinnt schnell an Fahrt.

Optimismus kleiner Unternehmungen in den USA hat sich verbessert

Der NFIB Index für kleine Firmen stieg im Juni um 6.2 Punkte auf 100.6. Acht der zehn Komponenten verbesserten sich. Viele Unternehmungen erwarten, dass der Konjunktureinbruch von eher kurzer Dauer sein wird. Über 40% der Wirtschaftsleitung in den USA wird von kleinen Unternehmungen erbracht.

Insolvenzwelle steht noch bevor

Problematisch ist die Entwicklung im Juli, bei der viele Lockerungsmassnahmen aufgrund steigender Infektionen wieder rückgängig gemacht werden mussten. Kleinere Unternehmungen sind stärker von diesen Massnahmen betroffen, da sie oft auf Laufkundschaft angewiesen sind und meist bereits vor der Corona-Krise tiefe Gewinnmargen hatten. Deshalb werden viele Firmen dauerhaft schliessen müssen, insbesondere in der Gastronomie, Hotellerie, Einzelhandel und im Tourismus. Trotz 4 Rettungspaketen in Höhe von 3000 Milliarden US-Dollar dürfte die eigentliche Insolvenzwelle noch bevorstehen. Kleineren Firmen ist der Weg zu den Kapitalmärkten meist verschlossen, sie sind auf Bankkredite angewiesen.

Verarbeitendes Gewerbe in der Eurozone legt zu

Im Mai konnte die Industrieproduktion gegenüber dem Vormonat um 12.4% zulegen. Im Jahresvergleich sank die «Schrumpfungsrate» von -29.7% im April auf -20.9%.

Der Erwartungsindex der Investoren des ZEW sank im Juli von 63.4 auf 59.3.

Nach einer V-förmigen Erholungsphase droht Unheil aufgrund wieder steigender Infektionen

Die Datenlage legt derzeit gesamthaft nahe, dass sich die Wirtschaften in den meisten Ländern zunächst V-förmig erholten und diese Erholung aufgrund steigender Infektionen im Juli stark abflacht sowie Teilbereiche bereits wieder schrumpfen. Während die Anzahl Toter generell weiter sinkt, steigt die Anzahl der Neuinfektionen wieder an, jedoch bei zumeist sinkenden Wachstumsraten. Eine Ausnahme stellt Indien dar, welches leider stark unter einer exponentiellen Ausbreitung des Virus leidet.

Kalter Krieg im Anlagebereich?

Vor der Corona-Pandemie eroberten chinesische Aktien und Anleihen immer grössere Anteile in Indizes und Portfolios.

Dies stösst der US-Administration sauer auf. Pensionsfonds für US-Bundesangestellte dürfen ihre Anlagestrategie nicht an Indizes ausrichten, welche chinesische Aktien enthalten. Damit sollen Investitionsbarrieren gegen Abflüsse von Anlagemitteln aus den USA nach China errichtet werden. Forderungen, dass alle staatlichen Pensionsfonds nicht in chinesische Wertpapiere investieren dürfen, werden immer lauter.

Auch chinesische Aufkäufe von US-Hochtechnologiefirmen sollen weitgehend unterbunden werden.

Schliesslich wird auch Sand in den Zugang chinesischer Firmen zum US-Kapitalmarkt gestreut.

Der letzte, weitgehendste Schritt wäre, wenn US-Gesetze die Privatwirtschaft abhielten, in China zu investieren.

Sowie kalter Krieg im südchinesischen Meer

Die USA haben die meisten chinesische Territorialansprüche im südchinesischen Meer formal scharf zurückgewiesen. China beansprucht den Löwenanteil des über 3 Millionen Quadratkilometer grossen südchinesischen Meers. Staatssekretär Pompeo sagte, die chinesischen Ansprüche seien absolut gegen geltendes Recht. Man werde nicht zulassen, dass Beijing das südchinesische Meer beherrsche. Die chinesischen Ansprüche wurden zwar nie von den USA anerkannt, die «starken Worte» und die derzeitigen Übungen der US-Marine vor Ort stellen jedoch eine deutliche Eskalationsgefahr dar.

Präsident Trump möchte zudem den Sonderstatus von Hongkong zügig beenden und mit Sanktionen gegen chinesische Politiker vorgehen, welche gegen «Freiheitsaktivisten» in Hongkong vorgehen.

Trotzdem wolle man beim Handelsabkommen weiter konstruktiv mit China zusammenarbeiten. Die Finanzmärkte haben wohl nur das letzte Statement zur Kenntnis genommen. Die Risiken, dass die weltanschaulich-strategische Konfrontation USA/China weiter an Schärfe gewinnen wird, ist unserer Ansicht nach hoch.

Warum steigen Aktienmärkte weiter?

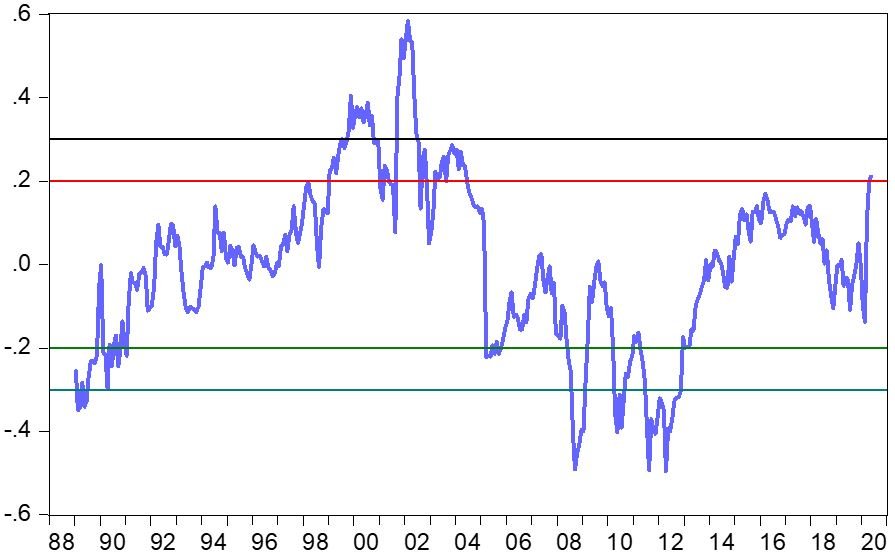

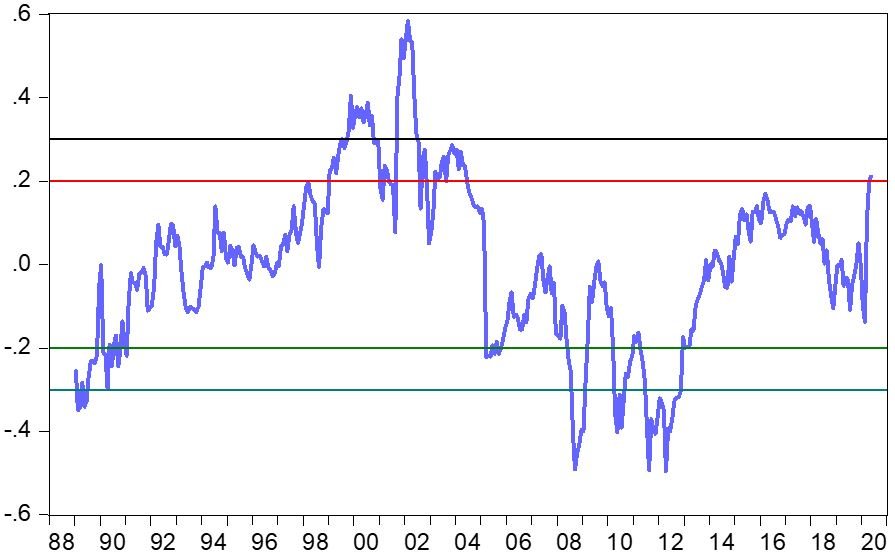

Die zunächst V-förmige Wirtschaftserholung mutiert aufgrund durch steigender Fallzahlen ausgelöster Lockdowns zunehmend zur lahmen Ente. Eine Bankrottwelle, insbesondere bei kleineren Firmen, steht noch bevor. Die geopolitische Lage zeichnet sich durch erhöhte Spannungen aus. Aktien sind im historischen Vergleich hoch bewertet (siehe Kointegrations-Bewertungsmodellgrafik unten). Warum geht die Rekordrally derzeit weiter?

Geldpolitik führt einen totalen Krieg

Einmal mehr muss die mittlerweile bekannte und deshalb wohl langweilige Antwort lauten, dass die enorm expansive Geldpolitik die Preise der meisten riskanten Anlagen trotz implodierender Gewinne nach oben treibt. Etwas differenzierter ausgedrückt, treiben nicht nur die bereits realisierten ultraexpansiven Massnahmen, sondern die Erwartungen von noch expansiveren zukünftigen Massnahmen die Aktienmärkte weltweit nach oben und die Zinsen der völlig ausufernden Staatsverschuldungen nach unten. Die Geldpolitik wird nicht mehr von den Zentralbanken gemacht, sondern von myopischen Politikern, die, egal wie hoch der Preis ist, wiedergewählt werden wollen. Der eigentliche FED-Vorsitzende ist nicht Herr Powell, sondern die Performance der amerikanischen Aktienmärkte. Das System ist hochgradig selbstbezüglich geworden. Die Selbstbezüglichkeit sei durch folgendes, finanzsatirisches Statement aus der «nahen Zukunft» verdeutlicht: «Der FED-Vorsitzende Standard Poors kündigte am Mittwoch an, Negativzinsen einzuführen und Aktien-ETFs in unlimitierter Höhe und unlimitierter Dauer aufzukaufen, weil der S&P500 in der letzten Handelswoche um 15% einbrach. Der S&P500 quittierte die Ankündigungen mit erheblichen Kurssprüngen».

Geschätzte Über- und Unterbewertung S&P500 in %

Kontakt: Thomas Härter, CIO, Investment Office

Telefon: +41 58 680 60 44

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.