17. März 2021

Anstieg der Langfristzinsen muss durch Zentralbanken gebremst werden!

Die Langfristzinsen stiegen in den letzten Wochen markant an. Hierfür gibt es 3 Gründe: 1. Aufgrund der stark steigenden Staatsdefizite müssen immer mehr Anleihen bei Anlegern platziert werden 2. Die Aussicht auf ein Ende der Quarantänemassnahmen und einen kräftigen Wirtschaftsaufschwung reduzieren die Nachfrage nach Staatsanleihen 3. Steigende Inflationserwartungen. Aufgrund der enormen Verschuldung und hoch bewerteter Aktien und Immobilien muss der Zinsanstieg gebremst werden. Wir erwarten, dass die FED bald weitere Massnahmen ergreifen wird.

Aussicht auf Beendigung der Pandemie treibt Zinsanstieg…

Die höheren Zinsen werden durch die sich verbessernden wirtschaftlichen Aussichten in den nächsten Quartalen getrieben, aber leider nicht nur!

…zusammen mit einem explodierenden Angebot an US-Staatsanleihen…

Die Biden-Administration hat ein 1’900 Milliarden schweres Rettungspaket verabschiedet. Das 900 Milliarden grosse Rettungspaket der Administration, welches im Dezember verabschiedet wurde, befindet sich «im Prozess der Auszahlung». Beide Pakete zusammen entsprechen rund 14% des US-Bruttoinlandproduktes. Solche «Sonderbudgets» bzw. hohen Staatsdefizite gab es in Friedenszeiten noch nie!

Die Nettoschuldenaufnahme wird in den nächsten Monaten in die Höhe schnellen, alte Schulden müssen zudem wieder neu finanziert werden. Dies stellt die Aufnahmefähigkeit der Anleihenmärkte weltweit (nicht nur in den USA) auf eine starke Belastungsprobe.

…und steigenden Inflationserwartungen aufgrund zerstörter Produktionsketten…

Die Lockdowns zerstörten einige Produktions- und Lieferketten. Deshalb gibt es teilweise, beispielsweise bei Microchips Lieferprobleme, was zu langen Lieferfristen und Preisanstiegen führen kann.

…sowie aufgrund von Flaschenhalsinflation.

Es droht eine sogenannte «Flaschenhalsinflation». Das kann man sich am einfachsten an einem Beispiel vorstellen: Aufgrund der Reiserestriktionen wurden im Tourismussektor riesige Kapazitäten abgebaut. Wenn nach der Abschaffung von Reiserestriktionen die Nachfrage wieder anzieht, werden viele Konsumenten einen «Nachholbedarf» haben. Eine hohe Nachfrage nach Tourismusdienstleistungen trifft auf ein stark vermindertes Angebot, die Anbieter können und werden die Preise erhöhen.

Entwicklung der Geldumlaufsgeschwindigkeit könnte auch eine Gefahr darstellen

Aufgrund der Lockdowns konnten viele Konsumenten ihr Geld oftmals gar nicht sinnvoll ausgeben, da ein Kino- oder Restaurantbesuch, eine Reise gar nicht möglich war. Stattdessen wurde das Geld gespart oder investiert. Deshalb sank die Geldumlaufsgeschwindigkeit und das neu geschaffene Geld löste keine Inflation aus. Wenn die Konsumenten nach Beendigung der Lockdowns ihr Geld wieder sinnvoll ausgeben können, werden die Geldumlaufsgeschwindigkeit und die Inflation wieder ansteigen.

Faire Verzinsung von 10-jährigen US-Staatsanleihen in der Vergangenheit: rund 4%

Eine Faustregel besagte, dass die Verzinsung 10-jähriger Staatsanleihen ungefähr dem Trend-Realwachstum der Wirtschaft plus der «normalen» Inflation, also dem Nominalwachstum entsprechen sollte. Geht man von einem Trendwachstum von 2% und einer Inflation von 2% aus, ergäbe dies eine faire Verzinsung von 4%. Für den US-Staatshaushalt wären diese Finanzierungskosten jedoch viel zu hoch.

Nächster Schritt der Zentralbankintervention wird sich auf das lange Ende der Zinskurve beziehen müssen

Bis jetzt haben die Zentralbanken den Interventionszinssatz und damit das kurze Ende der Zinskurve nach unten gedrückt. In den meisten Ländern sind die Zinsen fast bei null, im Euroland und der Schweiz sogar negativ. Ein Staat emittiert jedoch nicht nur kurzlaufende Anleihen.

Die langfristigen Zinsen dürfen nicht zu stark und nicht zu schnell ansteigen

Würden die Langfristzinsen zu hohe Werte erreichen, könnte der Fall eintreten, dass die Finanzierbarkeit der Staatsschulden nicht mehr gewährleistet ist, was zu einer Verkaufswelle und weiter ansteigenden Zinsen führen würde. Dann würde ein Platzen der Schuldenblase, ein Ende der Aktienhausse und ein Ende des Aufschwungs drohen. Dies werden und können die FED und alle anderen Zentralbanken nicht zulassen.

Logischer nächster Schritt: Zinskurvenkontrolle

Deshalb werden die Zentralbanken vermutlich bald die bereits diskutierte und somit «eigentlich schon angekündigte» Zinskurvenkontrolle einführen. Eine weitere «Operation Twist» ist wahrscheinlich. Ziel ist es, die Zinskurve nach unten zu drehen, daher der Name «twist» (auf Englisch «verdrehen»).

Diese Operation wurde durch die FED bereits zweimal durchgeführt

1961 und die sogenannte Operation Twist 2.0, die vom September 2011 bis zum Dezember 2012 dauerte. Es gelang damals die Langfristzinsen von 3.75% auf 1.44% zu drücken. Nach Beendigung des Programmes stiegen die Zinsen gegen Ende 2013 wieder auf 3.0%. Wenn die Operation glaubhaft angekündigt wird, dürfte es der FED wiederum gelingen, die Langfristzinsen nach unten zu drücken. Somit sind Befürchtungen, die FED könnte die Kontrolle über die Langfristzinsen verlieren, falsch. Es ist aber wahrscheinlich, dass die FED erst dann Twist 3.0 startet, wenn es so aussieht, als würde die FED die Kontrolle verlieren. Somit sind ein schneller, starker Zinsanstieg und eine scharfe Aktienkorrektur eine klare Kommunikation des Marktes an die FED «Tu etwas, schütze uns vor einem zu hohen Langfristzins».

Wir rechnen damit, dass die FED bald Operation Twist 3.0 beginnen wird

Der Markt wird die FED schon bald zwingen, die Anleihekaufprogramme auszudehnen und wesentlich mehr langlaufende Anleihen zu kaufen. Bei welchem «Leidensdruck» (sinkende Aktienkurse und Anleihenpreise) dies der Fall sein wird, ist jedoch unklar.

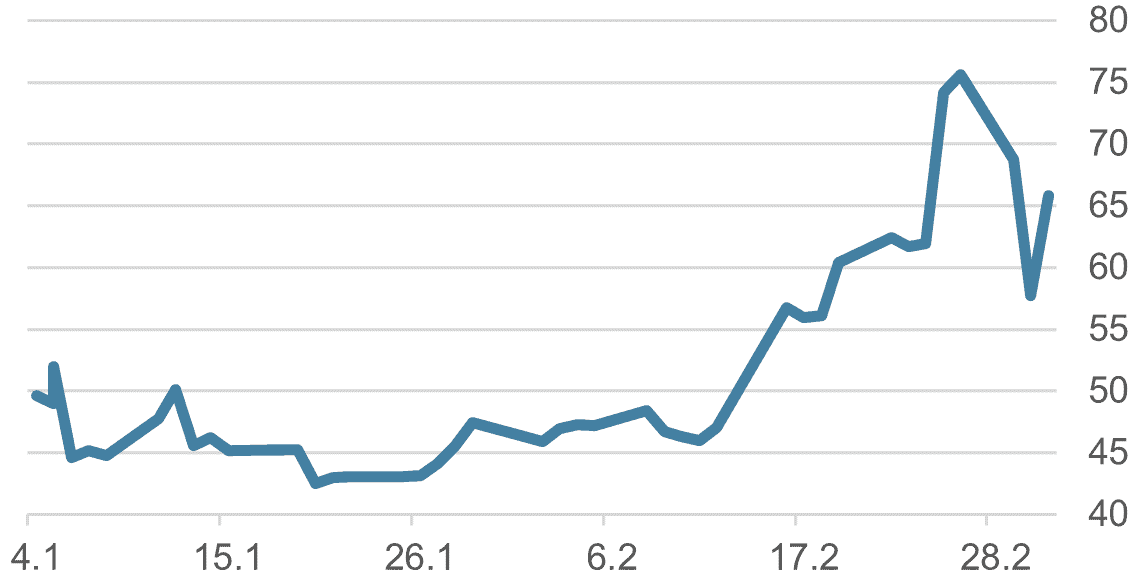

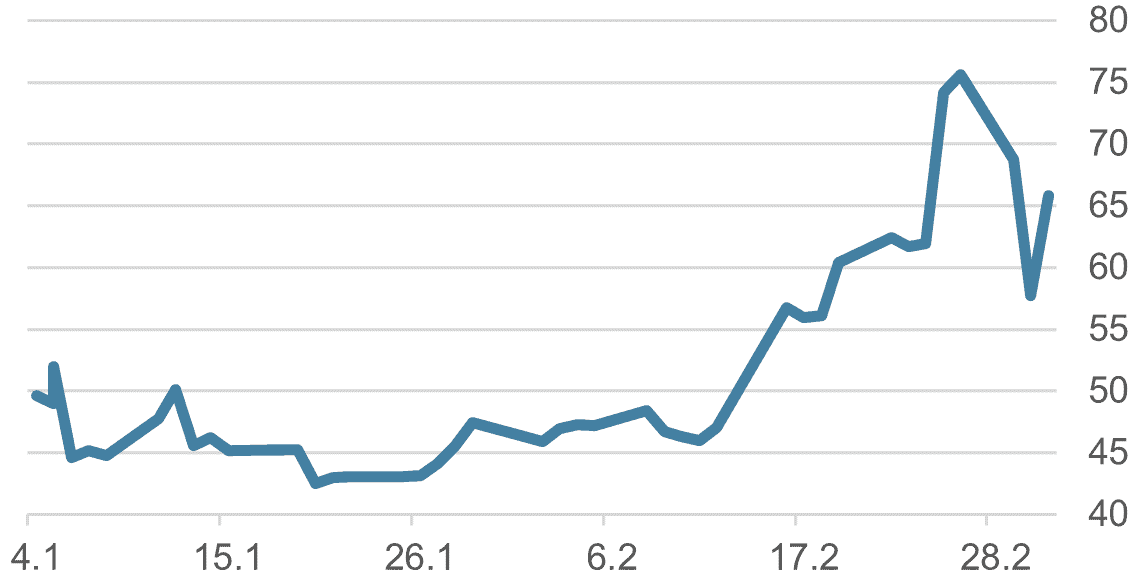

Der Move-Index ist der VIX-Index des Anleihenmarktes

Der sogenannte VIX-Index misst die erwartete Volatilität, die erwartete Schwankungsbreite amerikanischer Aktien. Dieser Index wird oftmals als «Stimmungsbarometer» bezeichnet, weil die Emotionen, Ängste und Hoffnungen der Anleger sich im Index widerspiegeln. Ein hoher Wert deutet auf unruhige Märkte und hohe Ängste hin, ein tiefer Wert deutet auf eine ruhige Wertentwicklung und tendenziell weniger besorgte Investoren hin.

Der Move-Index misst die erwartete Volatilität der Anleihen. Ist die FED mit der Beruhigung der Anleihenmärkte erfolgreich, kann dies am besten an einem sinkenden Wert für den Anleihenvolatilitätsindex Move erkannt werden. Aktuell deutet dieser aber weiterhin auf eine gewisse Nervosität und Beunruhigung hin.

Grafik 1: Move-Index seit Jahresanfang

Quelle: Bloomberg

Quelle: Bloomberg

Kontakt: Thomas Härter, CIO, Investment Office

Telefon: +41 58 680 60 44

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.