18. Juli 2022

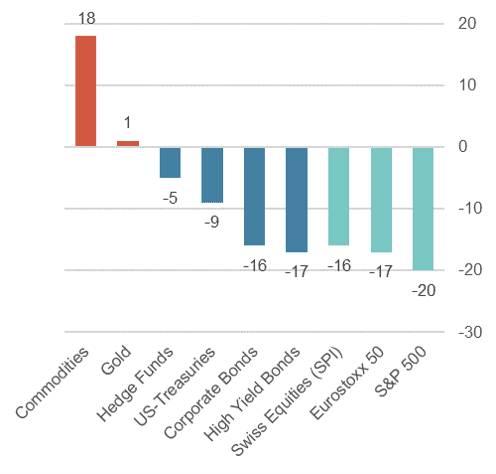

Ein schwieriges erstes Halbjahr ist abgeschlossen. Praktisch alle Anlageklassen weisen zur Jahresmitte eine negative Performance aus. Für die Notenbanken sind auch die weiteren Schritte alles andere als einfach und die Auswirkungen auf die Kapitalmärkte eher belastend.

Rückblick auf ein anspruchsvolles erstes Halbjahr

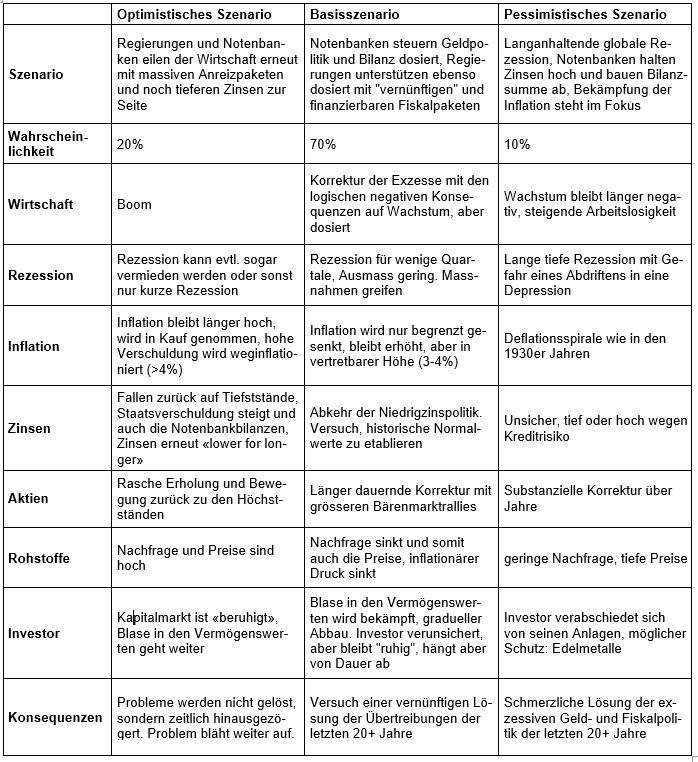

Der kräftige Inflationsanstieg und die daraus ausgelöste restriktive Geldpolitik der Zentralbanken führte einerseits zu steigenden Zinsen und entsprechend zu fallenden Anleihepreisen. Anderseits kamen auch die Aktienmärkte unter Druck, da die höheren Zinsen auch eine Neubewertung der Unternehmen auslösten. Für den amerikanischen Aktienindex S&P 500 war es das schlechteste erste Halbjahr seit 1970.

Performance Finanzmärkte 1H2022 (in %)

Quelle: Bloomberg Finance L.P.

Zur Inflationsentwicklung massgeblich beigetragen haben der Krieg in der Ukraine sowie auch die Covid-Nulltoleranz-Politik Chinas, was zu einem grossräumigen Lockdown und erneuten Verzögerungen in den globalen Lieferketten geführt hat.

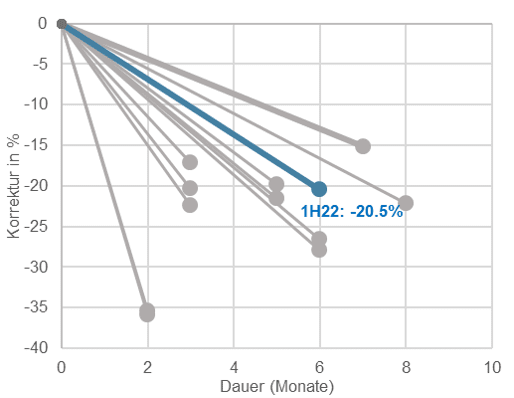

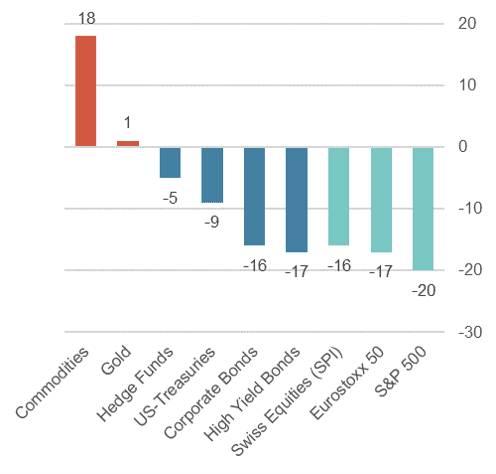

Es sei hier aber nochmals in Erinnerung gerufen, dass wir in den letzten 80 Jahren im S&P 500 elf Aktienmarktkorrekturen hatten, die betreffend Wertentwicklung vergleichbar heftig ausgefallen sind. Für die aktuelle Korrektur einzigartig ist, dass der Jahreswechsel und die Höchststände an den Märkten praktisch zusammengefallen sind.

S&P 500: Bärenmärkte seit 1940

Quelle: Bloomberg Finance L.P.

Inflationsschub

Die Verquickung einer über zwei Jahre dauernden Serie von Pandemie bedingte Schliessungen bedeutender Wirtschaftsräume (z. B. Null-Covid-Toleranz in China) und auch die Blockade des Suezkanals durch den Frachter «Ever Given» haben zu einer nachhaltigen Verknappung wichtiger Produktionsgüter und zu anhaltenden Lieferengpässen geführt. Die beschränkte Verfügbarkeit führte zu steigenden Preisen, insbesondere bei Baumaterialen.

Russlands Krieg gegen die Ukraine ist primär eine menschliche Tragödie. Wirtschaftlich hat sie zu einer weiteren Verschärfung der Lieferengpässe und einem zusätzlichen Inflationsschub geführt. Betroffen sind vorwiegend Grundnahrungs- und Düngemittel sowie Energieträger – insbesondere Erdgas, worauf die Wirtschaft Westeuropas massgeblich angewiesen ist.

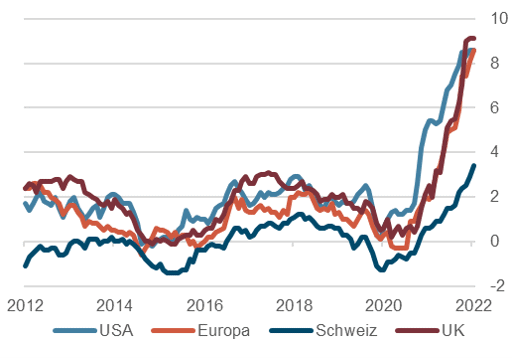

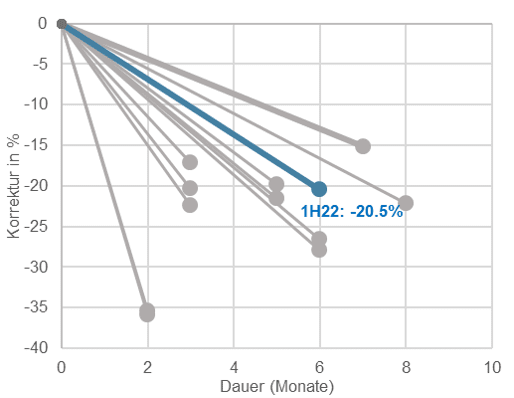

Inflation in % (Konsumentenpreis, yoy)

Quelle: Bloomberg L.P.

Als Folge sind die Inflationsraten in den westlichen Industriestaaten teilweise auf 40-Jahreshöchstwerte gestiegen und zwingen die Notenbanken, entschlossen dagegen vorzugehen. Angesichts der noch robusten Wirtschaftslage ist ausreichend Spielraum für weitere Zinserhöhungen vorhanden. Darüber hinaus peilt die Fed eine Reduktion ihrer, seit der globalen Finanzkrise massiv aufgeblähten, Bilanzsumme an.

Steigende Zinsen belasten die Anleihenmärkte. Wachstumssorgen führen zu steigenden Zinsaufschlägen für Kreditrisiken. Für die Aktienmärkte belasten die steigenden Zinsen die Bewertungsmultiplikatoren. Unter den alternativen Anlagen haben zinssensitive Anlagen wie Immobilien eine spürbare Kurskorrektur erfahren. Edelmetalle verzeichneten, in US-Dollar gerechnet, leichte Verluste und Industriemetalle sind als Konjunkturindikator teils deutlich unter Druck gekommen.

Einzig Energierohstoffe konnten aufgrund der Beschränkung der Förderquoten durch die OPEC+ und der Sanktionen des Westens gegen Russland wegen des Angriffs auf die Ukraine deutliche Kursgewinne verzeichnen.

Makroökonomische und geopolitische Faktoren bleiben herausfordernd

Wirtschaftliche Einflussgrössen, welche die Zukunft betreffen, waren schon immer schwierig zu beurteilen. Heute trifft diese scherzhafte Aussage möglicherweise weit eher zu als in der Vergangenheit. Nicht nur die schiere Anzahl der Variablen ist grösser, sondern auch die möglichen Folgen könnten diverser nicht sein.

Konjunktur: Die aktuelle Wirtschaftslage zeigt sich weiterhin robust (u.a. Arbeitsmarkt und Einkaufsmanagerindizes). Die straffere Geldpolitik einiger Notenbanken zeigt aber bereits erste Abschwächungstendenzen. Die Hoffnung auf eine sanfte Wirtschaftsabkühlung («soft landing») bleibt erhalten. Auch die Fed ist zuversichtlich dies bewerkstelligen zu können. Allerdings mehren sich Diskussionen über eine mögliche Rezession und die Wahrscheinlichkeit einer solchen steigt. Zur Bekämpfung der Inflation ist vor allem auch eine Beruhigung der Nachfrage notwendig. Dies ist aber kaum ohne eine Rezession denkbar. Ob es tatsächlich zu einer Rezession kommt, ist eng vom Ausmass der weiteren geldpolitischen Massnahmen abhängig.

Wir rechnen erst 2023 mit einer leichten Rezession. Vorlaufende Indikatoren und die invertierte Zinskurve in den USA deuten darauf hin. Typischerweise haben solche konjunkturellen Gradmesser einen Vorlauf von einigen Monaten. Volle Auftragsbücher der Unternehmen und Notenbanken, die bei Bedarf ihre Geldpolitik auch wieder lockern könnten, lassen aber eine eher milde und kürzere Rezession erwarten.

Geldpolitik: Notenbanken stellen zunehmend die auf 40-Jahreshoch stehende Inflation in den Fokus ihrer Geldpolitik. Fed-Präsident Jerome Powell erklärte, alles zu unternehmen, um die hohe Inflation zu bekämpfen. Mindestens eine weitere kräftige Erhöhung wird erwartet.

Während die EZB ihren ersten Zinsschritt für Mitte Juli versprochen hat, preschte die SNB mit einer unerwarteten und mutigen Zinserhöhung um 50 Basispunkte vor. Der Fragmentierung zwischen Kern- und Peripherieländern begegnet die EZB mit einem neuen Paket zum Aufkauf von Anleihen peripherer Regionen.

Eine über der Zielgrösse von 2% liegende Inflation wird uns voraussichtlich länger begleiten und die Notenbanken in Alarmbereitschaft halten. Zur Bekämpfung der Inflation zu Hilfe kommt ein günstiger Basiseffekt und aus Dollar- und Franken-Sicht, eine starke Währung. Dennoch: ohne merkliche Abkühlung der Konjunktur und einem Rückgang der Nachfrage wird das Inflationsziel auf absehbare Zeit nicht zu erreichen sein. Die Situation könnte auch durch die Entspannung beim Angebot gelöst werden.

Die Reduktion der Notenbankbilanz wird bisher nur von der Fed ernsthaft aufgegriffen. Seit der globalen Finanzkrise von 2008/9 wurde diese von zahlreichen Notenbanken massiv ausgeweitet und sorgte für eine Blase in beinahe allen Vermögenswerten, unter anderem auch Aktien. Die Abschöpfung dieser Liquidität führt als Umkehrschluss zwangsläufig zu zusätzlichem Verkaufsdruck auf Aktien.

Die grosse Unbekannte hier ist: Wieviel Aktienmarktkorrektur lassen die Notenbanken zu, bevor sie wieder von strafferer auf lockerere Geldpolitik umstellen?

Die klare Ansage der Fed über ihre beabsichtigten Massnahmen und diesen mit Taten zu entsprechen, ist gerade in dieser Phase hochwillkommen und vertrauensbildend. Aufgrund dieser Ansagen wird im Juli eine Erhöhung der Leitzinsen um 75 Basispunkte erwartet, gefolgt von einer Feinsteuerung mit kleinen Zinsschritten von 25-50 Basispunkten über die folgenden Monate. Auch hinsichtlich der Reduktion der Bilanzsumme darf davon ausgegangen werden, dass auf absehbare Zeit dem Fahrplan nachgelebt wird. Ob weitere Notenbanken folgen werden und in welchem Ausmass ist unsicher – zumal andere Zentralbanken nicht in gleicher Deutlichkeit wie die Fed kommunizieren können oder wollen.

Diese Entscheide haben einen wesentlichen Einfluss auf die Kapitalmärkte, sind aber zugleich – sogar im Fall der Fed – wenig prognostizierbar.

Eurokrise 2.0: Der zaghafte, mutlose Auftritt der EZB bezüglich der zu ergreifenden Zinserhöhungen zur Bekämpfung der hohen Inflationsraten in der Eurozone von teils deutlich über 8% steht in direktem Zusammenhang mit den hochverschuldeten Staaten der Peripherie und den seit langem aufgeschobenen, ungelösten Grundsatzproblemen. Aus dieser Optik ist das Zögern sogar nachvollziehbar. Das Vorpreschen der SNB mit einer Straffung der Referenzsätze um 50 Basispunkte sorgte für Verunsicherung von Investoren und Aktienmärkten einerseits und andererseits zu einer Verschärfung der Situation für die EZB. Der Franken wertet seit 2015 wieder unter die Parität zur Einheitswährung der Eurozone auf. Auch handelsgewichtet ist der Euro angeschlagen und notiert nahe des Fünfjahrestiefs.

Die Fragmentierung stellt das Grundproblem dar. Diesem ist mit einem neuerlichen Finanzpaket nicht zu begegnen. Eine Einheitswährung mit einheitlicher Geldpolitik, aber unterschiedlichen Zinssätzen pro Mitgliedland kann kaum zielführend sein. Die Lösung könnten einheitliche Euro-Anleihen sein, gegen die aber vor allem aus Deutschland massiver Widerstand besteht. Schliesslich sind die Kreditratings der Länder von BB (Griechenland) bis AAA (Deutschland) gestreut.

Der Kurszerfall des Euros in den letzten Tagen wirft die Frage nach einer neuerlichen Eurokrise auf. Diese Diskussion zum aktuellen Zeitpunkt ernsthaft aufzugreifen, ist verfrüht. Dennoch können sich die Probleme der Peripherie aber tatsächlich in diese Richtung entwickeln. Der Versuch einer Lösung über ein Paket zur Bekämpfung der Fragmentierung behebt die Ursache nicht sondern schafft bestenfalls etwas Zeit.

Aus Euro-Sicht hat die Abwertung der Währung allerdings einen positiven Nebeneffekt. Die eigene Wirtschaft wird aufgrund der schwachen Währung wettbewerbsfähiger gegenüber den teuren Währungen in den USA und der Schweiz. Hinsichtlich importierter Inflation sind die Auswirkungen aber deutlich negativer.

Gewinnrezession: Die Berichtssaison zu den Unternehmensergebnissen für das zweite Quartal läuft gerade an. Die Befürchtungen, dass die gestiegenen Kosten aus Arbeitskräftemangel sowie Rohstoff- und Energiekosten die Margen belasten werden, sind gross. Der Öl- und Gassektor wird voraussichtlich die Margen deutlich erhöhen können und die Entwicklung auf Gesamtindizes-Ebene positiv beeinflussen. Für die übrigen Sektoren und erst recht auf Stufe der Einzelwerte ist die Beurteilung schwierig und sehr unsicher.

Wir gehen davon aus, dass noch nicht alles aus der erwarteten Gewinnrezession vom zweiten Quartal in den Kursen eingepreist ist. Das Überraschungspotential – in beide Richtungen – muss als hoch eingestuft werden und somit wird auch die Volatilität hoch bleiben.

Ukraine-Krieg: Am 24. Februar 2022 startet Russland die Offensive gegen die Ukraine. Der erhoffte, rasche Erfolg bei der Eroberung der separatistischen Gebiete Donezk und Luhansk blieb aus. Die flächendeckende Zerstörung von beispielsweise Mariupols demonstriert den Kampfwillen der Ukrainer. Nur dank steter Unterstützung mit Kriegsmaterial durch den Westen konnte die Ukraine den Angriff hemmen und teilweise gar zurückdrängen.

Während die Ukraine die durch Russland eroberten Gebiete im Osten und die 2014 verlorene Krim zurückerobern will, bleibt die grundsätzliche Absicht unklar. Befürchtet wird die Ausweitung der Gebietsansprüche.

Geopolitik: Im Zusammenhang mit dem Krieg gegen die Ukraine und einer drohenden Nahrungsmittelverknappung droht sich die Bezahlbarkeit und die Versorgungslage für Schwellenländer deutlich zu verschlechtern. Für die Schwellenländer ist die Situation existenziell und es drohen Hungersnot und Unruhen. Für die entwickelten Regionen begrenzt sich das Problem aufgrund der inflationären Auswirkungen der gestiegenen Nahrungsmittelpreise auf einen überschaubaren Kaufkraftverlust.

Auf die übrigen Krisenherde wie beispielsweise China/Taiwan, Nordkorea, Naher Osten und Iran wird hier nicht ausführlich eingegangen.

Energielücke: Russland hat die Gaslieferungen über Nord Stream I Mitte Juni empfindlich gedrosselt und damit die ohnehin angespannte Versorgungslage in Deutschland verschärft. Für Mitte Juli wird ein vollständiger, saisonaler Lieferstopp erwartet, der üblicherweise für Instandsetzungsarbeiten genutzt wird und rund zwei Wochen dauert. Mit Spannung wird die Wiederaufnahme der Gaslieferung an Europa Ende Juli erwartet, die von der Lieferung einer unter die Sanktionen fallenden Turbine abhängig gemacht wird.

Ungeachtet dieses Entscheides wird die Energiesituation in Europa spätestens von Oktober bis April mit dem Beginn der Heizperiode kritisch. Eine Energielücke kann nicht ausgeschlossen werden. Die Politik hat die Priorisierung der privaten Haushalte unmissverständlich postuliert. Der nachrangig bedienten Industrie droht eine substanzielle «Gaslücke». Am stärksten davon betroffen dürfte der Bereich Grundstoffchemie sein. Das Fehlen dieser Basischemikalien kann sich empfindlich auf die Gesamtwirtschaft auswirken. Eine Rezession wäre unausweichlich.

Corona: Im Augenblick ist die Pandemie in den meisten Ländern in den Hintergrund getreten. Die Menschen geniessen die wiedererlangte Bewegungsfreiheit und stützen damit den Konsum. Aufgrund der Erfahrungen der letzten Jahre ist eine Prognose unmöglich. Die Hoffnung bleibt, dass Impfungen und Infektionen zu einer Herdenimmunität führen könnten. Einschneidende Lockdowns (mit Ausnahme Chinas) könnten dann ausbleiben.

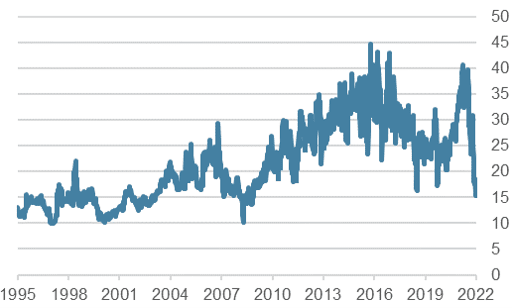

Stimmungsindikatoren: Die Stimmung an den Kapitalmärkten ist negativ. Dies zeigt sich in den «Fear&Greed-Indikatoren» die sich im untersten Quintil befinden. Kurzfristige, starke Erholungsphasen an den Aktienmärkten sind jederzeit möglich.

Auch weitere Stimmungsindikatoren sind deutlich gesunken. Der Index der Konsumentenstimmung der Universität von Michigan ist auf Allzeittief gefallen.

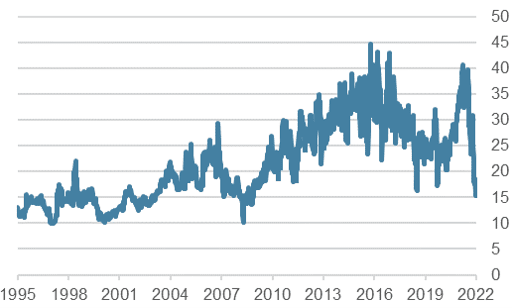

Credit Suisse Fear Barometer

Quelle: Bloomberg Finance L.P.

Fazit: Für die zweite Jahreshälfte kann aus Überzeugung wohl nur eine Aussage gesichert getätigt werden. Die Kursschwankungen bleiben hoch.

Der grösste Einfluss auf die weitere Kursentwicklung an den Aktienmärkten dürfte den Notenbankentscheiden, dem Kriegsverlauf und der Gewinnentwicklung zukommen.

Wir werden aufgrund der gestiegenen Zinsen unser Untergewicht in der Anleihequote schrittweise reduzieren. Die Präferenz innerhalb der Aktienquote gilt nach wie vor dividendenstarken, defensiven, grosskapitalisierten Unternehmen. Entsprechend passen wir die Aufteilung im jeweiligen Heimmarkt leicht an und halten die Gesamtaktienquote neutral. Wir bleiben über die diversen Anlageklassen breit diversifiziert.

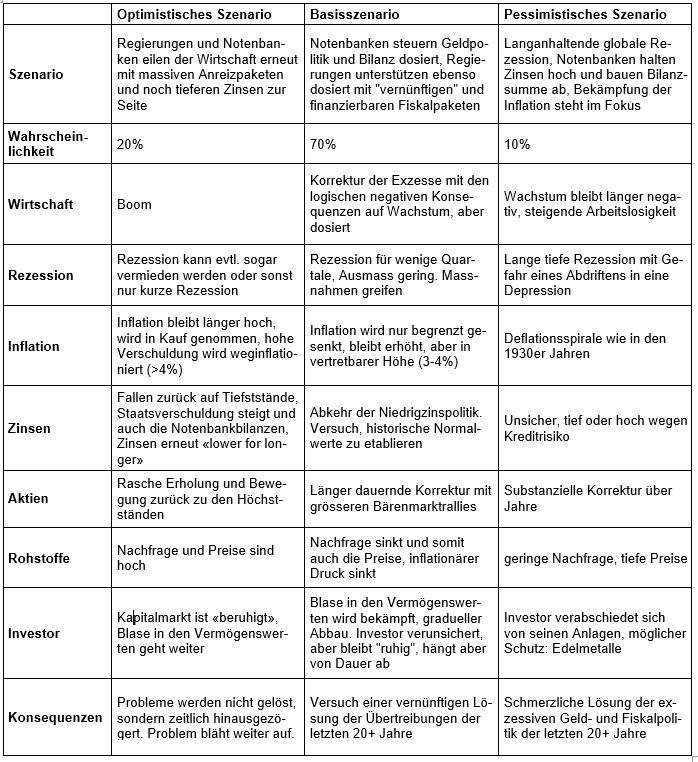

Unsere detaillierte Markteinschätzung entnehmen sie bitte den nachfolgenden Szenarien.

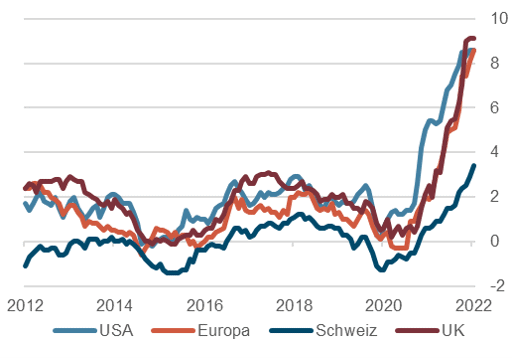

Unsere Szenarien

Kontakt: Christoph Sieger, Portfolio Manager

Telefon: +41 58 680 60 56

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.