1. Oktober 2024

Executive Summary

- Die Notenbank-Entscheide standen in den letzten Tagen im Interesse der Anleger. Die Fed hat mit einer beherzten Zinssenkung um 50 Basispunkte die Teilnehmer überrascht. Unerwartet war der weitreichende Rundumschlag der PBOC. Die Massnahmen wurden von den Aktienmärkten positiv aufgegriffen. Im Rahmen der Erwartungen lockerten auch die EZB und die SNB ihre Geldpolitik.

- Die Konjunktur scheint sich global abzukühlen und erfasst nun teilweise auch den Dienstleistungssektor. Die Zahlen bleiben widersprüchlich.

- Die USA überraschen positiv und die geldpolitische Lockerung lässt weiterhin eine sanfte Landung zu.

- In Europa wiegen die Konjunktursorgen schwerer.

- Die globalen Anleihenmärkte haben sich beruhigt. Die Zinssenkung der Fed führt zu einer Normalisierung der Zinskurve.

- An den Aktienmärkten wurden die deutlichen Ausschläge «nach unten» erstaunlich schnell wieder korrigiert. Allerdings fand diese Erholung nicht überall gleich stark statt.

- Der US-Dollar könnte unter Druck bleiben. Nebst der Erwartung von weiteren Zinssenkungen belastet auch die steigende Verschuldung in den USA den Greenback.

- Gold steigt auf über USD 2‘700 pro Unze und erreicht ein neues Allzeithoch.

Unsere makroökonomische Beurteilung

Konjunktur

- Nach den eher enttäuschenden Arbeitsmarktdaten aus den USA und den nach unten revidierten neu geschaffenen Stellen rückt der Arbeitsmarkt und die Konjunktur zunehmend in den Fokus der Analysten wie auch der US-Notenbank Fed.

- Die Erwartung einer deutlicheren Abkühlung der US-Wirtschaft veranlasste die Zentralbank ihre Geldpolitik deutlich zu lockern und die Konjunktur sowie den Arbeitsmarkt zu stützen.

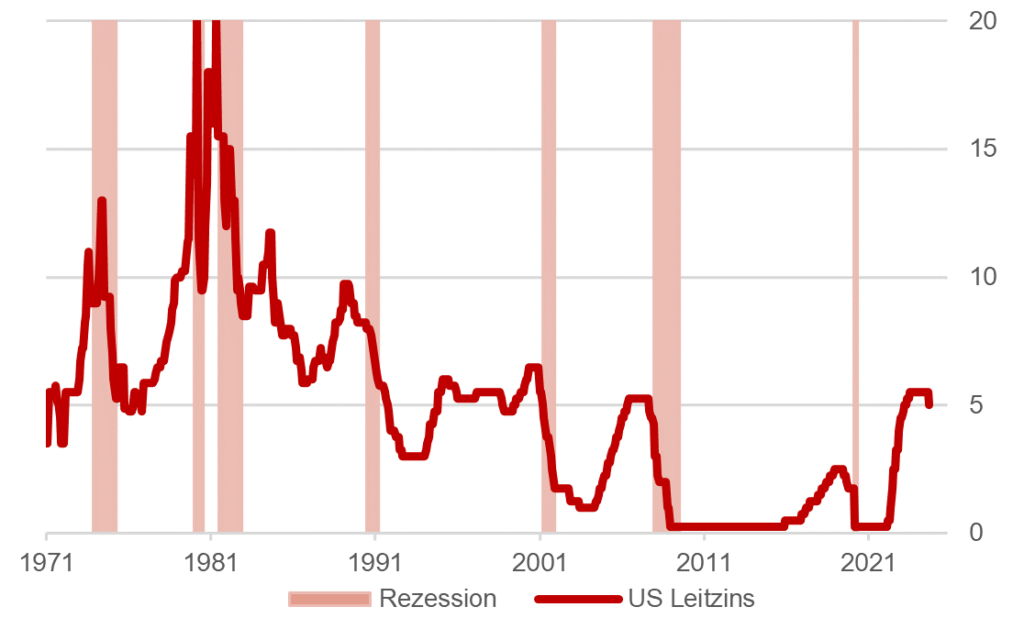

- Üblicherweise ist ein Zinssenkungszyklus, der nicht mit einer Rezession in Verbindung steht, «bullisch» (positiv) für die Aktienmärkte. Die Vergangenheit hat aber gezeigt, dass eine sanfte Landung nicht die Regel, sondern die Ausnahme ist.

- In Europa schrumpft das produzierende Gewerbe schon seit einiger Zeit und nun schlägt die Schwäche auch auf den Dienstleistungssektor durch. Dieser befindet sich in den beiden grossen Wirtschaftsräumen Deutschland und Frankreich mit 47.2 resp. 48.3 unterhalb der Wachstumsschwelle von 50 Punkten.

- Die Industrie Deutschlands befindet sich in einer Krise. Die ifo-Daten enttäuschen und erhöhen die Rezessionswahrscheinlichkeit.

- Das KOF-Konjunkturbarometer der ETH bleibt im September mit 95.9 Punkten unter dem langjährigen Durchschnitt.

Zinsentscheide der Fed und Rezessionsperioden (1971-)

Quelle: Bloomberg Finance L.P.

Geldpolitik

- Die Fed hat mit einer aggressiven Zinssenkung um einen halben Prozentpunkt die Marktteilnehmer überrascht. Jerome Powell war anlässlich der Pressekonferenz bemüht die Stärke der amerikanischen Wirtschaft hervorzuheben und Befürchtungen einer Konjunkturschwäche zu zerstreuen. Auch der Arbeitsmarkt sei weiterhin robust, bedürfe nun aber etwas Unterstützung zur Erzielung einer sanften Landung.

- Der ISM-Einkaufsmanager-Index lag in den letzten 20 Monaten wiederholt unter der Marke von 48 Punkten – ein Wert, der historisch die Fed zu Zinssenkungen veranlasst hatte und dessen nun Folge geleistet wird.

- Die europäische Zentralbank (EZB) hat den Einlagezinssatz um 25 Basispunkte auf 3.5% und den Hauptfinanzierungssatz sowie den Spitzenfinanzierungssatz um je 60 Basispunkte auf 3.65% resp. 3.9% gesenkt.

- Auch die SNB interveniert mit einer Senkung um 0.25 Prozentpunkte auf 1.0%. Die Inflation fällt auf 1.1% und erlaubt weitere Zinssenkungen.

- Schliesslich kündigte die chinesische PBOC umfassende Massnahmen zur Konjunkturbelebung und Stützung der Immobilien- und Aktienmärkte an.

Unsere anlagepolitischen Konklusionen

Anleihen

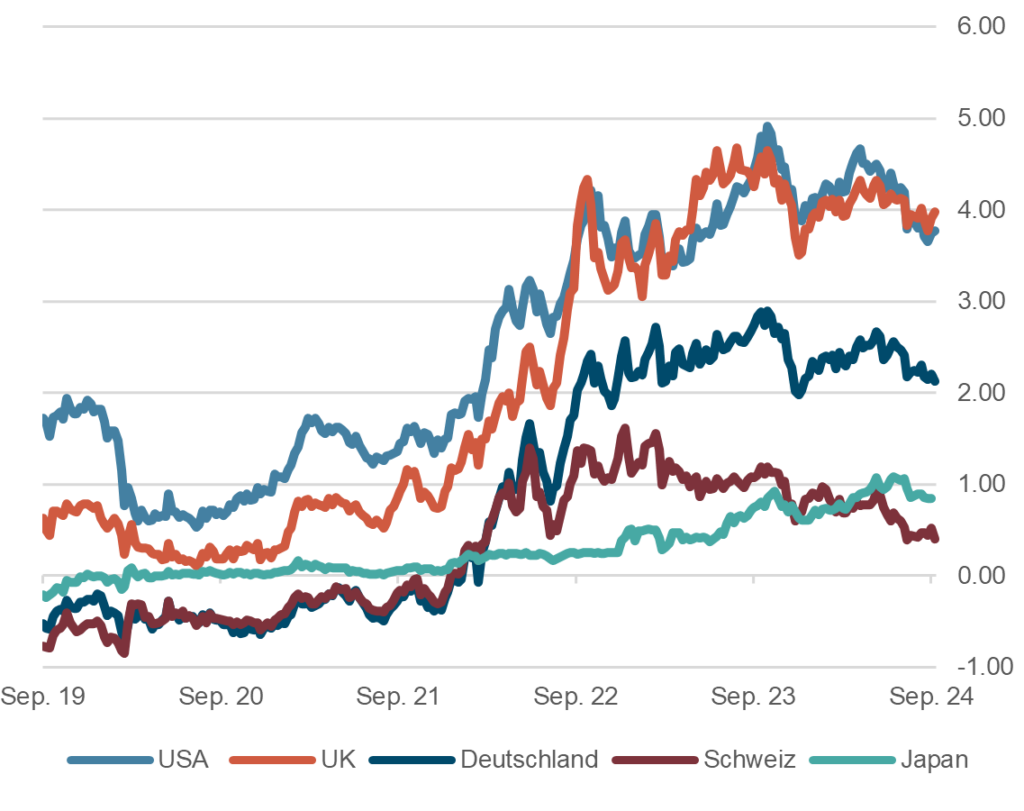

- Nach der heftigen Korrektur anfangs August, welche auch von deutlich erhöhter Volatilität an den Anleihenmärkten begleitet worden war, hat sich die Lage wieder beruhigt. Aktuell liegen die Renditen auf 10-jährigen Staatsanleihen in den USA bei 3.8%, in Deutschland bei 2.2% und in der Schweiz bei 0.4%.

- Beim Blick auf die US-Zinskurve stellen wir fest, dass sich diese nach dem jüngsten FED-Entscheid weiter normalisiert hat. Am kurzen Ende sind die Zinsen gesunken und am langen Ende leicht angestiegen. Die Inversion besteht noch bis zu einer Laufzeit von zwei Jahren und darüber verläuft die Kurve leicht ansteigend. Mit dem Eintreten der am kurzen Ende eingepreisten Leitzinssenkungen wird sich die Normalisierung voraussichtlich fortsetzen.

- Die Rendite von 10-jährigen Schweizer Staatsanleihen hat sich im Bereich zwischen 0.35% und 0.50% eingependelt und dürfte in absehbarer Zeit seitwärts tendieren.

- Die Zinsaufschläge auf hochverzinslichen und Unternehmensanleihen haben sich kaum verändert. Wir erachten die Anlageklasse weiterhin als nur moderat interessant.

Zinsen auf 10-jährigen Staatsanleihen, in %, 5 Jahre

Quelle: Bloomberg Finance L.P.

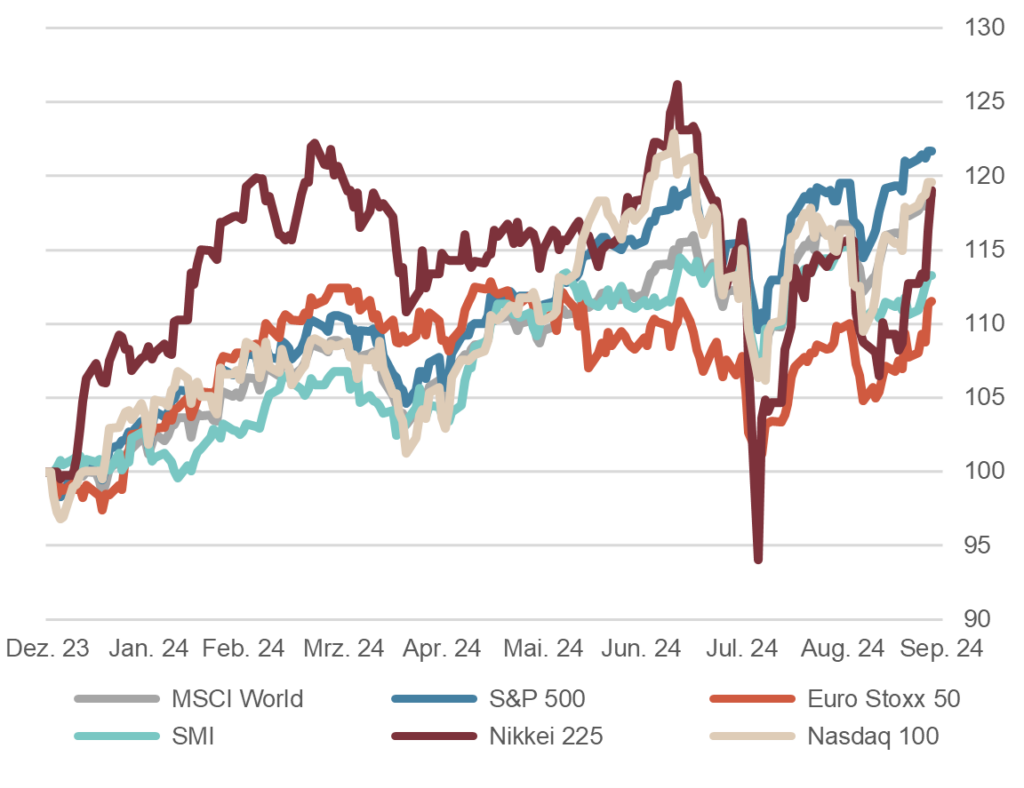

Aktien

- An den Aktienmärkten wurden die deutlichen Ausschläge «nach unten» erstaunlich schnell korrigiert. Allerdings fand diese Erholung nicht überall gleich stark statt. Der S&P 500 und der Dow Jones Index notieren mittlerweile auf neuen Höchstständen, während der SMI diese Hürde noch nicht erreicht hat.

- Auch beim Sektorenvergleich sind deutliche Divergenzen zu erkennen. So liegen z.B. die bis Ende Juli führenden Chipaktien (Thema künstliche Intelligenz) noch unter ihrem bisherigen Höchstwert. Hingegen wurden in einigen defensiven Sektoren, wie etwa Versorger, neue Rekorde gesetzt.

- Übergeordnet scheint uns die bereits im Laufe des Jahres beobachtete Rotation ihre Fortsetzung zu nehmen. Investoren realisieren Gewinne in den Wachstumssektoren und schichten in defensivere Bereiche des Marktes um.

- Für die weitere Entwicklung der Aktienmärkte bleiben wir verhalten positiv. Die US-Wahlen stehen vor der Tür und Liquidität ist nach wie vor grosszügig vorhanden. Dennoch ist festzuhalten, dass Wachstumsaktien teilweise sportlich bewertet sind.

Aktienmärkte: Performance seit 1.1.2024, indexiert

Quelle: Bloomberg Finance L.P.

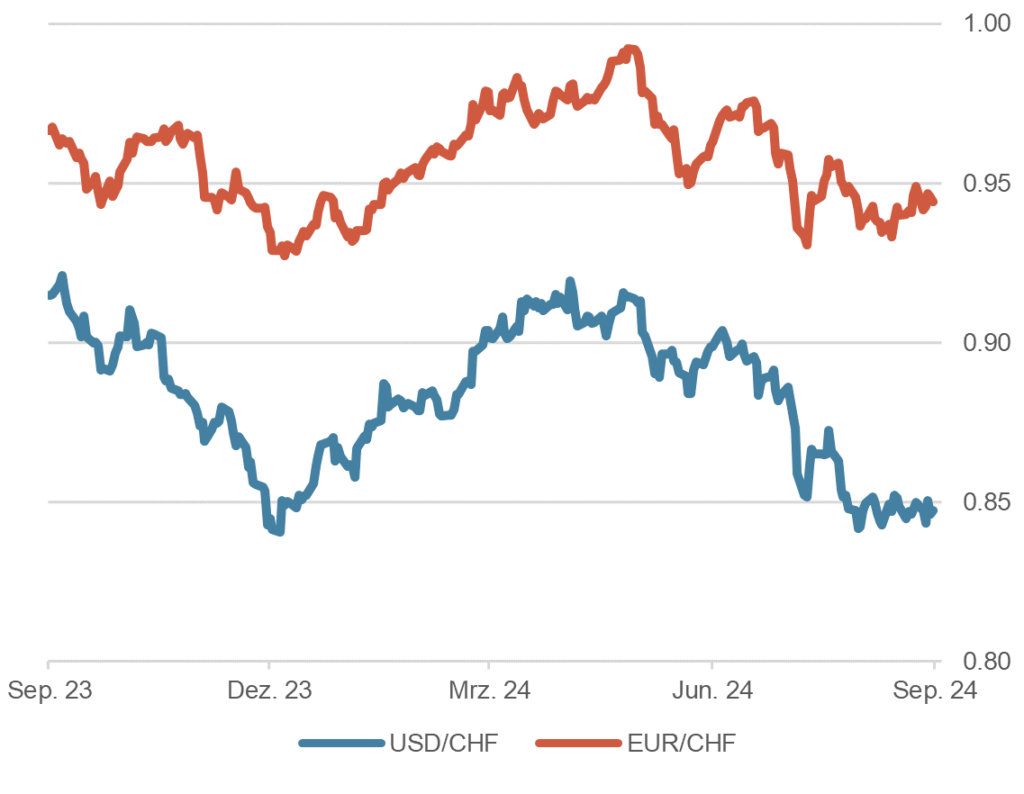

Währungen

- Der US-Dollar hat sich seit Mitte des Jahres zum Schweizer Franken aber auch zum Euro kontinuierlich abgeschwächt und notieren im Vergleich zum Jahresanfang praktisch unverändert.

- Die Zinserhöhung der japanischen Notenbank hat die Zinsdifferenz zum Dollar reduziert, zu einer spürbaren Yen-Aufwertung geführt und eine massive Liquidation von «Carry-Trades» ausgelöst. Der Yen fiel zum Dollar unter den Kurs von 140 und notiert mittlerweile etwas schwächer. Es bleibt abzuwarten, ob und wann der Yen seine traditionelle Rolle als «Funding Currency» wieder einnehmen kann.

- Der EUR/CHF-Wechselkurs steht gegenwärtig bei rund 0.94. Die Zinssenkung der SNB um 0.25% war zu guten Teilen bereits eingepreist und verursachte wenig Volatilität.

- Aufgrund der Zinskonstellationen sowie der unterschiedlichen Pfade bei den Zinssenkungen gehen wir davon aus, dass der US-Dollar tendenziell eher unter Druck bleiben wird.

Dollar und Euro gegen Franken, 1 Jahr

Quelle: Bloomberg Finance L.P.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.