31. März 2021

Executive Summary

- Wir erwarten für 2021 ein Weltwirtschaftswachstum von rund +5.0%.

- Die wirtschaftlichen Lockdowns werden in den USA aufgrund deutlich sinkender Fallzahlen zügig zurückgefahren.

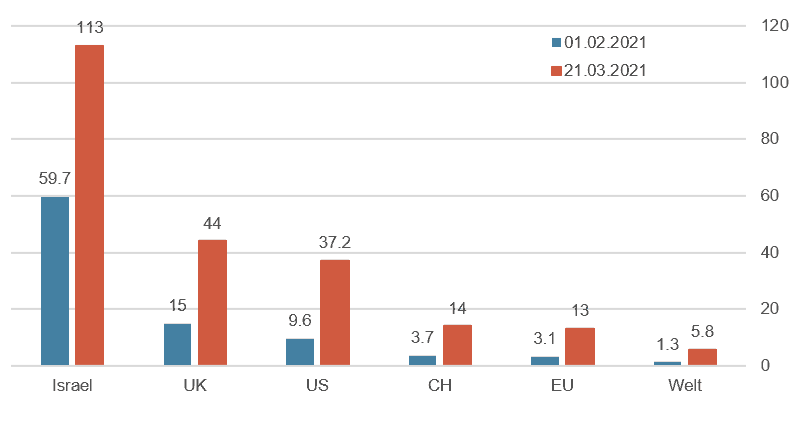

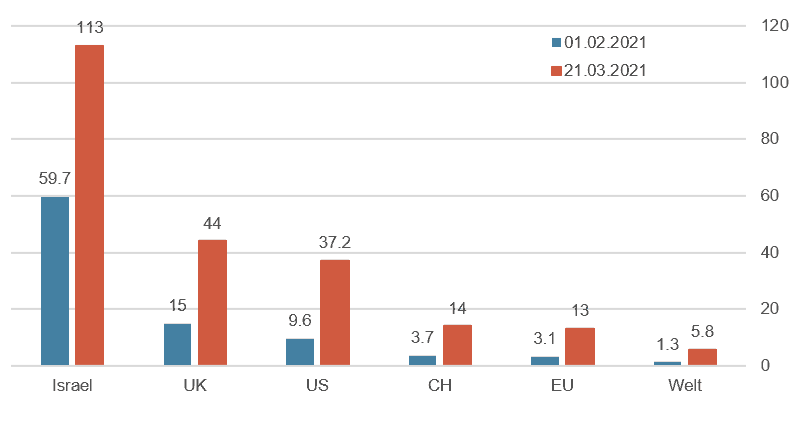

- Europa mit Ausnahme von Grossbritannien hat bezüglich Impfungen einen deutlichen Rückstand und verzeichnet wieder steigende Fallzahlen, weshalb tendenziell Lockdowns verlängert oder sogar wieder eingeführt werden. Die Fiskalimpulse der USA sind wesentlich höher als in Europa.

- Die Anleihenmärkte werden die FED zwingen, die Karten auf den Tisch zu legen.

- Die Rotationen innerhalb der Aktienmärkte können noch weiter gehen.

- Der US-Dollar setzt seinen leichten Aufwärtstrend fort.

- Die Edelmetallpreise werden in einem Szenario von Zinskurvenkontrolle aufblühen.

Unsere makroökonomische Beurteilung

Konjunktur

- Wir erwarten für 2021 ein Weltwirtschaftswachstum von +5.0%. USA: +5%, EU: +3.5%, Japan: +2.5%, China: 8%, UK: +5.5%, Schweiz +3%.

- Die Pandemie wird in Europa, mit Ausnahme Grossbritanniens, tiefere Spuren als in den USA hinterlassen. In vielen EU-Ländern mangelt es an Impfstoffen und die Verteilung ist bürokratisch und sehr ineffizient. In Europa hat eine dritte Infektionswelle begonnen. In den USA kann deutlich zügiger geimpft werden und das Ziel, jeden Impfwilligen bis zum 1. Mai mindestens einmal geimpft zu haben, scheint erreichbar zu sein. Dadurch kann eine dritte Infektionswelle wie in Europa vermutlich verhindert werden. Die EU hingegen dürfte Schwierigkeiten haben ihr Ziel, bis Ende September 70% der Bevölkerung mit Impfschutz zu versehen, zu erreichen.

- Die Wachstumsschere zwischen den USA und Europa wird sich in den nächsten Quartalen weiter vergrössern.

COVID-19: Verabreichte Impfdosen pro 100 Einwohner

Quelle: Bloomberg Finance L.P.

Quelle: Bloomberg Finance L.P.

Geldpolitik

- Aufgrund der zügigen Lockerungsmassnahmen in den USA zeichnet sich ein starker Anstieg der aufgestauten Nachfrage nach Dienstleistungen und somit ein Anstieg der Geldumlaufsgeschwindigkeit ab. Dadurch, dass das durch die FED neu geschaffenen Geld nachfragewirksam wird, ist ein vorübergehender Inflationsanstieg auf über 3% wahrscheinlich. Die Preiskomponente der Einkaufsmanagerindizes in den letzten Monaten verzeichneten bereits einen steilen Preisanstieg. Auch die Inflationserwartungen der Marktteilnehmer stiegen deutlich an.

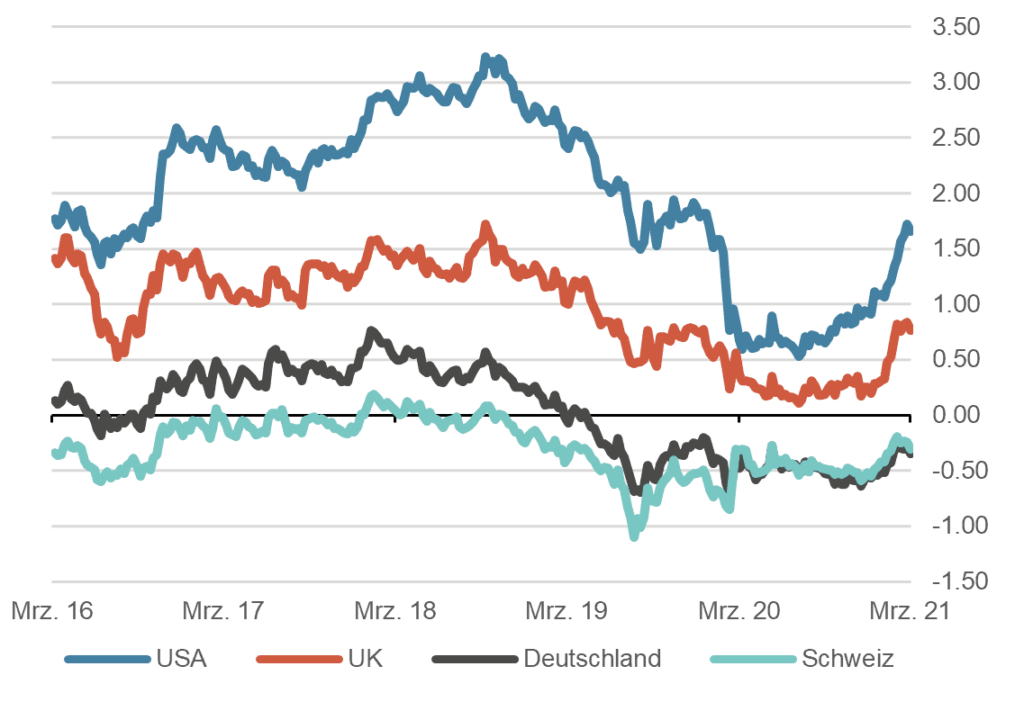

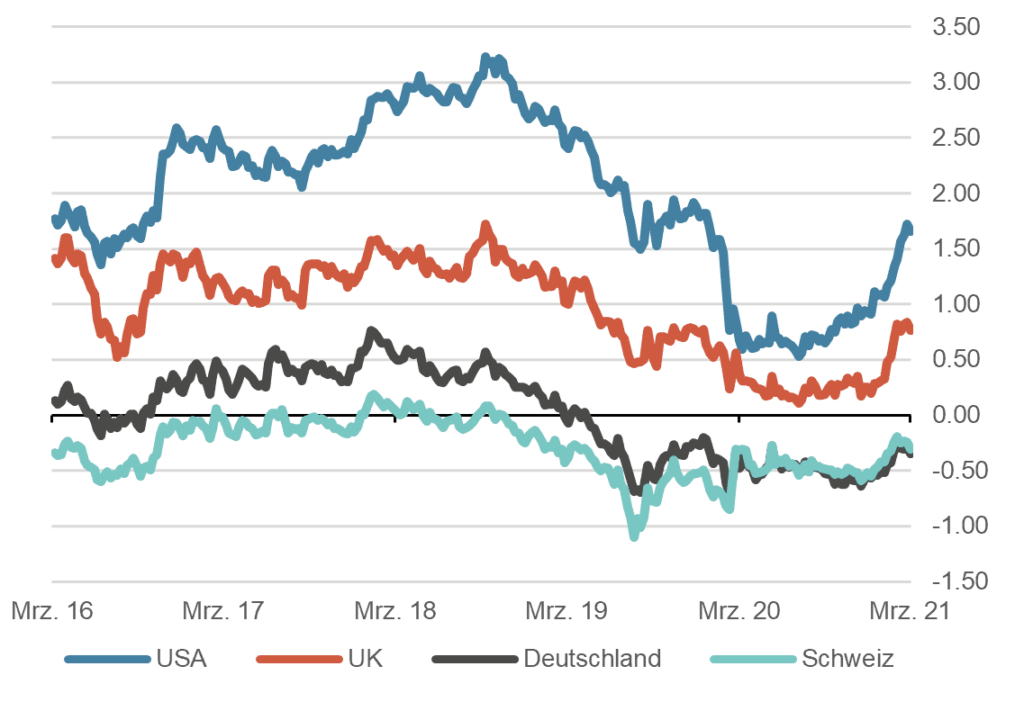

- Die Finanzmärkte Sorgen sich um den raschen Anstieg der Langfristzinsen in den USA. Der FED-Vorsitzende Powell machte nochmals klar, dass nicht nur die Zinsen auf absehbare Zeit tief bleiben werden, sondern auch die Aufkaufprogramme fortgesetzt werden. Wir vermuten dennoch, dass diese verbale Beeinflussung der Erwartungshaltung der Investoren auf Dauer nicht ausreichen wird. Früher oder später werden die Finanzmärkte die FED und andere Zentralbanken dazu zwingen, aktiv gegen einen Anstieg der Langristzinsen vorzugehen, indem die Aufkäufe vom kurzen ans lange Ende der Zinskurve verlegt werden oder eine Kontrolle der gesamten Zinskurve eingeführt wird.

Unsere anlagepolitischen Konklusionen

Anleihen

- Nach dem Anstieg der Renditen der Staatsanleihen der wichtigsten Regionen ist kurzfristig eine Konsolidierung zu erkennen. Diese wurde durch die Pressekonferenz nach dem FOMC-Meeting eingeläutet: Präsident Powell versicherte den Märkten, dass «etwas Inflation» gut sei und man über die notwendigen Instrumente («Tools») verfüge, um einen zu starken Anstieg der Renditen zu bremsen.

- Die Märkte werden trotz dieses Hinweises auf YCC (Zinskurvenkontrolle) weiter versuchen, die Renditen nach oben zu treiben und die FED dazu zu zwingen, die Karten auf den Tisch zu legen. Die Chance dazu bietet sich fast jede Woche, denn in den Auktionen des Treasury werden aufgrund der gigantischen Finanzbedürfnisse der Regierung jeweils immense Quantitäten von Papieren unterschiedlicher Laufzeiten versteigert. In der Woche von Ende März waren dies beispielsweise rund 180 Mia. USD in 2-, 5- und 7-jährigen Staatsanleihen.

10-jährige Staatsanleihen, wichtige Märkte 5 Jahre, in %

Quelle: Bloomberg Finance L.P.

Aktien

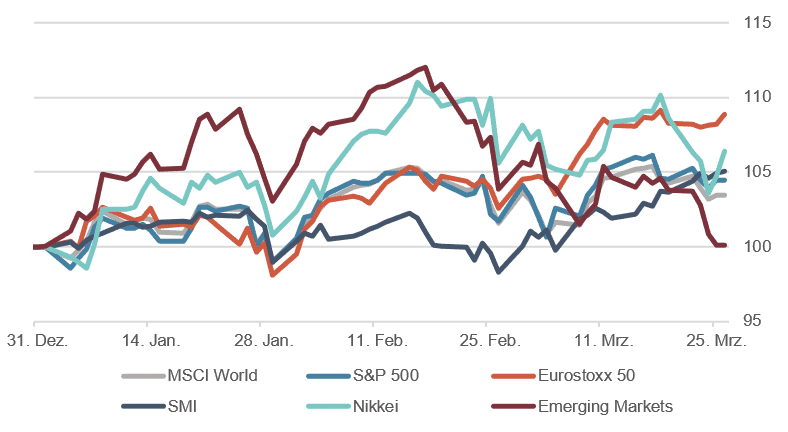

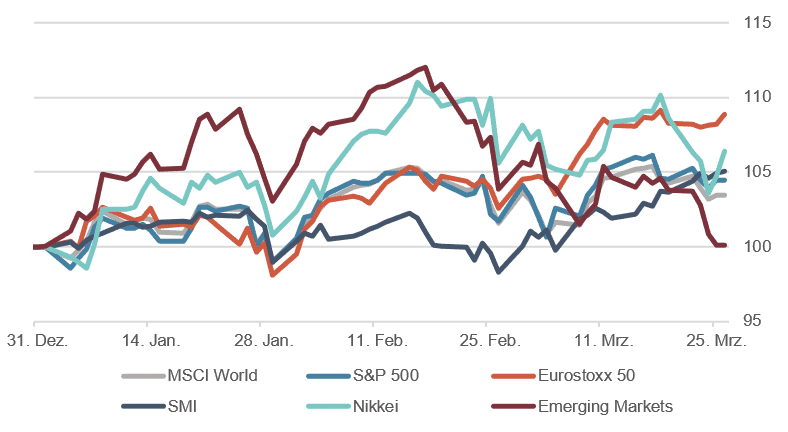

- Innerhalb der Aktienmärkte ist es in den vergangenen Wochen zu Rotationen gekommen. In Antizipation eines zyklischen Aufschwungs der Weltwirtschaft bei gleichzeitig steiler werdender Zinskurve verschoben sich die Gewichte. So waren Technologieaktien (hohe KGVs, lange Duration) die relativen Verlierer gegenüber den zyklischen Sektoren wie Banken, Energie oder Industrie.

- Bezüglich dieser Rotation stellt sich folgende zentrale Frage: Wie stark wird «der Aufschwung» wirklich? Handelt es sich um einen nachhaltigen Beginn eines neuen Konjunkturzyklus oder werden einfach kurzfristig die Konsumbedürfnisse gestillt, welche über die letzten Monate «coronabedingt» nicht wahrgenommen werden konnten? Die Entwicklung dieses Sachverhalts bestimmt das Ende der Rotationen innerhalb der Märkte.

Aktienmärkte: Performance 2021, indexiert

Quelle: Bloomberg Finance L.P.

Forex

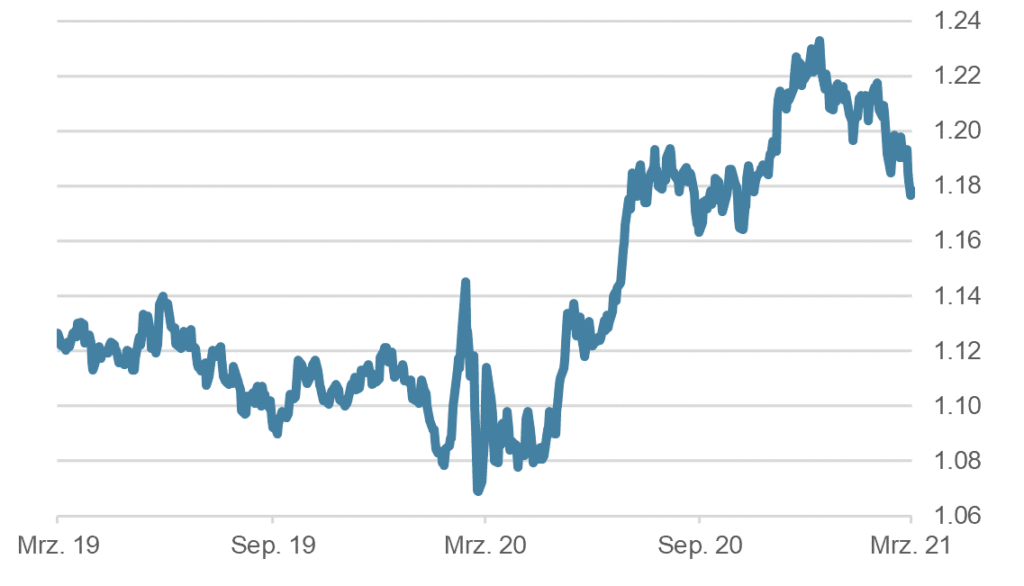

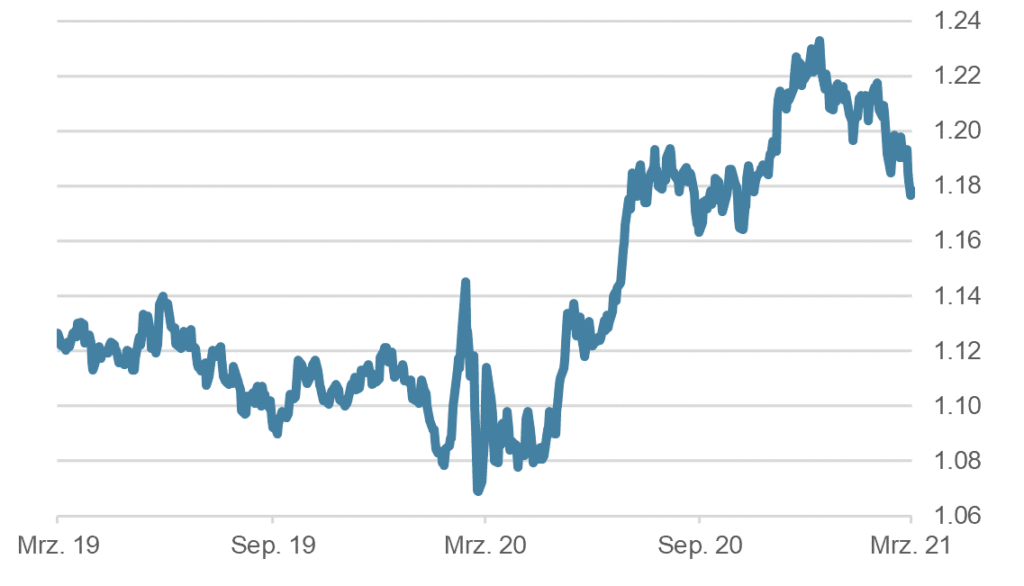

- Der US-Dollar hat in den letzten Tagen seinen leichten Aufwärtstrend fortgesetzt. Die ansteigenden Renditen in den US-Bondmärkten und der hoffnungsvoll erwartete Aufschwung der US-Wirtschaft haben dem Dollar unter die Arme gegriffen. Es wäre überraschend zu sehen, dass der US-Dollar trotz grossem Konsens über eine Abschwächung fester werden würde.

- Aufgrund der gestiegenen Zinsdifferenz zwischen US-Dollar- und Euro- oder auch Yen-Anleihen, sind Dollar Anlagen für Investoren aus diesen Währungsräumen so attraktiv wie seit langer Zeit nicht mehr. Dies dürfte zur positiven Entwicklung des US-Dollars ebenfalls beigetragen haben.

- Die chinesische Zentralbank wird voraussichtlich weiter die Liquidität im Renminbi verringern und so ihre Rolle im «Tandem» FED/PBoC weiter spielen. Allerdings muss die sich zuspitzende Rhetorik zwischen den Vertretern der beiden Supermächte genau beobachtet werden. Die Zeichen stehen momentan nicht auf Entspannung.

EUR/USD, 2 Jahre

Quelle: Bloomberg Finance L.P.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.