18. Dezember 2024

Executive Summary

- Der designierte Präsident Donald Trump kann seine Politik mit der Unterstützung beider Kammern uneingeschränkt umsetzen, was in extremis inflationär wirken kann.

- «America First» wird sich positiv auf das amerikanische Wachstum auswirken. Die internationalen Effekte hängen von der konkreten Umsetzung der Mass-nahmen ab, wie auch den Gegenmassnahmen – wie das Beispiel China zeigt.

- Von den westlichen Notenbanken werden bis 2025 zusätzliche Zinssenkungen zur Konjunkturstützung erwartet, während sich die BOJ weiter von der Nullzinspolitik abwenden dürfte.

- Tiefere Finanzierungskosten werden auch aufgrund der teils hohen und steigenden Staatsverschuldung begrüsst.

- Nach der US-Präsidentschaftswahl haben sich die Anleihenmärkte beruhigt. Investoren beobachten die Entwicklung der Staatsverschuldung genau.

- An den US-Aktienmärkten kam es nach der US-Wahl zu Gewinnmitnahmen. In Europa sind die Märkte schon seit Ende September unter Druck. Für die weitere Entwicklung bleiben wir verhalten positiv. Geopolitische Risiken und Zolldiskussionen könnten die Aktienmärkte belasten.

- Der US-Dollar tendiert nach der Wahl fester, der Schweizer Franken zeigt relative Stärke vor allem gegenüber dem Euro.

- Die längst überfällige technische Korrektur im Gold ist erfolgt. Wir bleiben mittelfristig positiv in unserer Einschätzung.

Unsere makroökonomische Beurteilung

Konjunktur

- Wir erwarten 2025 ein moderates globales Wirtschaftswachstum. Die BIP-Prognosen lauten wie folgt: USA: 2,1 %, Deutschland: 0,7 %, Frankreich: 0,9 %, Japan: 1,2 %, China: 4,5 % und die Schweiz: 1,5 %.

- Die Weltwirtschaft zeigt sich widerstandsfähig.

- Sinkende Inflationsraten ermöglichen den Zentralbanken, die Rahmenbedingungen zu lockern. Höhere reale Einkommen stärken das US-Verbrauchervertrauen, während Trumps zweite Amtszeit zusätzliche Impulse und fiskalpolitische Maßnahmen bringen dürfte. Optimismus bei US-Kleinunternehmen lässt auf steigende Aktienindizes schließen.

- In Europa bleibt die Politik fragil: Macron und Scholz haben ihre Parlamentsmehrheiten verloren. Notwendige Entscheidungen scheitern an Partikularinteressen.

- Die Fertigung schwächelt, der Dienstleistungssektor bleibt robust, zeigt aber gemischte Signale. China muss erst beweisen, dass Konjunkturpakete den privaten Konsum stützen.

- Geopolitische Spannungen belasten den Ausblick, und ob Trumps Versprechen, „Kriege zu beenden“, umgesetzt wird, bleibt ungewiss.

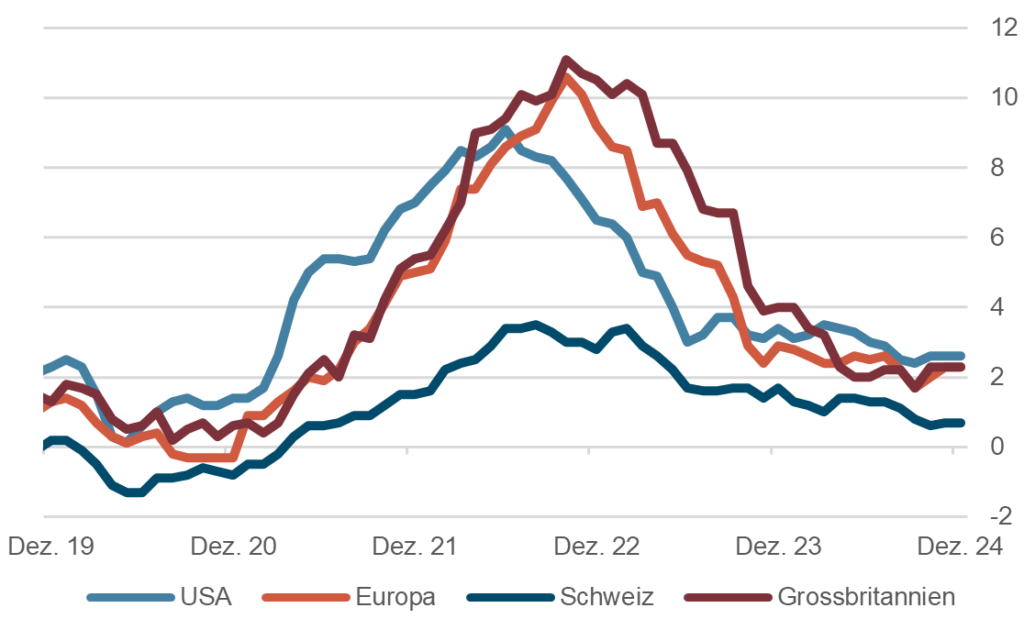

Inflationsraten: Jahresveränderungen in % (5 Jahre)

Quelle: Bloomberg Finance L.P.

Geldpolitik

- Die sinkenden Inflationszahlen erlauben es den Notenbanken ihre Leitzinsen weiter zu senken.

- Der von der SNB bereits im März eingeleitete Zinssenkungszyklus hat die Leitzinsen von 1.75% auf 0.5% gesenkt. Die Bremsspuren in der deutschen Industrie hinterlassen negative Effekte auch in der Schweizer Wirtschaft und erfordern wohl weitere Impulse der Notenbank im neuen Jahr.

- Die EZB hat die Einlagefazilität seit Juni ebenfalls kontinuierlich von 4% auf 3% gesenkt und wirkt damit dem schwachen Konsumentenvertrauen entgegen.

- Die amerikanische Volkswirtschaft zeigt sich weiter resilient. Dennoch wird bis Ende 2025 ein Abgleiten der Leitzinsen auf 3.75% eingepreist.

- Der Optimismus hinsichtlich der geldpolitischen Wende in China hält an.

- Auf entgegengesetztem Pfad befindet sich die japanische Notenbank, wo sich die Zinsen nach ersten Erhöhungen weiterhin nahe der Allzeittiefs befinden.

- Obwohl mit der Ausnahme von Japan allgemein von weiteren Zinssenkungen ausgegangen wird, besteht das Risiko, dass eine wieder aufkeimende Inflation die eingepreisten Erwartungen bremsen kann.

Unsere anlagepolitischen Konklusionen

Anleihen

- Nach der US-Präsidentschaftswahl haben sich die Anleihenmärkte weiter beruhigt. Aktuell liegen die Renditen für 10-jährige Staatsanleihen in den USA bei 4.3%, in Deutschland bei 2.2% und in der Schweiz bei 0.3%.

- Die global steigende Staatsverschuldung bleibt zu Recht auf dem Radar der Marktteilnehmer. Es wird interessant sein zu beobachten, wie sich die Zentralbanken im Dilemma von Unterstützung der Wirtschaft, Minimierung des Schuldendienstes, Kontrolle der Inflation und Kontrolle der Anleihenmärkte verhalten werden.

- Die Zinsaufschläge auf hochverzinslichen und Unternehmensanleihen haben sich kaum verändert und sind tief. Wir erachten diese Anlageklasse weiterhin als nur moderat interessant.

- Wir bevorzugen Papiere mit hoher Bonität («Investment Grade» und Staatsanleihen) auf kurzen bis mittleren Laufzeiten.

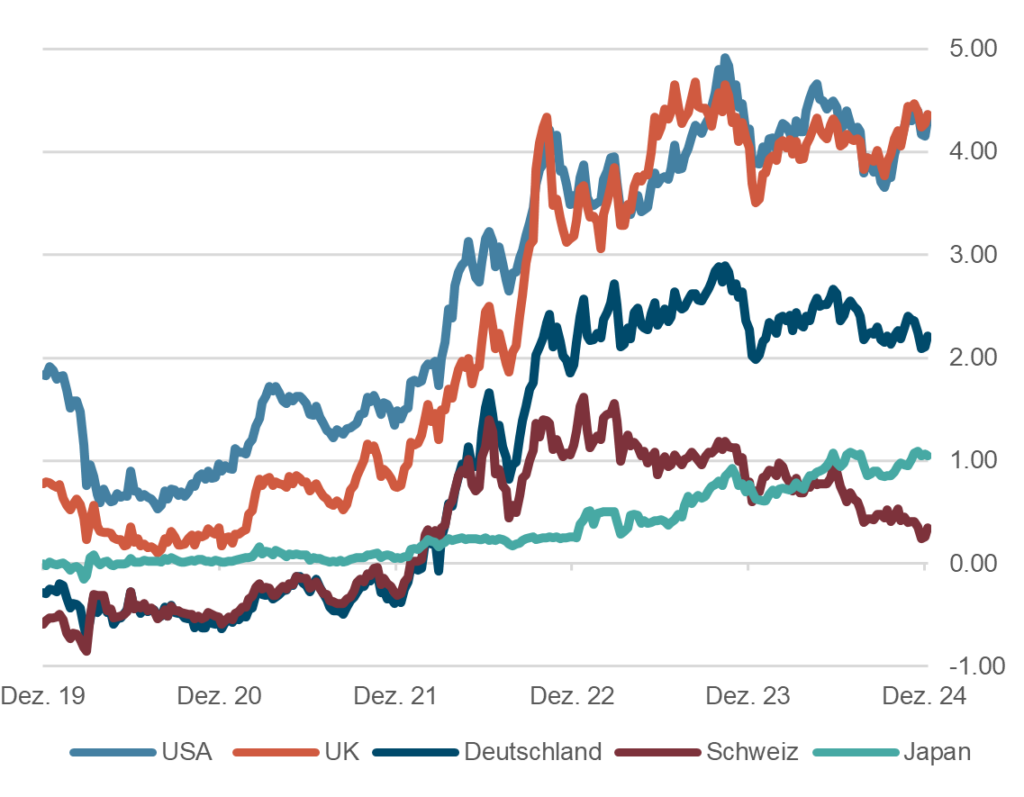

Zinsen auf 10-jährigen Staatsanleihen, in %, 5 Jahre

Quelle: Bloomberg Finance L.P.

Aktien

- Nachdem die US-Aktienindizes bereits vor der Präsidentschaftswahl freundlich tendierten, sehen viele Amerikaner und die Wallstreet ein neues «goldenes Zeitalter» mit den USA unter Trump als Motor der Weltwirtschaft. Die US-Märkte markieren neue Höchststände, und die Zuversicht ist gross.

- In Europa zeigt sich ein anderes Bild: Seit Ende des dritten Quartals stehen die Märkte unter Druck. Anhaltende Schwächen im verarbeitenden Gewerbe in Deutschland und Italien sowie politische Patt-Situationen bremsen die Entwicklung.

- Für die weitere Entwicklung der Aktienmärkte bleiben wir verhalten positiv. Es bleibt weiter festzuhalten, dass Wachstumsaktien teilweise sportlich bewertet sind.

- Geopolitische Spannungen (Ukraine, Naher Osten, Taiwan) könnten die Märkte belasten.

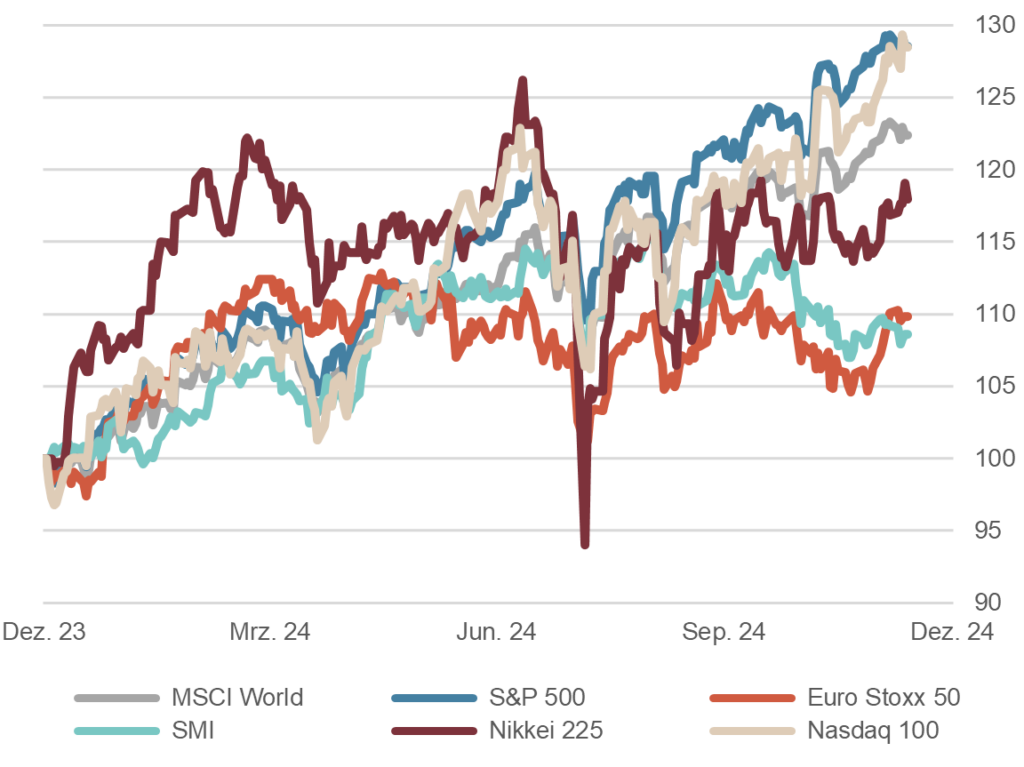

Aktienmärkte: Performance seit 1.1.2024, indexiert

Quelle: Bloomberg Finance L.P.

Währungen

- Nach dem deutlichen Wahlresultat in den USA (Trump-Trade) hat sich der US-Dollar aufgewertet. Diese Bewegung legt nun eine Verschnaufpause ein. Über das ganze Jahr gesehen hat sich der handelsgewichtete Dollar somit um knapp 6% aufgewertet.

- Der EUR/CHF-Wechselkurs notiert seit einigen Wochen bei rund 0.93. Die relative Stärke des Schweizer Frankens ist angesichts europäischer Spannungen und geopolitischer Unsicherheiten nachzuvollziehen. Die deutliche Zinssenkung der SNB war damit grösstenteils eingepreist.

- Wir erwarten keine grossen Schwankungen unter den westlichen Währungspaaren.

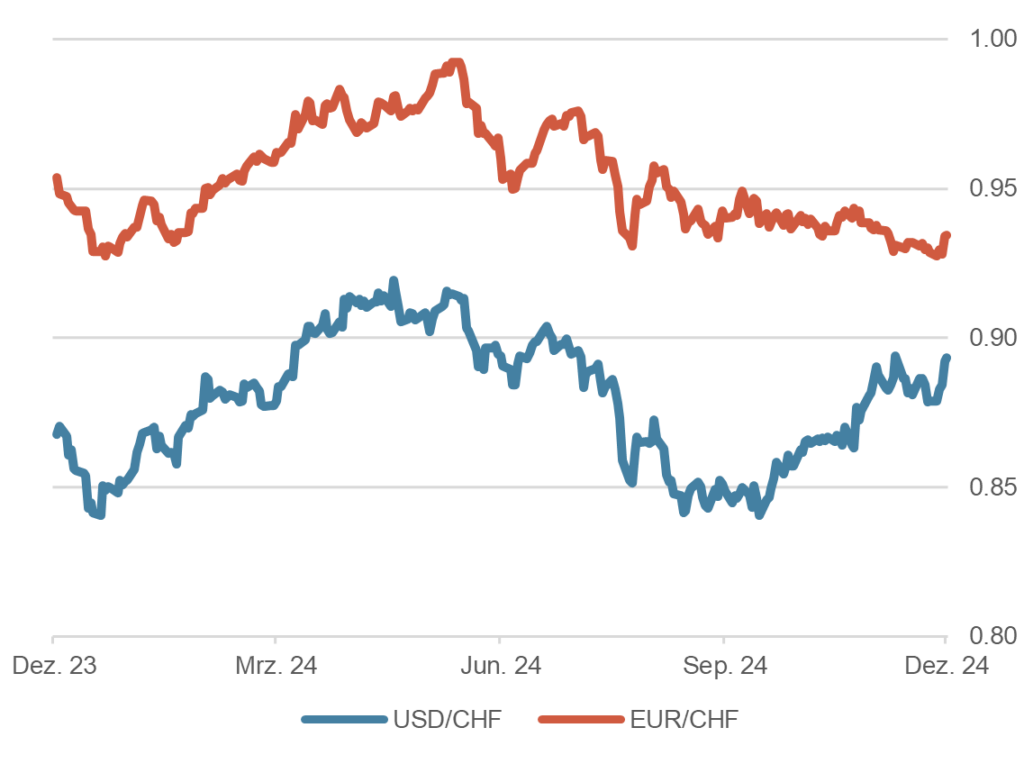

Dollar und Euro gegen Franken, 1 Jahr

Quelle: Bloomberg Finance L.P.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.