10. Januar 2020

US-Aktien sind teuer, aber Anleihen sind noch viel teuer. Geopolitische Risiken im Nahen Osten eskalieren, Gold ist gesucht.

Die US-Aktien sind hoch bewertet und technisch überkauft. Anleihen dürften dennoch stärker überbewertet sein als die Aktienmärkte. Die geopolitischen Spannungen sind nach einem US-Drohnen-Angriff auf zwei hohe Repräsentanten des iranischen Regimes eskaliert. Wir behalten unser Übergewicht von Gold bei. Nach einer Schwächephase Anfang Jahr dürfte der Wirtschaftsaufschwung in den USA dank äusserst expansiver Geld- und Fiskalpolitik wieder leicht an Fahrt aufnehmen, vorausgesetzt, dass sich die geopolitische Front wieder beruhigt.

2019 war ein sehr gutes Jahr für alle Anlagekategorien, ausser «Cash»

Trotz dem amerikanisch-chinesischen Handelsstreit, Brexit-Ängsten und einer Wachstumsabschwächung konnten riskante Anlagen im vergangenen Jahr markant zulegen.

Einer der Hauptgründe dürfte die unerwartete Kehrtwende der Geldpolitik sein. 50 Zentralbanken senkten ihre Leitzinsen. Die FED und die EZB starteten erneut Bilanzausweitungsprogramme. Im Gegensatz zur BOJ, der SNB und der EZB hatten die Zentralbanken der meisten Schwellenländer noch einen erheblichen Zinssenkungsspielraum. Dieser wurde in 2019 von vielen Zentralbanken ausgenützt.

Ausblick 2020

Eine Hauptdeterminante der Weltaktienrisikoprämie stellt der US-Aktienmarkt dar. Wenn die Wallstreet hustet, bekommen viele Aktienmärkte eine ernsthafte Erkältung und zwar auch dann, wenn diese sehr günstig bewertet sind. Aufgrund des derzeit hohen Gewichtes von US-Aktien am Weltaktienindex dürfte die richtungsweisende Funktion von US-Aktien noch ausgeprägter sein als in der Vergangenheit.

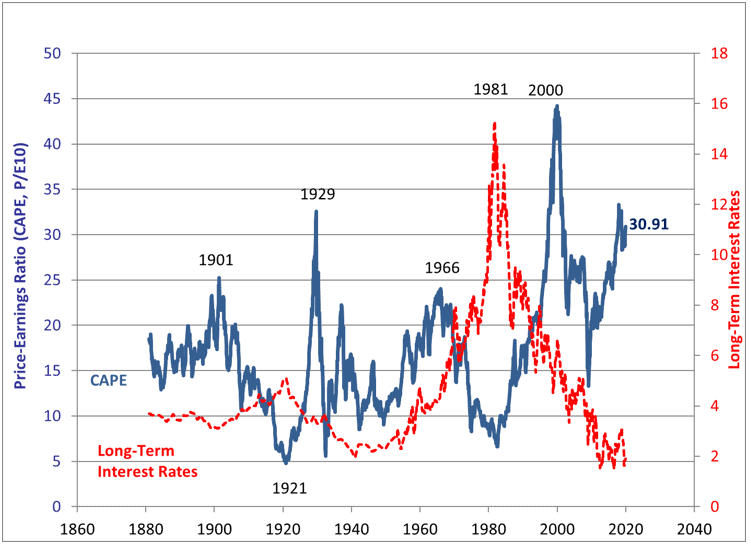

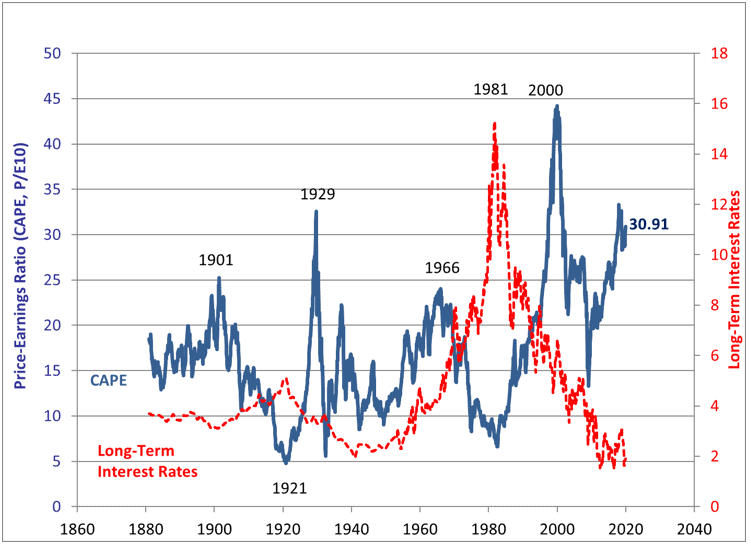

US-Aktien sind im Vergleich zur eigenen Geschichte hoch bewertet

Die Grafik zeigt, dass der S&P500 derzeit mit einem zyklisch adjustierten Kurs-Gewinnverhältnis von 31 im historischen Vergleich hoch bewertet ist. Allerdings war auch die Alternativlosigkeit im Anlagebereich noch nie so dramatisch wie heute.

Shiller-Kurs-Gewinnverhältnis

Quelle: http://www.econ.yale.edu/~shiller/data.htm

Problematisch ist, dass Anleihen ebenfalls teuer sind

In einem relativen Vergleich zu den Weltanleihenmärkten schneiden Aktien weniger schlecht ab. Die Anleihenmärkte dürften stärker überbewertet als die Aktienmärkte sein.

Deshalb bleiben wir vorerst bei unserer strategischen Empfehlung, dass Aktien nur leicht untergewichtet werden sollten.

Geopoltische Spannungen eskalieren

Die USA haben zwei der wichtigsten Protagonisten des iranischen Regimes mit einem Drohnen-Angriff getötet. Iran hat Vergeltungsmassnahmen angekündigt. Das Atomprogramm soll wieder forciert werden, die Uranium-Zentrifugen dürften demnächst wieder auf Hochtouren laufen. Im Gegenzug kündigte Präsident Trump an, dass er Angriffe auf 52 Ziele im Iran vorbereitet habe und ausführen lassen würde, falls der Iran es wagen sollte, amerikanische Einrichtungen oder Amerikaner anzugreifen.

«Etwas befremdend» sind die Drohungen, auch kulturelle Einrichtungen angreifen zu wollen. Damit würden die USA klar gegen die Genfer Konventionen verstossen, worauf auch viele Mitglieder der Demokraten hingewiesen haben.

Der Irak, traditionell der 2. Erzfeind des Iran, möchte nicht in einen neuen Krieg mit hereingezogen werden. Das irakische Parlament beschloss eine Resolution, die vorsieht, dass alle ausländischen Truppen (vor allen Dingen, amerikanische Truppen) das Land verlassen sollen.

Kurzfristige Anlagekonsequenzen

Der iranisch-amerikanische Konflikt tritt zu einem Zeitpunkt auf, wo riskante Anlagen aufgrund der starken Jahresendrally tendenziell überkauft sind. Entsprechend ist die Wahrscheinlichkeit hoch, dass eine technische Korrektur der Jahresendrally etwas ausgeprägter ausfallen könnte.

Öl und Gold profitieren

Öl und Gold konnten bereits markant zulegen. Wir bleiben weiter bei unserer Empfehlung, Gold überzugewichten. Sollten die geopolitischen Spannungen weiter eskalieren, dürfte der Goldpreis weiter ansteigen.

Würde in einem zweiten Schritt das Wirtschaftswachstum wieder abflachen, zum Beispiel ausgelöst durch höhere Ölpreise, wären weitere Ankurbelungsmassnahmen der Zentralbanken zu erwarten, was wiederum den Goldpreis erneut stützen würde.

Handelsabkommen soll bis am 15. Januar unterzeichnet werden

Eine chinesische Delegation soll am 13. Januar nach Washington reisen und das Handelsabkommen mit den USA spätestens am 15. Januar unterzeichnen. Dieser Schritt wird von den Finanzmärkten erwartet und dürfte deshalb bereits adäquat eingepreist worden sein. Wir erwarten keine positiven Auswirkungen auf die Aktienmärkte.

Phase 2 eines weiteren Handelsabkommens entscheidend

Präsident Trump dürfte bald nach der Unterzeichnung die Erwartungen der Finanzmärkte hinsichtlich eines weitergehenden «Phase-2 Deals» managen. Im US-Präsidentenwahljahr wird er weiterhin «alles» tun, um den rekordlangen Wirtschaftsaufschwung nochmals zu verlängern und für gute Stimmung an den Finanzmärkten zu sorgen. Je stärker eine technische Korrektur an den Aktienmärkten ausfiele (wenn sie denn käme), desto aggressiver dürfte Herr Trump die Erwartungen der Marktteilnehmer nach oben treiben.

Wachstumsstabilisierung in den USA wird auf sich warten lassen

Der Einkaufsmanagerindex in den USA fiel mit 47.2 (erwartet 49) enttäuschend aus. Dafür fielen die Daten aus der Bauindustrie tendenziell besser als erwartet aus.

Nach einer Schwächephase am Jahresanfang dürfte die US-Wirtschaft den längsten Aufschwung aller Zeiten auch im Wahljahr 2020 dank extrem expansiver Geld- und Fiskalpolitik fortsetzen.

Sollte die geopolitische Situation allerdings weiter eskalieren und der Ölpreis stark ansteigen, wäre der Wirtschaftsaufschwung stark gefährdet. Deshalb dürfte Präsident Trump vermutlich kein Interesse an einer weiteren Eskalation haben.

Kontakt: Thomas Härter, CIO, Investment Office

Telefon: +41 58 680 60 44

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.