3. April 2019

Zaghafte Anzeichen einer leichten Wirtschaftserholung. Der Brexit-Entscheid verzögert sich nochmals.

In den USA und in China gibt es Zeichen, dass der Wachstumsrückgang bereits beendet sein könnte. In Europa hingegen enttäuschen die Konjunkturindikatoren weiterhin. Der Brexit-Entscheid verzögert sich nochmals.

Zackiger Start ins neue Börsenjahr

Das erste Quartal war aus Anlegersicht hervorragend. Der MSCI Weltaktienindex konnte um nahezu 12% zulegen. Der SMI konnte mit +12.4% fast mit den US-Aktien (+13.5%) mithalten. Ansonsten hinkten europäische Aktien erneut hinterher. Chinesische A-Shares konnten rund 24% zulegen. Der Rebound wurde hauptsächlich durch eine bessere Anlegerstimmung und die Hoffnung auf ein Ende des amerikanisch-chinesischen Handelskrieges nicht durch bessere Fundamentaldaten getrieben. Das einzige harte Faktum war die 180-Grad Kehrtwende der FED, welche einen Rückgang der Risikoprämie verursachte.

Weltweiter Zinsrückgang

Die Verzinsung zehnjähriger US-Staatsanleihen ermässigte sich um 27 Basispunkte, die Verzinsung deutscher Staatsanleihen um 31 Basispunkte. Die Verzinsung 10-jähriger Eidgenossen erreichte fast -50 Basispunkte. Insofern konnten auch die Fixed-Income Investoren wider Erwarten hohe Renditen erzielen.

Getrieben wurde der Zinsrückgang durch die Kehrtwende der Zentralbanken und durch schwache Wirtschaftszahlen. In diesem Zusammenhang ist interessant, dass die Inflationserwartungen im Wesentlichen stabil blieben, so dass der Rückgang der Nominalzinsen fast „eins zu eins“ zu sinkenden Realzinsen führte.

Zaghafte Wachstumsstabilisierung zeichnet sich ab

Die Aktienmärkte dürften bereits eine Verbesserung des Wachstums eingepreist haben – im Gegensatz zu den Anleihenmärkten.

Bessere Zahlen aus den USA…

In den USA stieg der Einkaufsmanagerindex für das verarbeitende Gewerbe leicht von 54.2 auf 55.3 (erwartet: 54.5). Besonders erfreulich ist die Komponente „Neue Aufträge“, die den hohen Wert von 57.4 erreichte. Als Detail sei erwähnt, dass der Einkaufsmanagerindex auch in Kanada mit 52.6 deutlich besser als erwartet (50.5) ausfiel. In den USA gibt es somit Anzeichen, dass die Wachstumsdelle zumindest für die nähere Zukunft bereits wieder ausgebügelt ist.

… und China

Auch in China fiel der Einkaufsmanagerindex mit 50.8 besser als erwartet (49.9) und besser als der Vormonatswert aus (ebenfalls 49.9).

Europa enttäuscht weiterhin

Die Wirtschaftszahlen in Europa fielen eher enttäuschend aus. Der Einkaufsmanagerindex für das Verarbeitende Gewerbe erreichte sank weiter auf 47.5 (Februarwert: 49.3). Dies stellt den tiefsten Wert seit April 2013 und den achten Rückgang in Folge dar.

Allein der IFO-Index stellte mit einem Anstieg von 98.7 auf 99.6 einen kleinen Lichtblick dar. Die Schwiergikeiten im Bereich der verarbeitenden Industrie im Euroland sind noch nicht vorüber.

Schweizer Wirtschaft ist nicht immun

Die Schweizer Industrie kann sich der Wirtschaftsschwäche nicht entziehen. Die Einkaufsmanager zeigen sich hierzulande deutlich pessimistischer als vor einem Monat. Mit nur noch 50.3 wurde der tiefste Stand seit Dezember 2015 erreicht. Der Rückgang ist der stärkste seit November 2008. Damit hält sich der Index nur noch knapp über der Wachstumsschwelle. Der Konsens hatte einen Wert von 53-54.2 erwartet. Damit ist der Mini-Boom der schweizerischen Industrie beendet.

Brexit-Vorlage von Theresa May erneut abgelehnt

Der Ausstiegsplan von Theresa May wurde mit 344 gegen 286 Stimmen bereits zum dritten Mal abgelehnt. Alternativen zum Vertragswerk der Premierministerin fanden ebenfalls keine Mehrheit.

Brexit = Hornberger Schiessen?

Wikipedia schreibt über das Hornberger Schiessen:

In Hornberg hatte sich anno 1564 der Herzog Christoph von Württemberg angesagt. Dieser sollte mit Salutschüssen und allen Ehren empfangen werden. Als alles bereit war, näherte sich aus der Ferne eine große Staubwolke. Alle jubelten und die Kanonen donnerten, was das Zeug hielt. Doch die Staubwolke entpuppte sich nur als eine Postkutsche. Das gleiche wiederholte sich, als ein Krämerkarren und noch etwas später eine Rinderherde auf die Stadt zukamen. Der Ausguck hatte jedes Mal falschen Alarm gegeben, und alles Pulver war verschossen, als der Herzog endlich kam. Einige Hornberger versuchten, durch Brüllen den Kanonendonner nachzuahmen. Manche Berichte taxieren den Herzogsbesuch auch auf das Ende des 17. Jahrhunderts… Die Redewendung wird gebraucht, wenn eine Angelegenheit mit grossem Getöse angekündigt wird, aber nichts dabei herauskommt und sie ohne Ergebnis endet… Diese Version wird regelmässig im Sommer auf der Freilichtbühne in Hornberg als volkstümliches Theaterstück aufgeführt.

(Quelle: Wikipedia https://de.wikipedia.org/wiki/Hornberger_Schie%C3%9Fen)

Der Brexit wurde wiederholt mit grossem Getöse angekündigt, ohne dass bisher irgendein Ergebnis in Sicht ist. Hoffentlich findet sich nicht in einigen Jahren folgender Wikipedia-Eintrag: „Der Brexit wird regelmässig im britischen Parlament als volkstümliches Theaterstück aufgeführt.“

Hard-Brexit immer noch eher unwahrscheinlich

Wir bleiben bei unserer Einschätzung, dass die Alternativen Soft-Brexit, kein-Brexit oder eine neue Abstimmung wahrscheinlicher als ein dramatischer Hard-Brexit mit Kanonendonner bleiben. Je länger der Entscheid verzögert wird, desto weniger dramatisch dürfte ein harter Brexit werden, wenn er denn käme, da die Verzögerungen, was Investitionen, Abzug von Bankpersonal aus London usw. betrifft, den Schaden, den ein harter Brexit verursachen würde zeitlich nach vorne verlagern, so dass zusätzliche Schäden immer geringer werden, da diese sich bereits jetzt durch die Verzögerungen realisierten. Die Pfundstärke trotz der Konfusion im britischen Parlament deutet darauf hin, dass auch die Finanzmärkte zunehmend davon ausgehen, dass es eine gewisse Wesensverwandtschaft zwischen dem Hornberger Schiessen und dem Brexit gibt.

Risiken eines Überschiessens stehen hohe Risiken rückläufiger Aktienkurs gegenüber

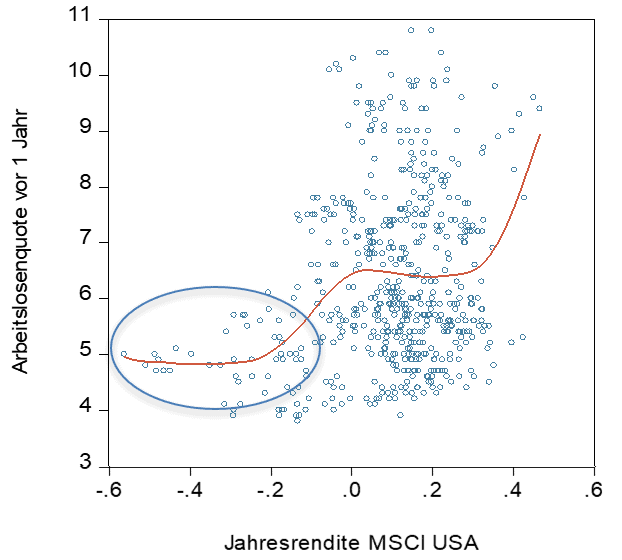

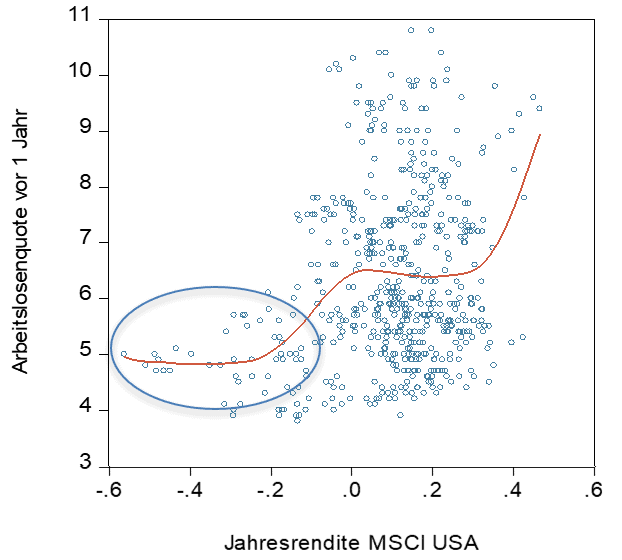

Viele Aktienindizes haben sich ihren alten Höchstständen genähert oder diese bereits übertroffen. Ein Überschiessen der Aktienmärkte über die fundamental gerechtfertigten Kurse hat eine hohe Wahrscheinlichkeit, insbesondere dann, wenn die Gewinnsaison die in den nächsten Tagen starten wird, positive Überraschungen beinhaltet. Auf der anderen Seite sind auch die Abwärtsrisiken überdurchschnittlich hoch. Der Wirtschaftsaufschwung befindet sich in der spätzyklischen Phase. Die Anleihenmärkte und die Währungsmärkte sind nicht so enthusiastisch wie die Aktienmärkte. Die hohen Abwärtsrisiken seien mit Grafik 1 illustriert. Auf der X-Achse sind die Jahresrenditen des MSCI USA Index, auf der Y-Achse die Arbeitslosenquote vor einem Jahr abgetragen. Die US-Arbeitslosenquote beträgt rund 3.8%, die Korrekturrisiken sind hoch.

Grafik 1: Rekordtiefe Arbeitslosenquote gingen in den USA seit 1970 allen grösseren Aktienkorrekturen voraus

Quelle: Thomson Reuters / Datastream

Kontakt: Thomas Härter, CIO, Investment Office

Telefon: +41 58 680 60 44

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.