17. Januar 2022

Hohe Bewertungen beunruhigen Vermögensverwalter

Die unabhängigen Vermögensverwalter in der Schweiz hatten im vergangenen Jahr einen guten Lauf. Umso wachsamer müssen sie nun sein, um die Fortschritte von 2021 in den kommmenden Monaten nicht wieder zu verspielen. Risiken gibt es wahrlich genug.

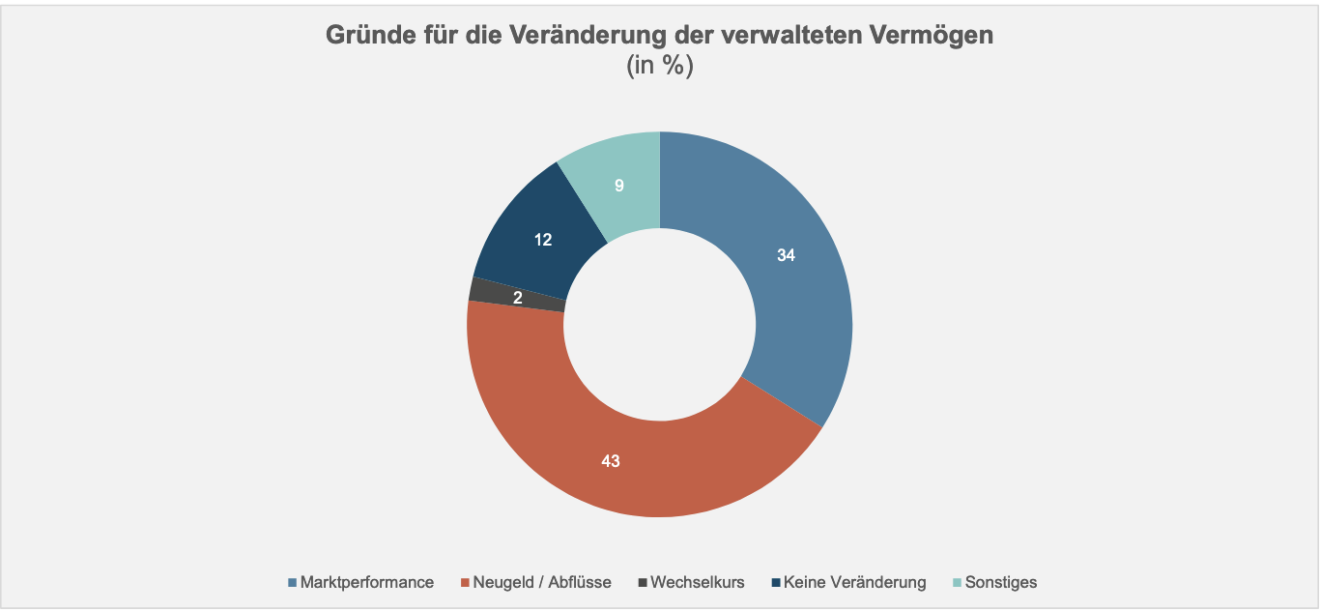

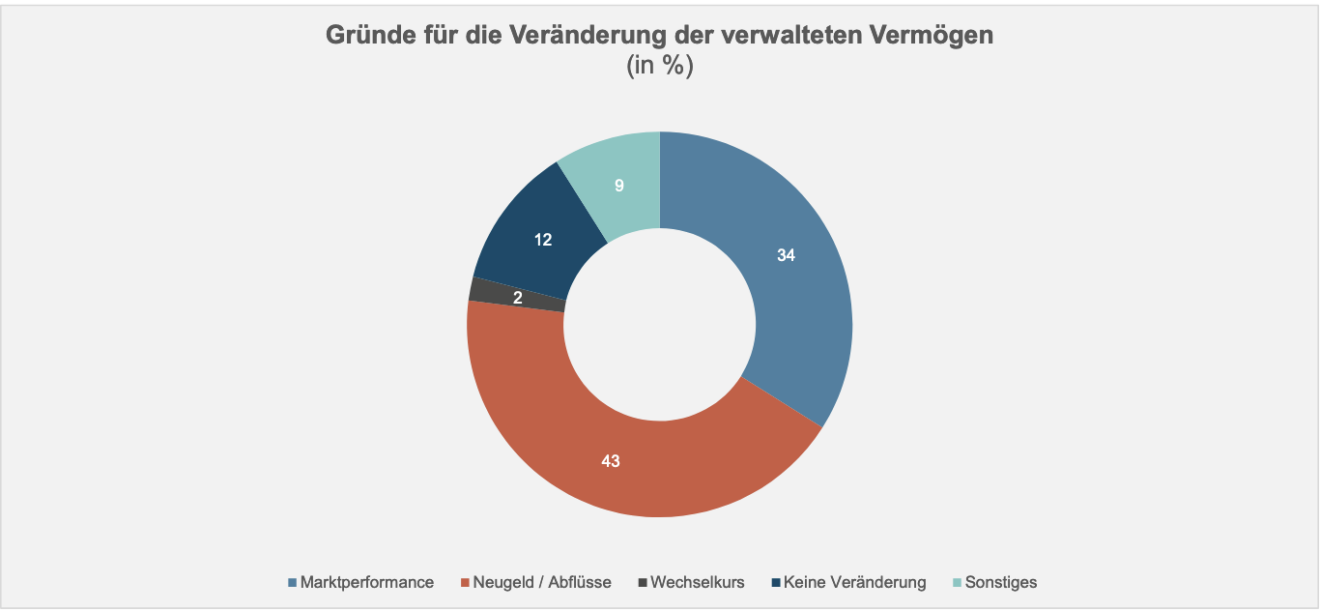

Die unabhängigen Vermögensverwalter in der Schweiz blicken auf ein höchst erfolgreiches 2021 zurück. Nicht nur die gute Börse bescherte ihnen deutlich höhere Kundenvermögen, sondern es floss ihnen auch sehr viel Neugeld zu (vgl. nachstehende Grafik).

Dies ist auch ein Indiz dafür, dass sich manche Kundinnen und Kunden von den Banken abwenden und den Rat von unabhängigen Vermögensverwaltern suchen. Insgesamt verzeichneten Ende 2021 fast 70 Prozent der befragten Vermögensverwalter höhere Kundendepots als zu Jahresbeginn.

Dies geht aus dem Aquila-Vermögensverwalter-Index (AVI) hervor, den die Schweizer Aquila-Gruppe alle drei Monate in Zusammenarbeit mit finews.ch publiziert. Der Index fasst verschiedene Prognosen und Einschätzungen von unabhängigen Vermögensverwaltern in der Schweiz zusammen. An der jüngsten Umfrage beteiligten sich 150 Firmen.

AVI-Index legte 2021 um knapp 10 Prozent zu

«Das Jahr 2021 war für die meisten Anleger ein erfreuliches. Der AVI-Index, der auf einer ausgewogenen Strategie beruht, passiv umgesetzt wird und die Durchschnittsallokation aller an der Umfrage teilnehmen Vermögensverwalter abbildet, konnte um 9,3 Prozent zulegen», erklärt Nicolas Peter, Head Investments bei der Aquila-Gruppe (vgl. nachstehender Chart).

Aus Performancesicht sei eine grosse Diskrepanz zwischen den einzelnen Anlageklassen erkennbar, so Peter weiter. «Bei den Obligationenanlagen konnte einzig die Allokation in Hochzinsanleihen einen positiven Performancebeitrag leisten. Alle übrigen festverzinslichen Anlagen schlossen das Jahr mit einer Rendite zwischen -0,8 Prozent und -3,8 Prozent ab», betont Peter. Entsprechend wurde die Performance des Gesamtportfolios fast ausschliesslich durch die Entwicklung der Aktienmärkte geprägt. «Die US-Aktienallokation erzielte mit 33 Prozent die beste Rendite, gefolgt von Schweizer Aktien mit 23 Prozent», erklärt der Aquila-Experte.

Die grössten Risiken 2022

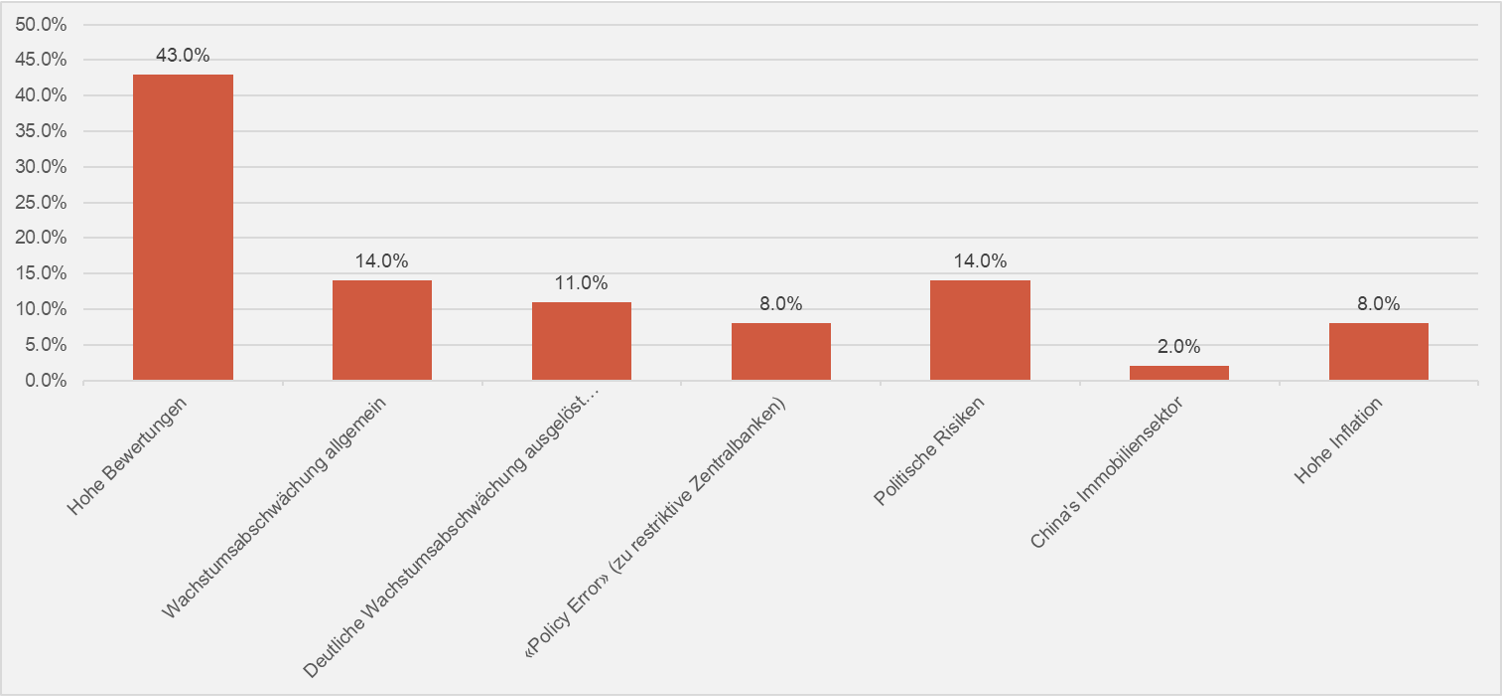

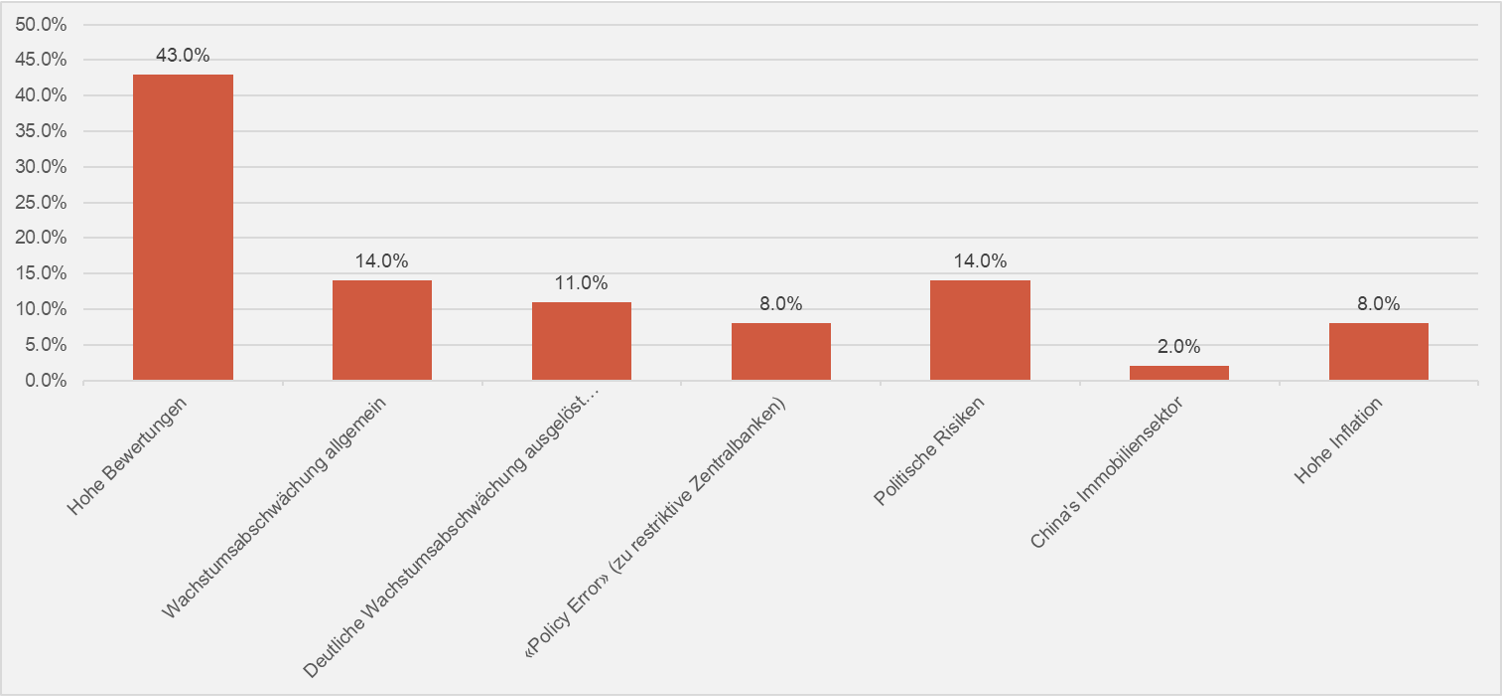

Mit Blick auf 2022 ist die Markteinschätzung der befragten Vermögensverwalter höchst interessant: Als grösstes Risiko im laufenden Jahr nannten 43 Prozent der Befragten die hohen Bewertungen, und als zweitgrösstes Risiko gelten politische Risiken (vgl. nachstehende Grafik).

Beides lässt sich sehr gut herleiten. Tatsächlich haben die Aktien vieler Technologie- und IT-Firmen fast schon astronomische Bewertungen erreicht, die nur aufgrund der bisweilen grenzenlosen Geldschwemme der Notenbanken möglich wurden; läuten die Währungshüter nun eine restriktivere Politik ein – und erhöhen die Zinsen – dürfte die Hausse vorerst eine Verschnaufpause einlegen.

Was für Nervosität sorgt

Gesellen sich dann noch politische Turbulenzen hinzu – neben China, Nordkorea sorgt nun auch Russland für eine gewisse Nervosität in der westlichen Welt – dürfte eine Phase von höchster Volatilität aufs Börsenparkett zurückkehren. Trotz dieser potenziellen Bedrohungsfaktoren sind die unabhängigen Vermögensverwalter guter Dinge für 2022.

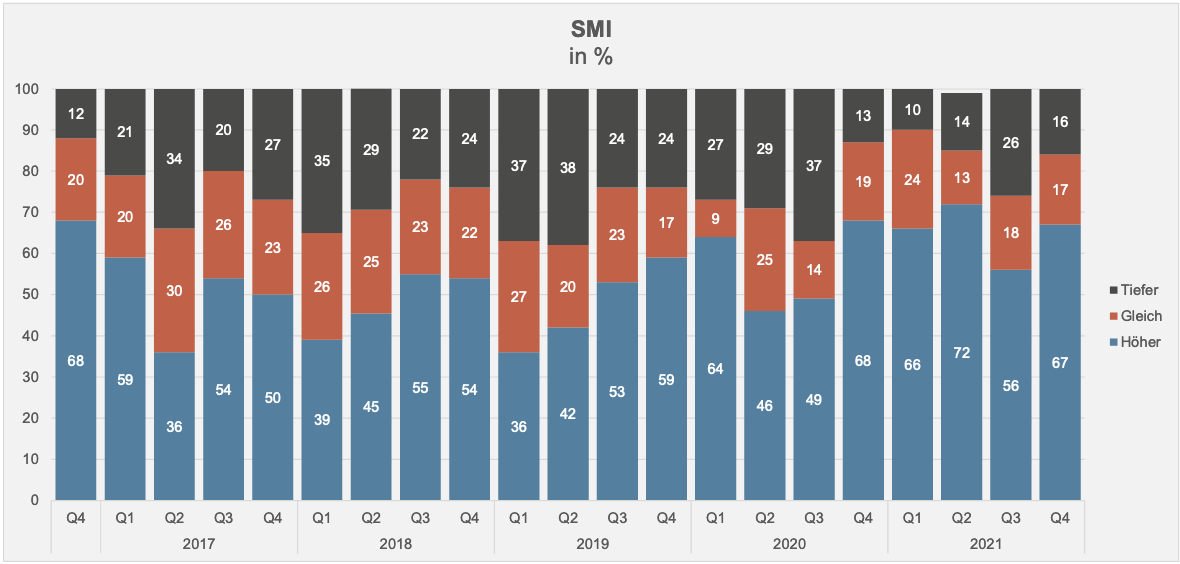

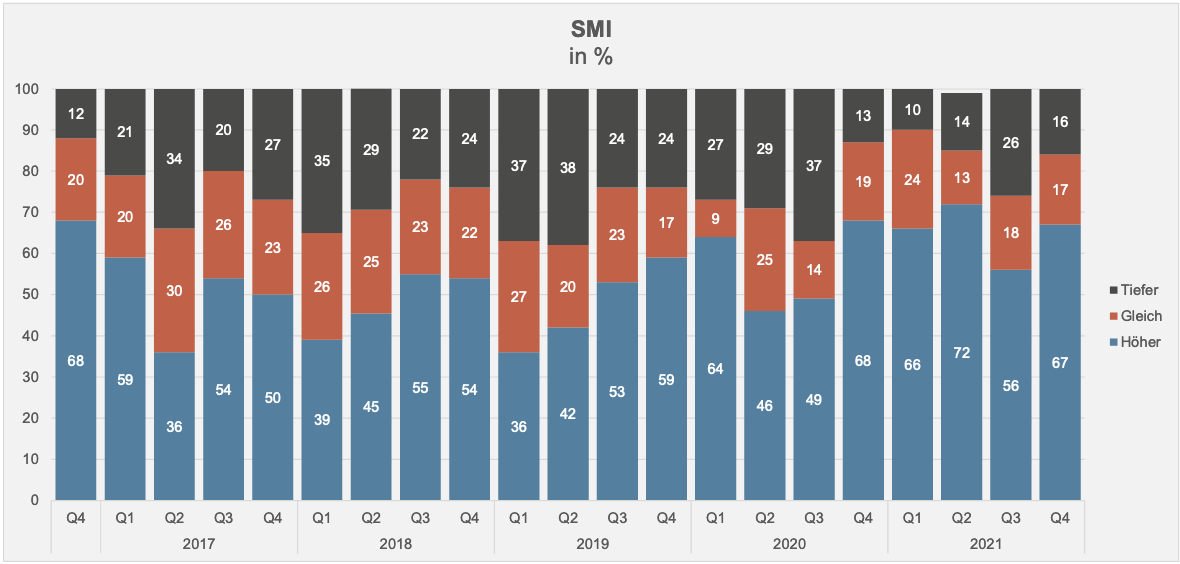

Ganze 67 Prozent (Vorquartal: 56 Prozent) der Befragten gehen in den nächsten zwölf Monaten von insgesamt steigenden Kursen am Swiss Market Index (SMI) aus, während nur 16 Prozent (Vorquartal: 26 Prozent) sinkende Notierungen erwarten (vgl. nachstehende Grafik).

Ähnlich sind die Erwartungen bezogen aufs Ausland. Beim EuroStoxx50 rechnen 60 Prozent der Befragten (Vorquartal: 45 Prozent) mit steigenden Kursen, während 16 Prozent (Vorquartal 29 Prozent) tiefere Notierungen erwarten. Mit Blick in die USA gehen 64 Prozent der Umfrageteilnehmer (Vorquartal: 40 Prozent) von höheren Preisen bei S&P500 aus, während noch 17 Prozent (Vorquartal: 29 Prozent) fallende Kurse erwarten.

Begehrtes Gold

Klar ist für die unabhängigen Vermögensverwalter schliesslich, dass die Schweizerische Nationalbank trotz allfälliger Inflation im Ausland die Zinsen unverändert belassen wird. Davon gehen 93 Prozent der Befragten aus. In den USA gehen die Experten von einer Teuerung im Bereich von 2 bis 4 Prozent über das ganze Jahr gesehen.

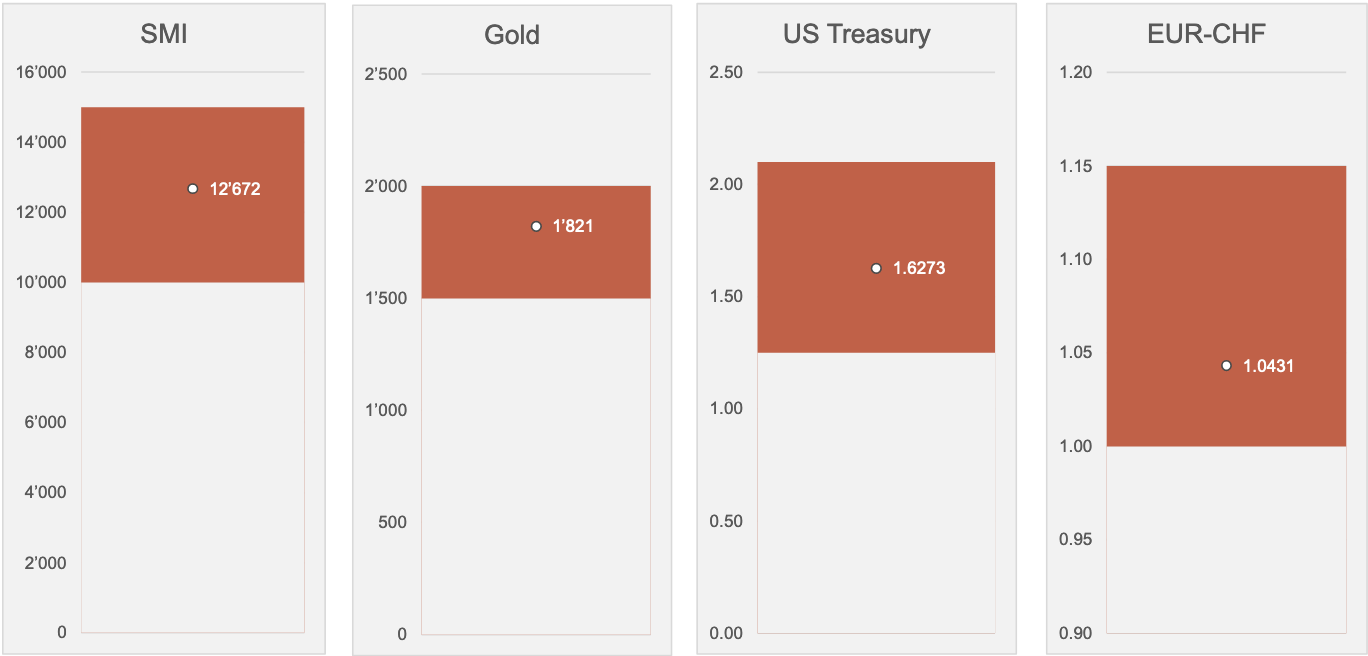

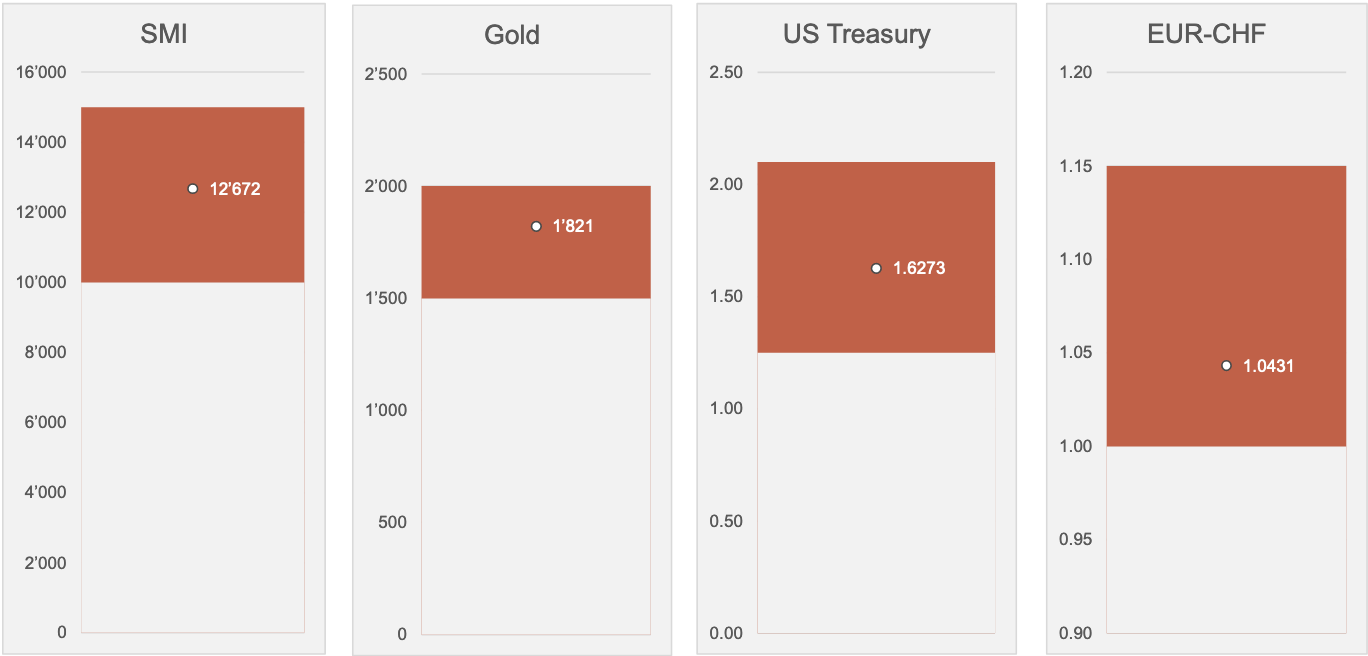

In drei Monaten sehen die unabhängigen Vermögensverwalter den SMI auf einem Stand von 12’672 (aktuell: 12’714); die Feinunze Gold zu 1’821 Dollar (aktuell: 1’813); die Rendite des 10-jährigen US-Treasury bei 1,627 Prozent (aktuell: 1,769) und den Euro-Franken-Wechselkurs bei 1.0431 (aktuell: 1.0494).

Der nächste AVI-Index erscheint im April 2022.

Kontakt: Nicolas Peter, Head Asset Management Telefon: +41 58 680 60 42 Quelle: Finews AG, Zürich

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.