27. September 2021

Vermögensverwalter rechnen mit SPD-Bundeskanzler

Die unabhängigen Vermögensverwalter in der Schweiz stellen sich der Realität, sowohl mit einer politischen Wende in Deutschland als auch mit einer Börse, die angesichts erwarteter Zinserhöhungen, nicht mehr so berauschend sein wird, wie der neuste AVI-Index zeigt.

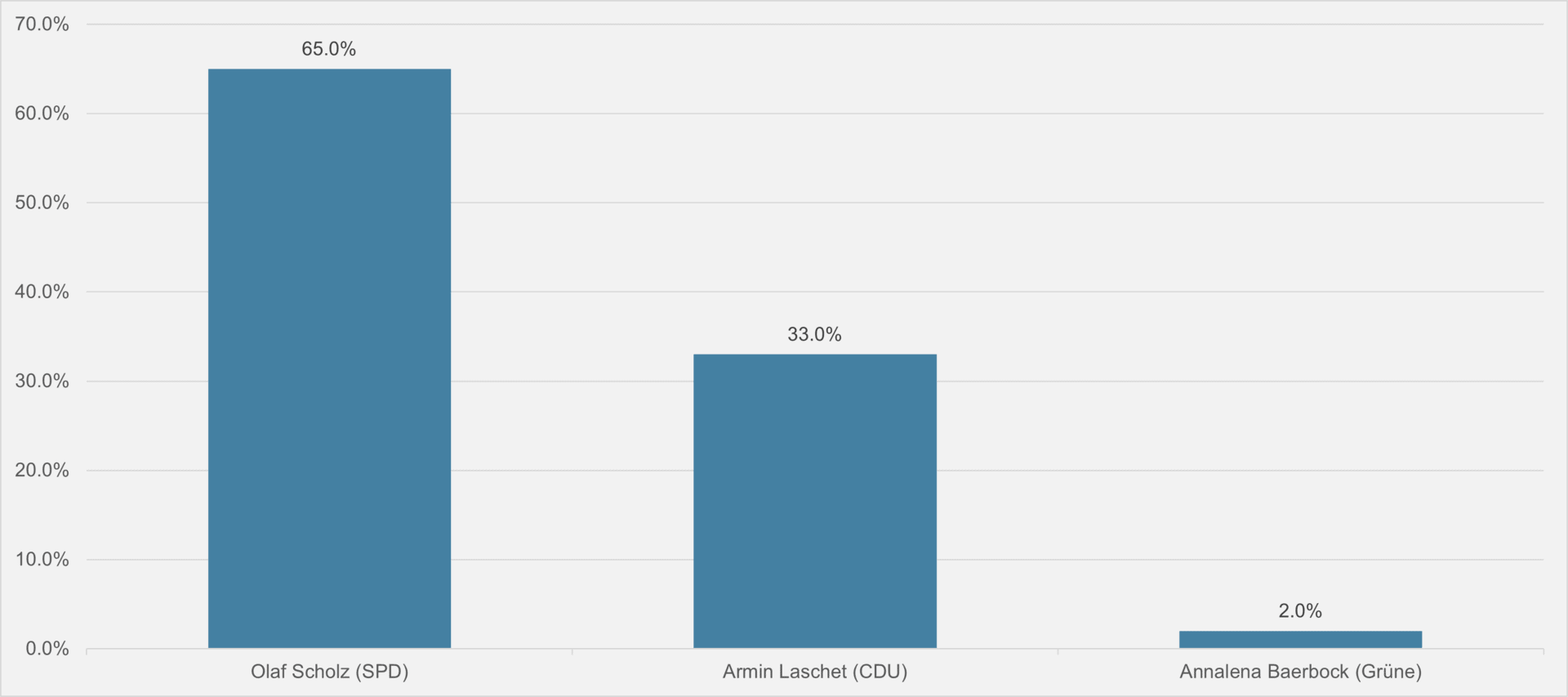

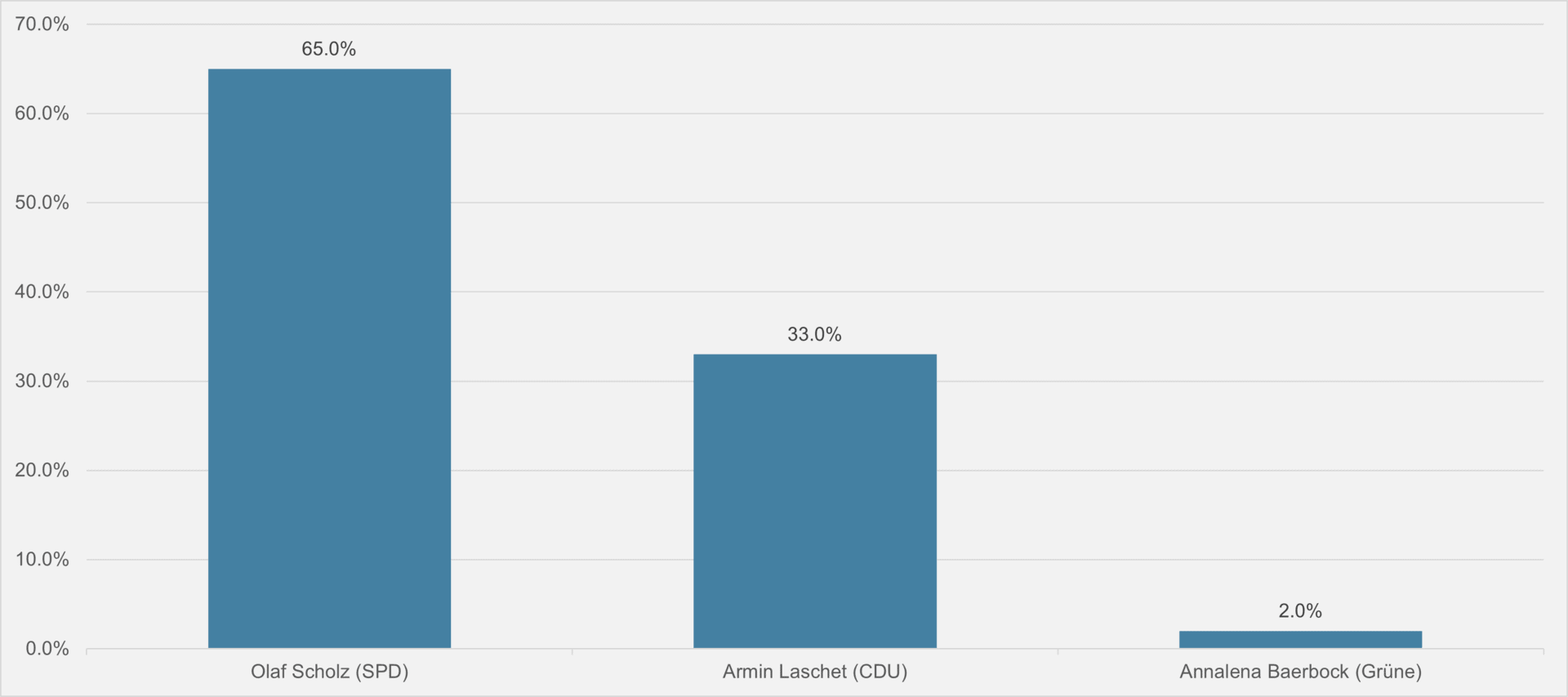

Wenige Tage vor den lang erwarteten Wahlen in Deutschlang rechnen 65 Prozent der unabhängigen Vermögensverwalter in der Schweiz mit einem klaren Sieg der linken Parteien, die mit Olaf Scholz (SPD) den nächsten Bundeskanzler stellen werden.

Demgegenüber gehen nur 33 Prozent der Befragten von Armin Laschet (CDU) als künftigen Bundeskanzler aus. Weit abgeschlagen rangiert mit 2 Prozent die Kandidatin der Grünen, Annalena Baerbock (vgl. nachstehende Grafik).

Ob dies ein gutes Omen ist für die nachbarschaftlichen Beziehungenz zur Schweiz, insbesondere zur Schweizer Finanzbranche, wird sich erst noch weisen müssen.

Dies geht aus dem Aquila-Vermögensverwalter-Index (AVI) hervor, den die Schweizer Aquila-Gruppe alle drei Monate in Zusammenarbeit mit finews.ch publiziert. Der Index fasst verschiedene Prognosen und Einschätzungen von unabhängigen Vermögensverwaltern in der Schweiz zusammen. An der jüngsten Umfrage beteiligten sich 150 Firmen.

Growth- oder Value-Aktien?

Mit Blick in die USA erwarten 21 Prozent der befragten Vermögensverwalter, dass die US-Notenbank die Zinsen noch in diesem Jahr erhöhen wird; die Mehrheit, nämlich 46 Prozent, rechnet mit einem Anstieg in der ersten Hälfte 2022.

Vor diesem Hintergrund sind 36,0 Prozent der Umfrage-Teilnehmenden der Meinung, dass es noch zu früh sei für eine Rotation von Growth- in Value-Aktien. Klar ist dieser Trend allerdings nicht. Denn 33 Prozent der Befragten sind der Überzeugung, dass ein Wechsel nun günstig wäre. Für 31 Prozent gibt es gar keinen Grund für eine Rotation.

Alternative Anlagen begehrt

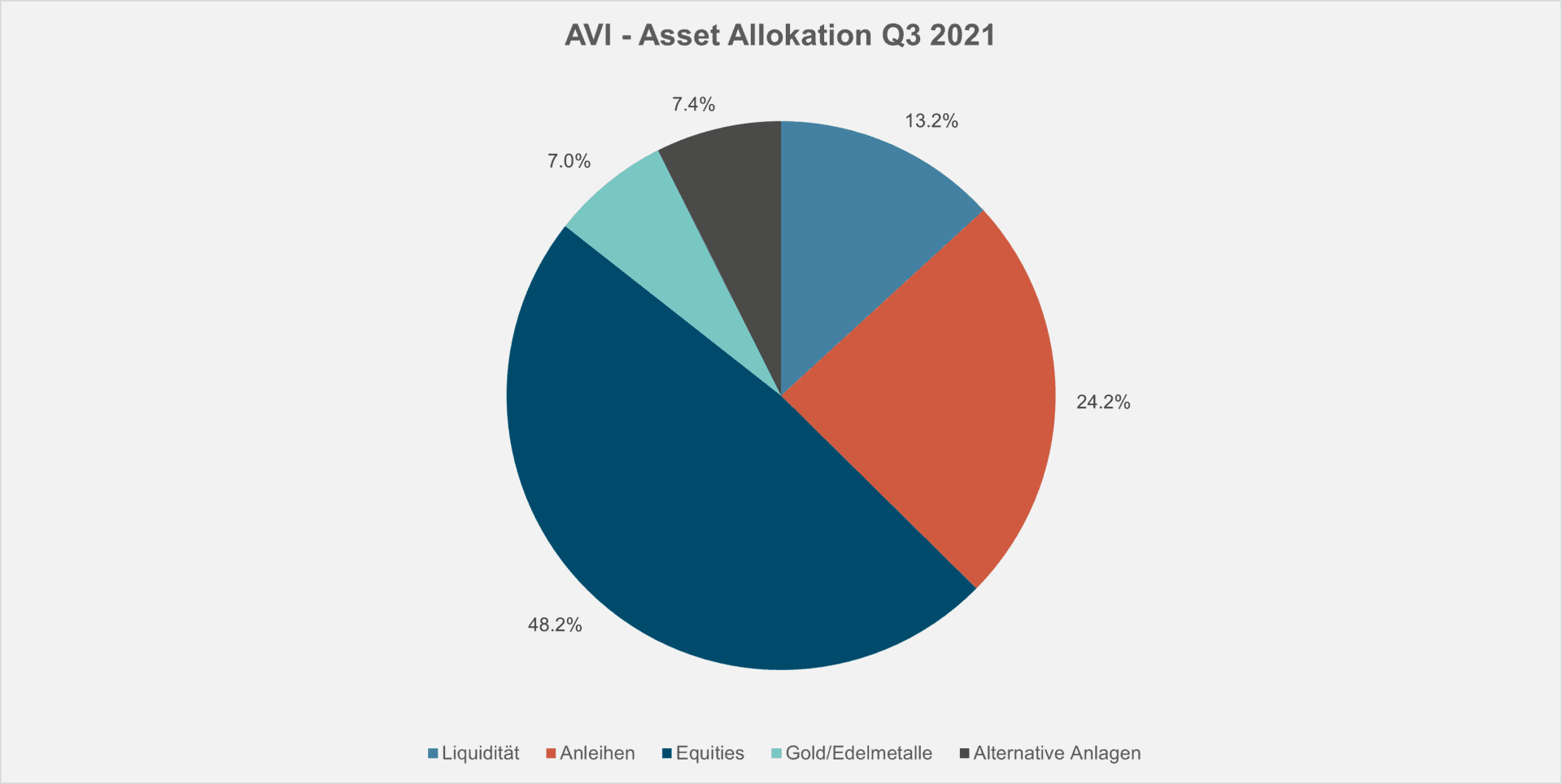

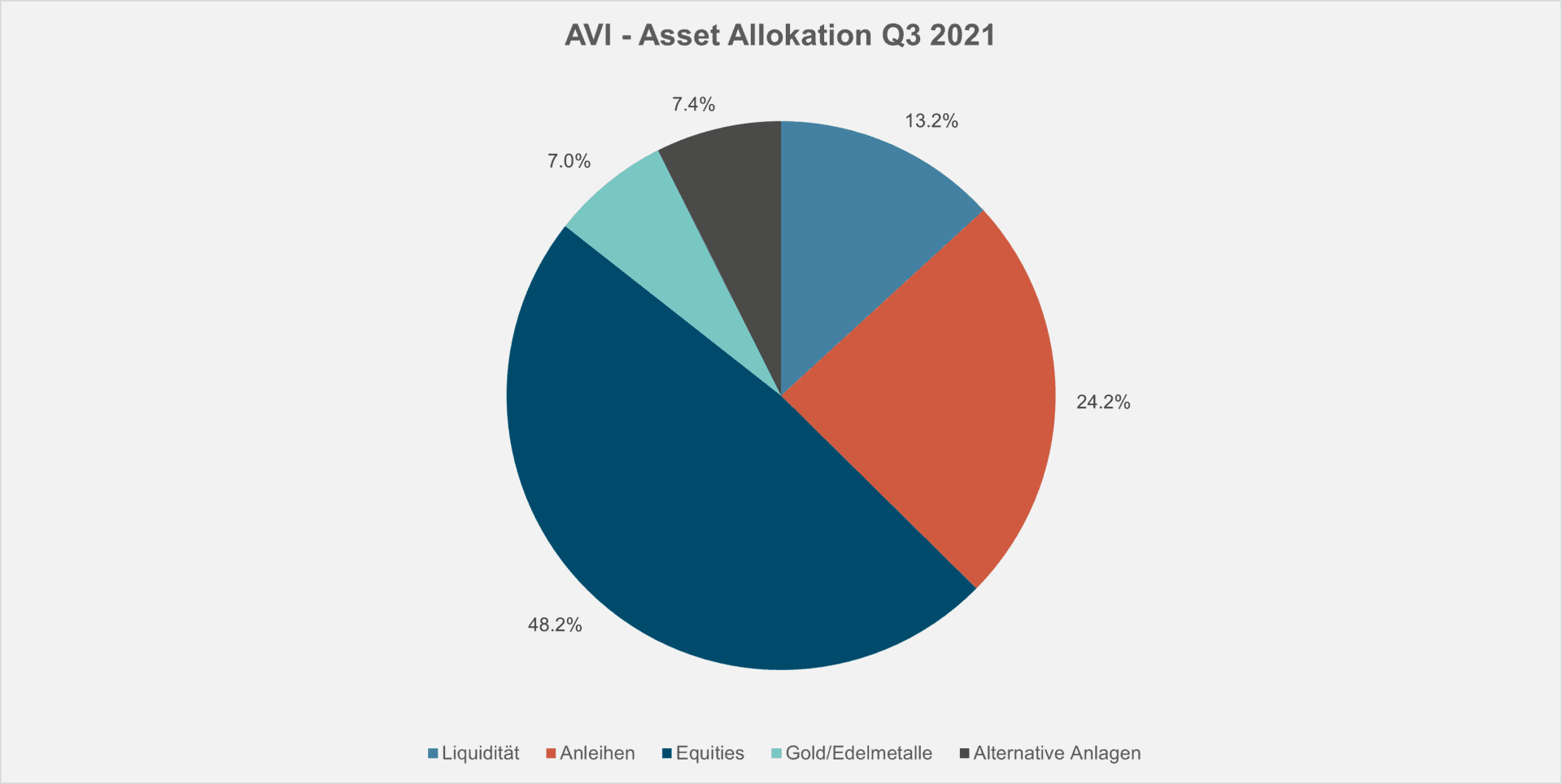

Genau diese Uneinigkeit über das richtige Timing in Sachen Rotation führt denn auch dazu, dass die unabhängigen Vermögensverwalter ihre Aktienquote in den nächsten Monaten von derzeit 49,7 Prozent auf 48,2 Prozent senken werden. Im Gegenzug wollen sie ihre Anleihenquote von bisher 23,3 Prozent auf 24,2 Prozent steigern.

Angesichts der unklaren Zinsentwicklung haben zahlreiche befragte Unternehmen auch ihren Anteil an Alternativen Anlagen von 6,0 Prozent auf 7,4 Prozent erhöht; wohlwissend, dass diese Vermögenswerte zwar weniger liquid sind aber weniger mit der Börse korrelieren (vgl. nachstehende Grafik).

Ernüchterung macht sich breit

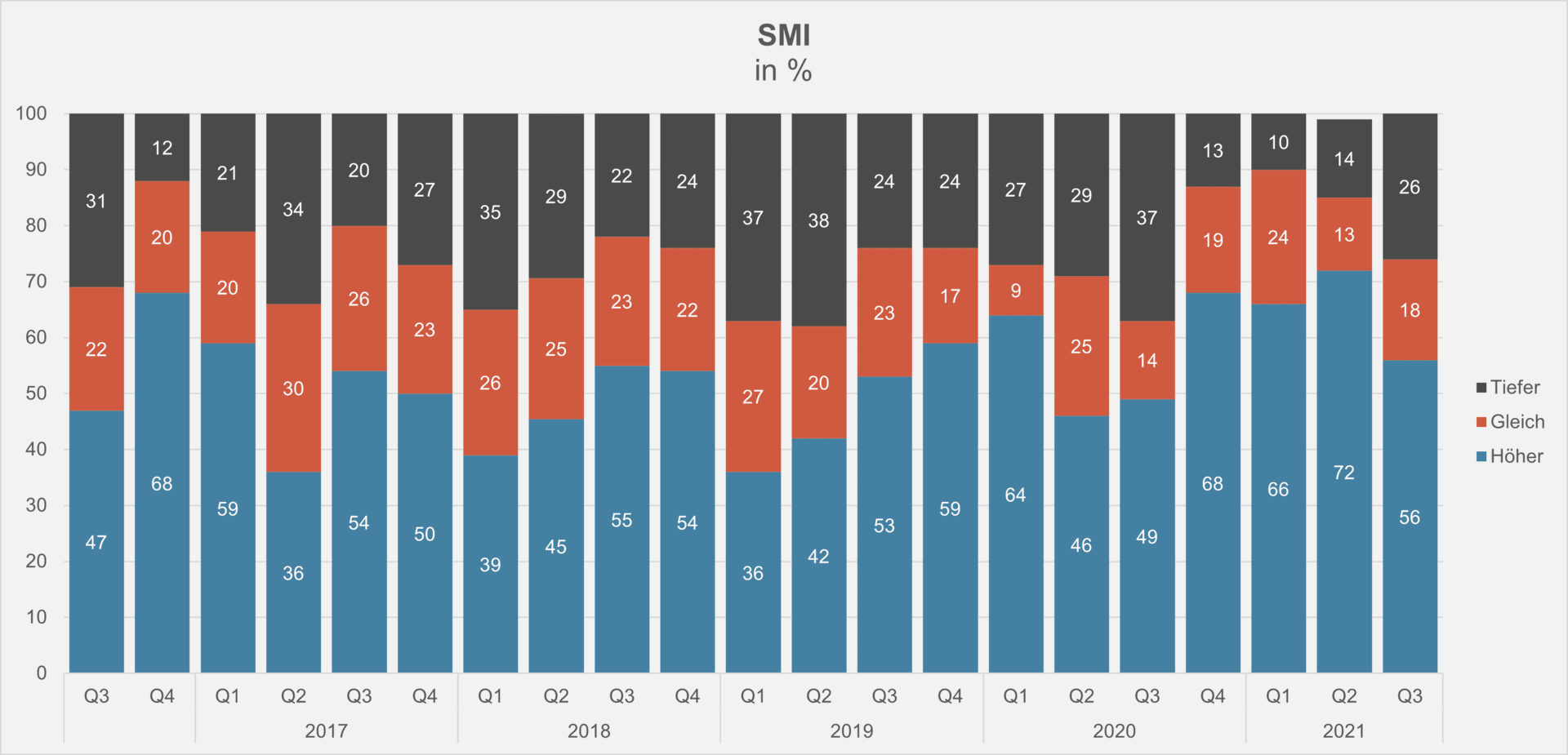

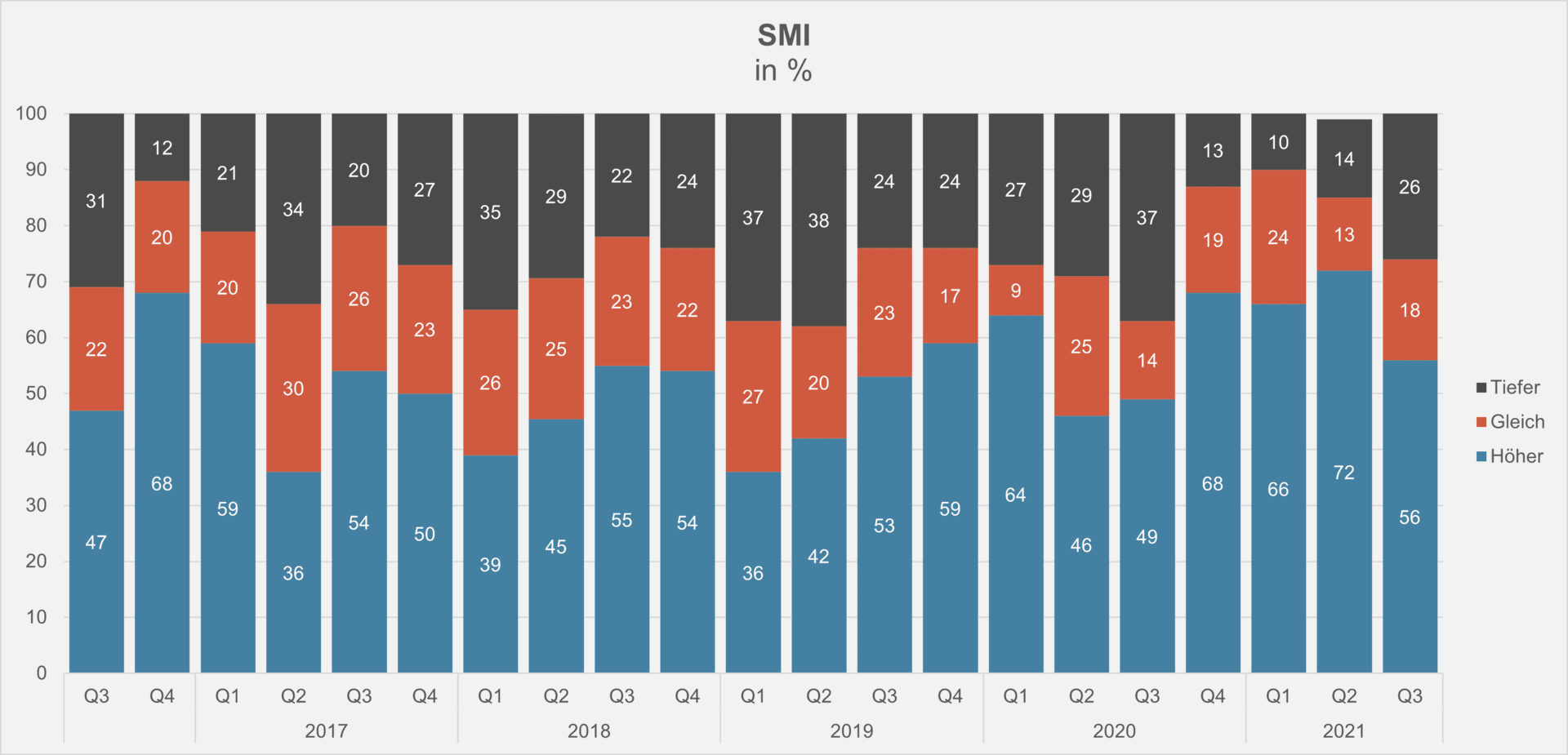

Diese Einschätzungen passen zu den Erwartungen für die weitere Entwicklung an den Finanzmärkten. Ein wachsender Anteil von unabhängigen Vermögensverwaltern geht von schwächeren Börsen aus. Mit Blick auf den Swiss-Market-Index (SMI) waren es vor drei Monaten erst 14 Prozent der Befragten gewesen, so sind es nun bereits 26 Prozent.

Umgekehrt rechneten im Juli noch 72 Prozent mit steigenden Kursen, nun sind es bloss noch 56 Prozent. Insgesamt ist die Stimmung aber immer noch recht stabil (vgl. nachstehende Grafik).

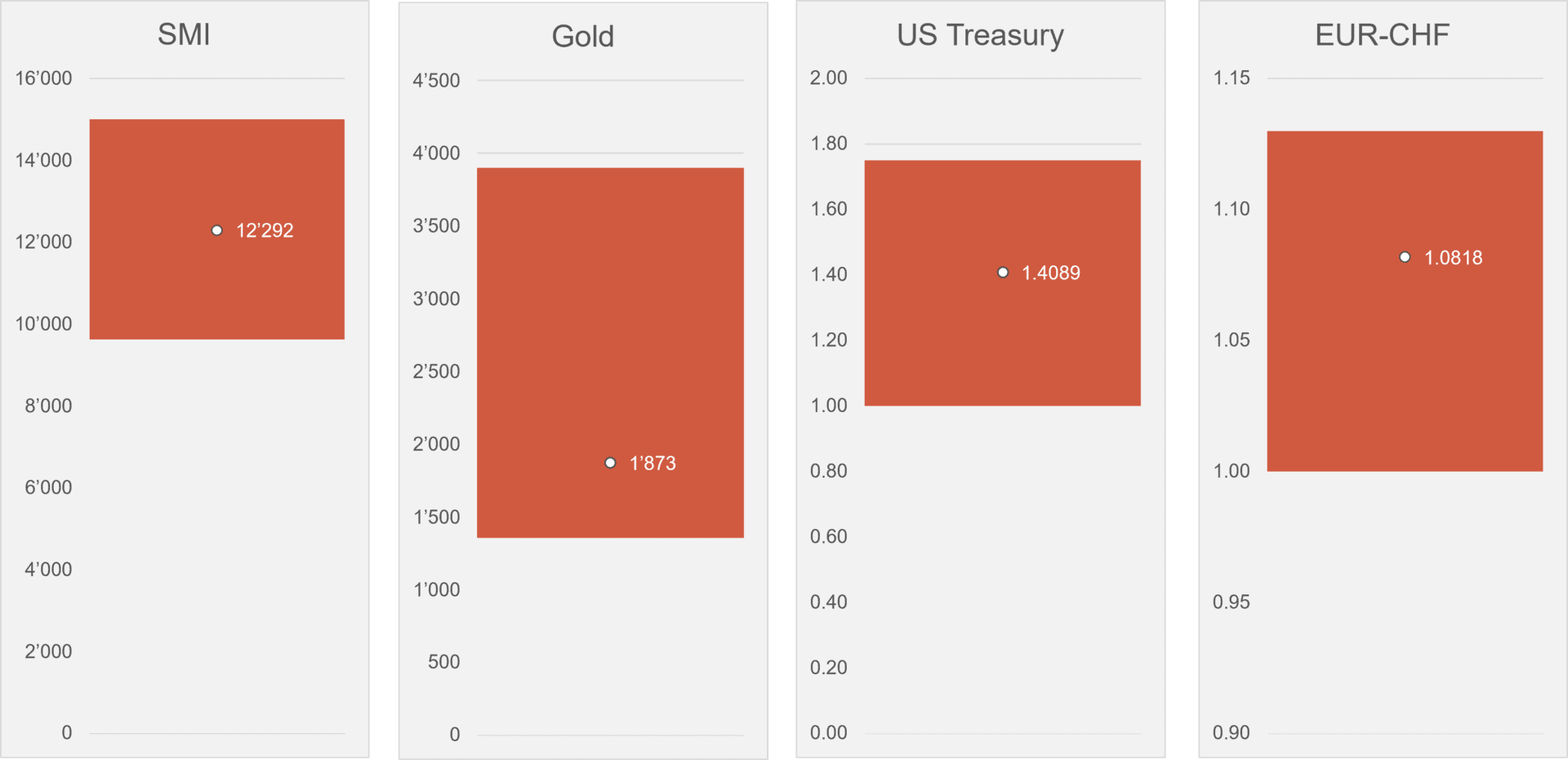

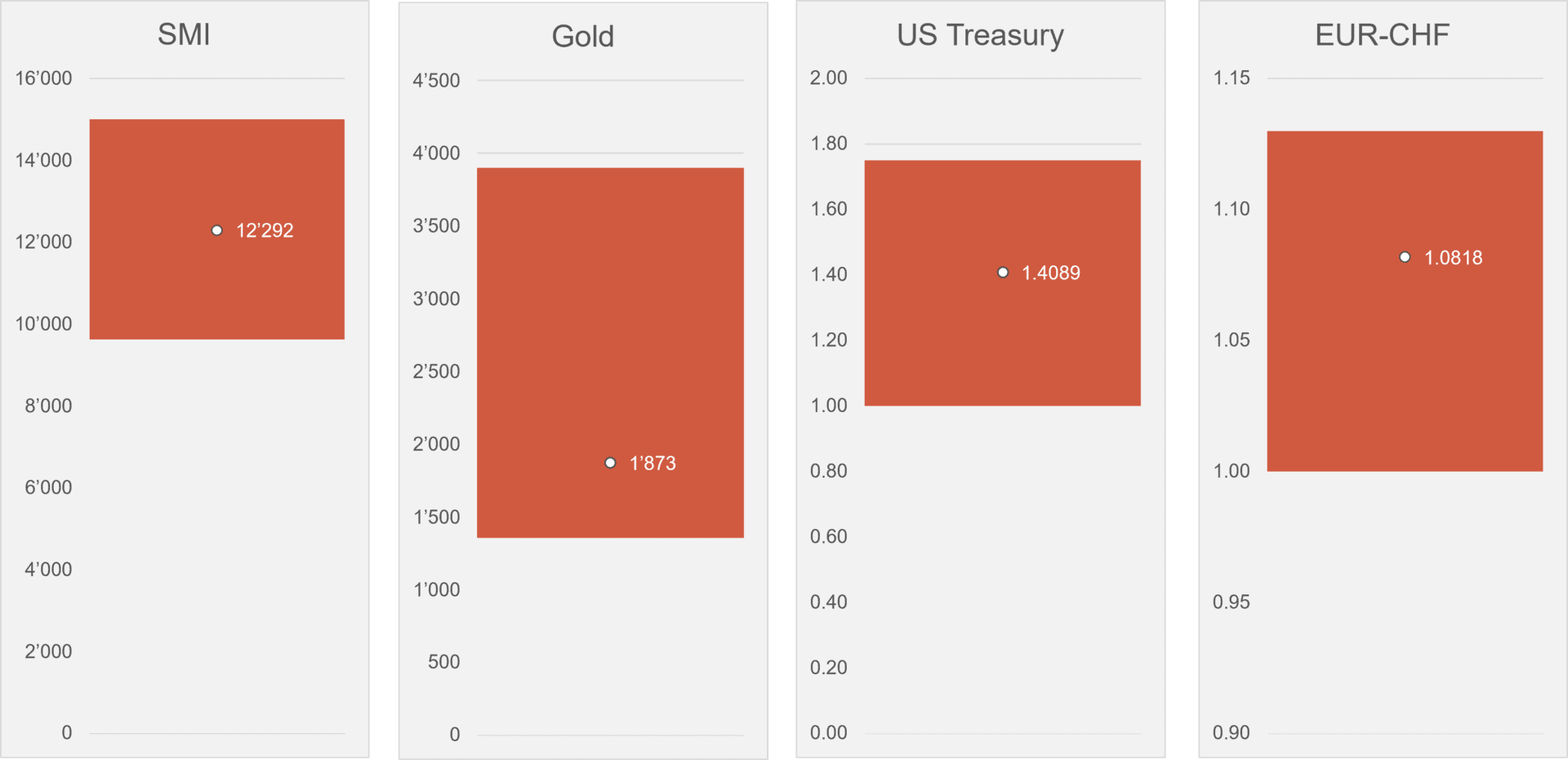

Diese Erwartungen führen denn auch dazu, dass die unabhängigen Vermögensverwalter bis in drei Monaten mit einem nur leicht höheren SMI-Index rechnen. Gingen sie im zweiten Quartal 2021 von 11’744 aus, so prognostizieren sie bis Ende 2021 einen Wert von 12’292. Gleichzeitig erwarten sie einen tieferen Preis für die Unze Gold. Sie rechnen in drei Monaten mit 1’873 Franken gegenüber 1’911 Franken im vergangenen Juli.

Die Rendite für 10-jährige US-Staatsanleihen sehen sie Ende des vierten Quartals 2021 auf 1,4089 Prozent, während sie von einem leicht schwächeren Euro-/Franken-Wechselkurs von 1,0818 Franken ausgehen, nach 1,1099 Franken vor drei Monaten (vgl. nachstehende Grafik).

Der nächste AVI-Index erscheint im Januar 2022.

Kontakt: Nicolas Peter, Head Asset Management Telefon: +41 58 680 60 42 Quelle: Finews AG, Zürich

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.