6. Juli 2021

Vermögensverwalter profitieren von Geldschwemme

Nach Monaten des Lockdowns und der eingeschränkten Geschäftsmöglichkeiten verspüren unabhängige Vermögensverwalter in der Schweiz einen enormen Aufschwung. Neue Kundengelder fliessen, die Börse leistet ihr Übriges dazu, wie der neuste AVI-Index zeigt.

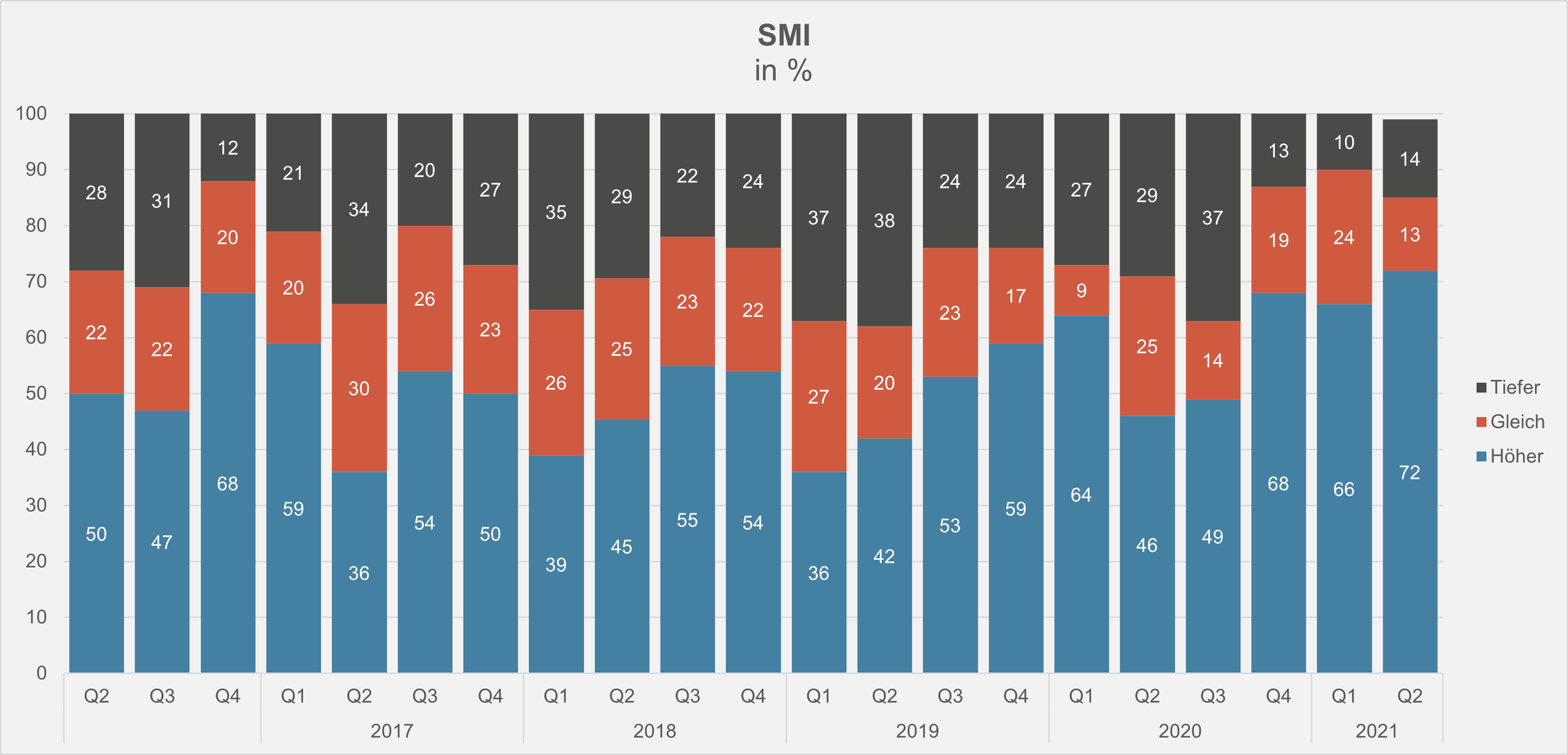

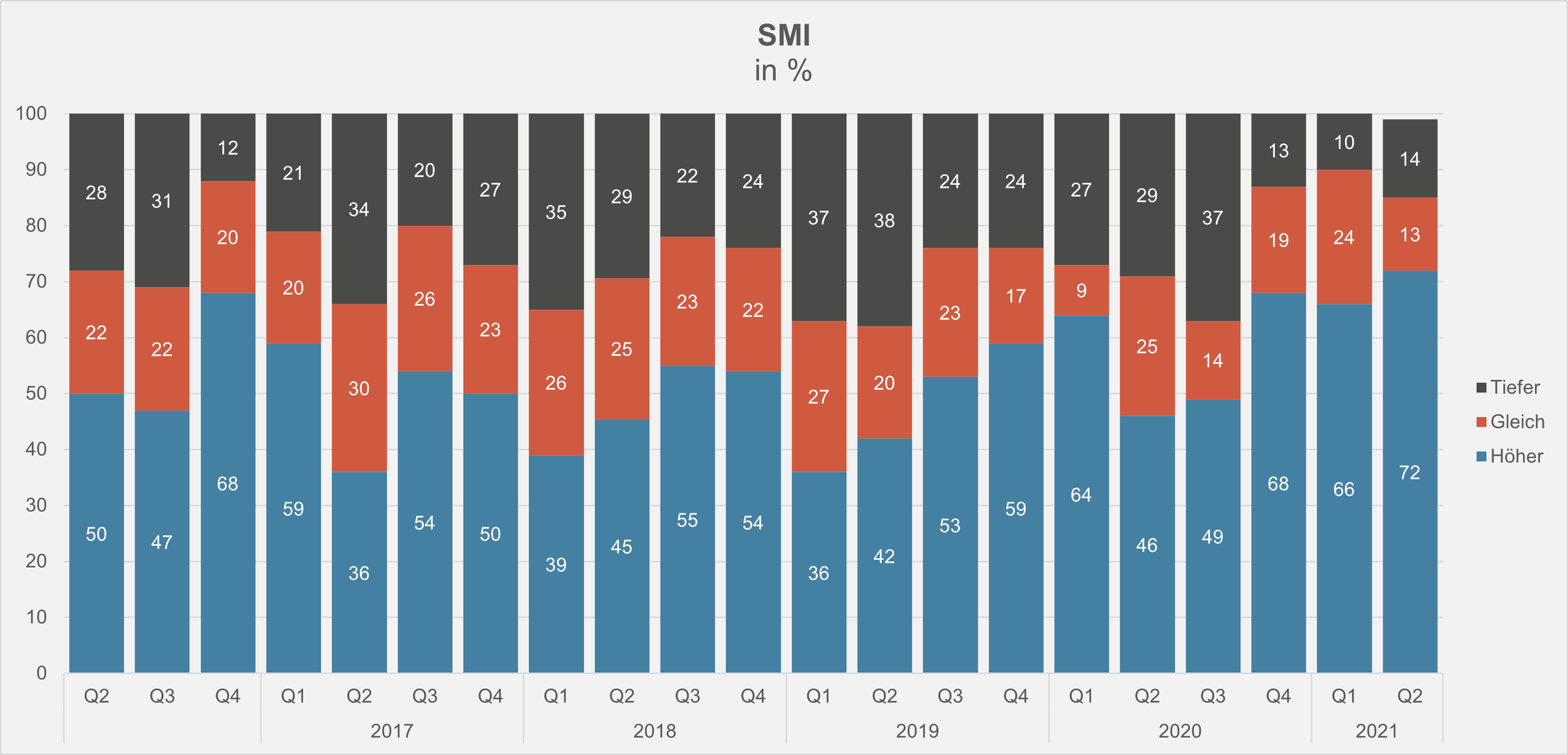

Die unaufhaltsam steigenden Aktienkurse an den Finanzmärkten bescheren den unabhängigen Vermögensverwaltern in der Schweiz deutlich höhere Kundendepots. Mehr als 70 Prozent von ihnen gehen auch von weiter haussierenden Börsen aus (vgl. nachstehende Grafik).

Gingen im ersten Quartal 2021 «nur» 66 Prozent der unabhängigen Vermögensverwalter von weiter steigenden Aktienkursen aus, so sind es mittlerweile bereits 72 Prozent. Nur gerade 14 Prozent erwarten in den nächsten Monaten tiefere Börsen. Dies geht aus dem Aquila-Vermögensverwalter-Index (AVI) hervor, den die Schweizer Aquila-Gruppe alle drei Monate in Zusammenarbeit mit finews.ch publiziert. Der Index fasst verschiedene Prognosen und Einschätzungen von unabhängigen Vermögensverwaltern in der Schweiz zusammen. An der jüngsten Umfrage beteiligten sich fast 150 Firmen.

Hoher Aktienanteil

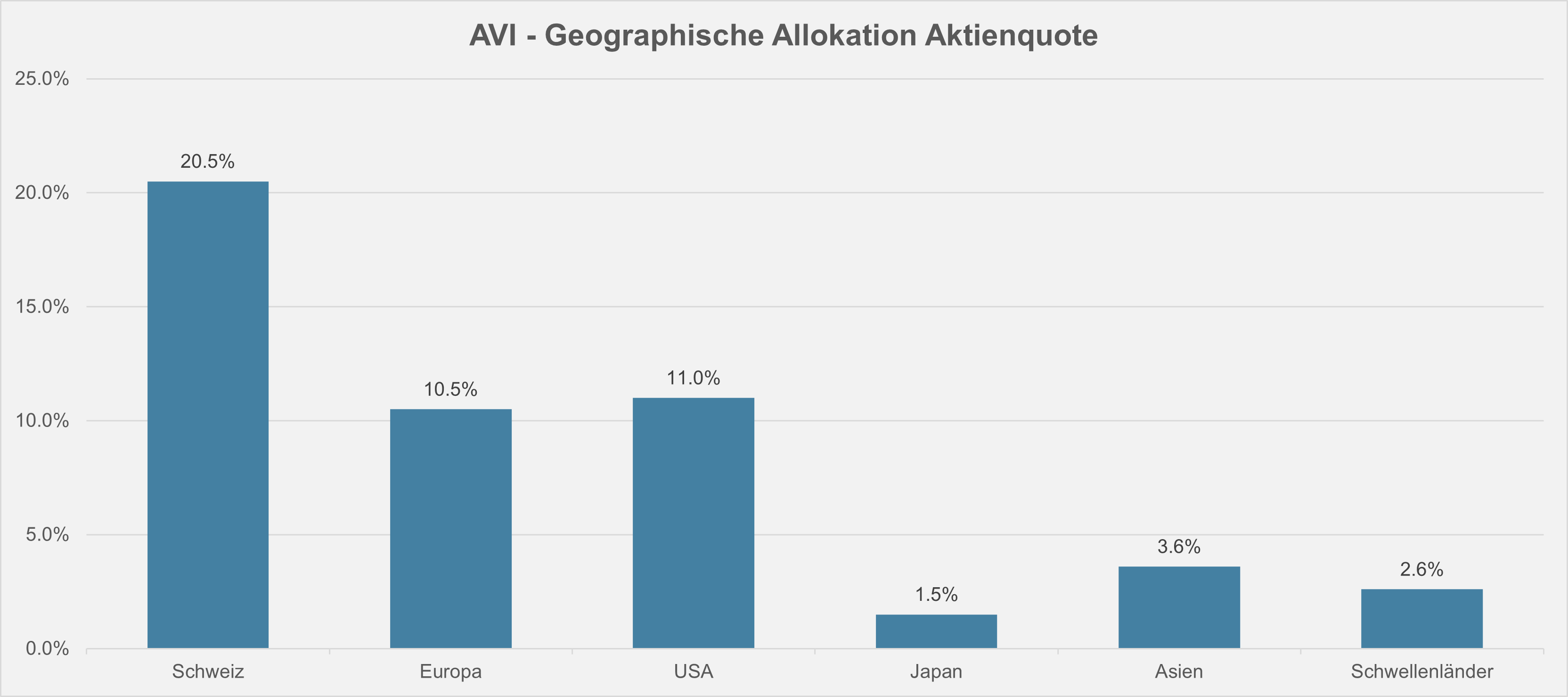

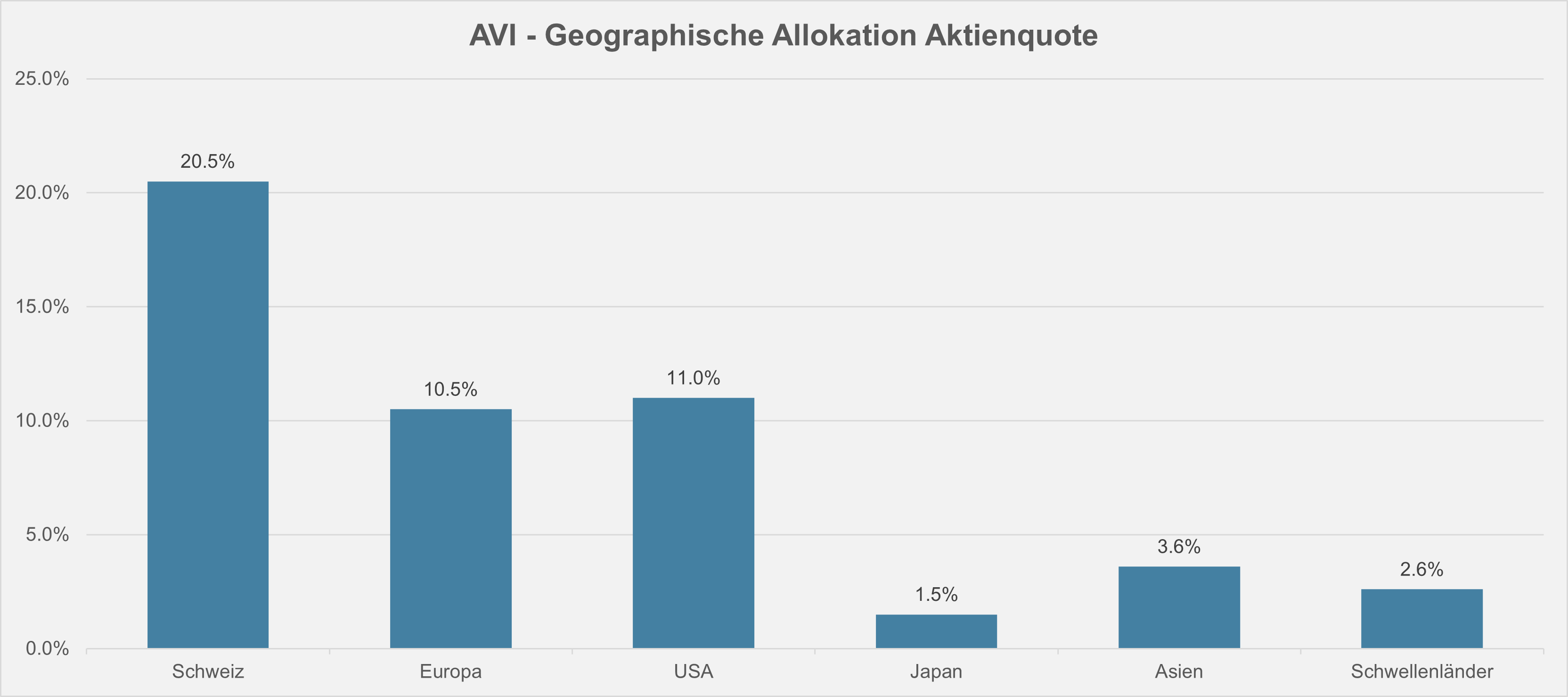

Vor dem Hintergrund dieser Erwartungen halten die unabhängigen Vermögensverwalter einen Anteil von knapp 50 Prozent Aktien in ihren Portefeuilles – davon gut 20 Prozent in Schweizer Dividendenpapieren sowie je rund 10 Prozent in europäischen und in amerikanischen Titeln (vgl. nachstehende Grafik).

«Positive Anleiherenditen sind auch im aktuell negativen Zinsumfeld weiterhin möglich. Zwei Faktoren bleiben entscheidend: Das Hauptaugenmerk bleibt auf der Portfoliokonstruktion sowie auf der Streuung des Anlagerisikos, insbesondere auf Länder-, Sektoren- als auch auf Rating-Ebene», sagte Leon Ernst, Credit Analyst bei der Aquila Asset Management AG.

Zum anderen bleibe es zentral Opportunitäten im Markt zu erkennen und aktiv zu nutzen. Diese könnten sowohl durch einen Ausverkauf auf Länderebene sowie auf Einzeltitelbasis entstehen, jedoch auch durch einen aktiven Vergleich der ausstehenden Anleihen eines Unternehmens oder Landes in unterschiedlichen Währungen – auch hier seinen oftmals Preisdiskrepanzen zu finden, so Ernst weiter.

Höhere Kundengelder

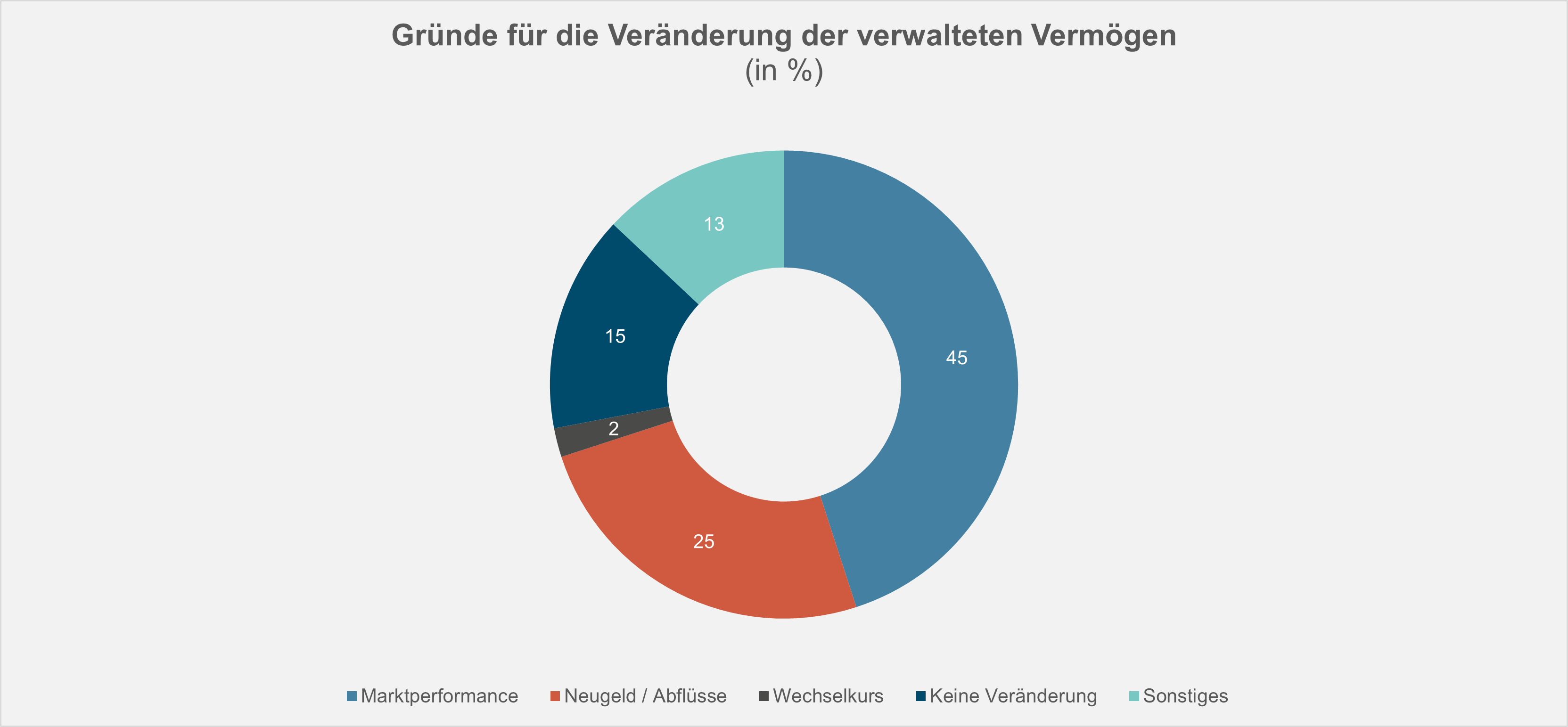

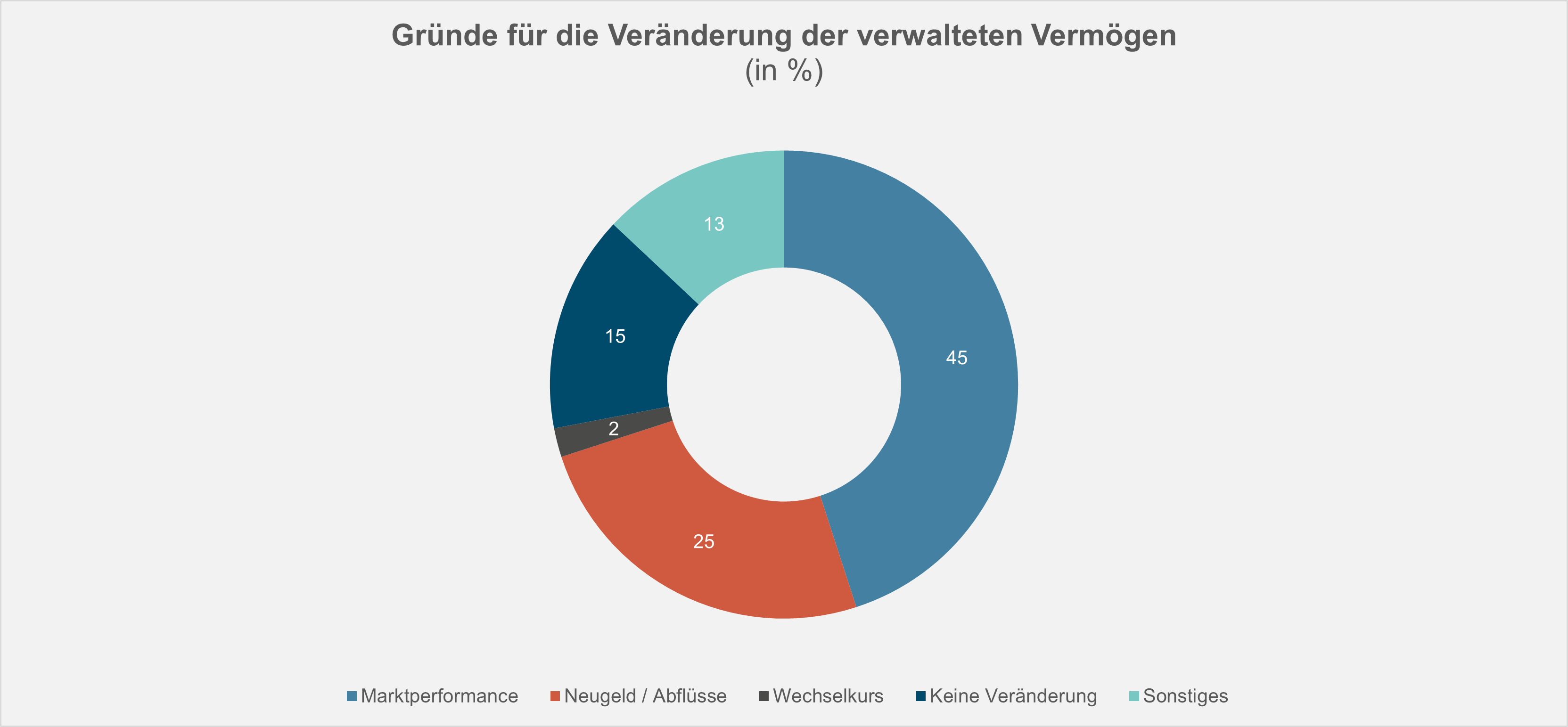

Im zweiten Quartal 2021 verzeichneten 68 Prozent die befragten Unternehmen höhere Kundengelder, wie aus der Erhebung weiter hervorgeht. Für 45 Prozent der Umfrageteilnehmenden ist dies auf die Marktperformance zurückzuführen, sowie bei 25 Prozent der Firmen auf Neugeld-Zuflüsse (vgl. nachstehende Grafik). Dabei dürften verschiedene Akteure davon profitieren, dass sich manche Kundinnen und Kunden von grösseren Banken abwenden.

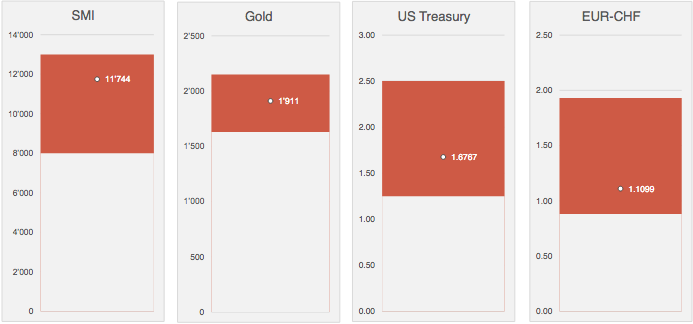

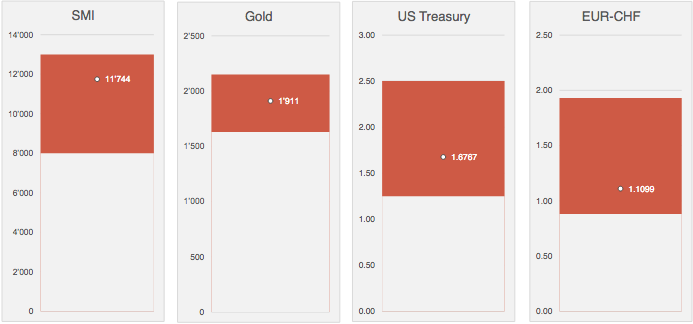

Die optimistischen Erwatungen führen denn auch dazu, dass die unabhängigen Vermögensverwalter bis in drei Monaten mit einem deutlich höheren SMI-Index rechnen. Gingen sie im ersten Quartal 2021 von 11’082 aus, so prognostizieren sich bis Ende September 2021 einen Wert von 11’744. Gleichzeitig erwarten sie auch einen höheren Preis für die Unze Gold. Sie rechnen in drei Monaten mit 1’911 Franken gegenüber 1’777 Franken vor drei Monaten

Die Rendite für 10-jährige US-Staatsanleihen beziffern sie Ende des dritten Quartals 2021 auf 1,6767 Prozent, während sie von einem mehr oder weniger unveränderten Euro-/Franken-Wechselkurs von 1.1099 Franken ausgehen.

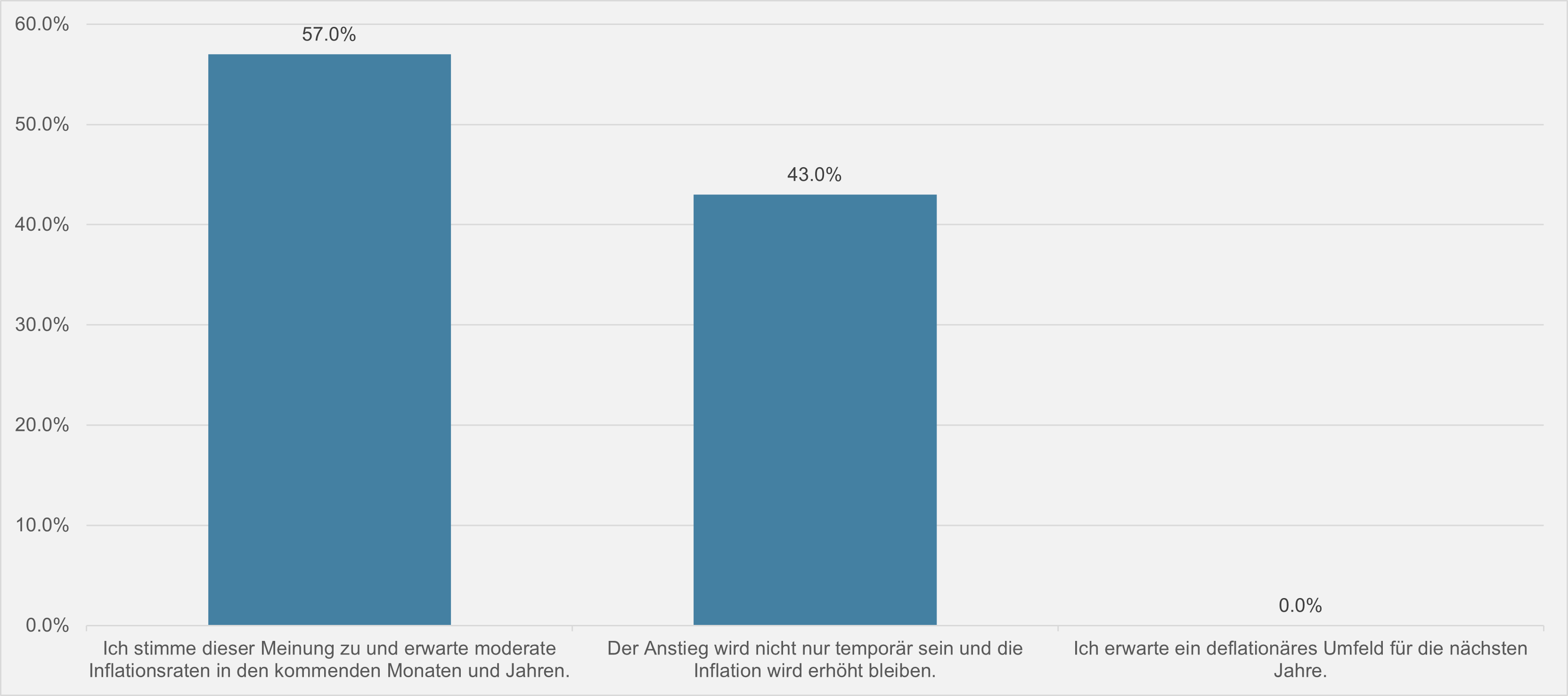

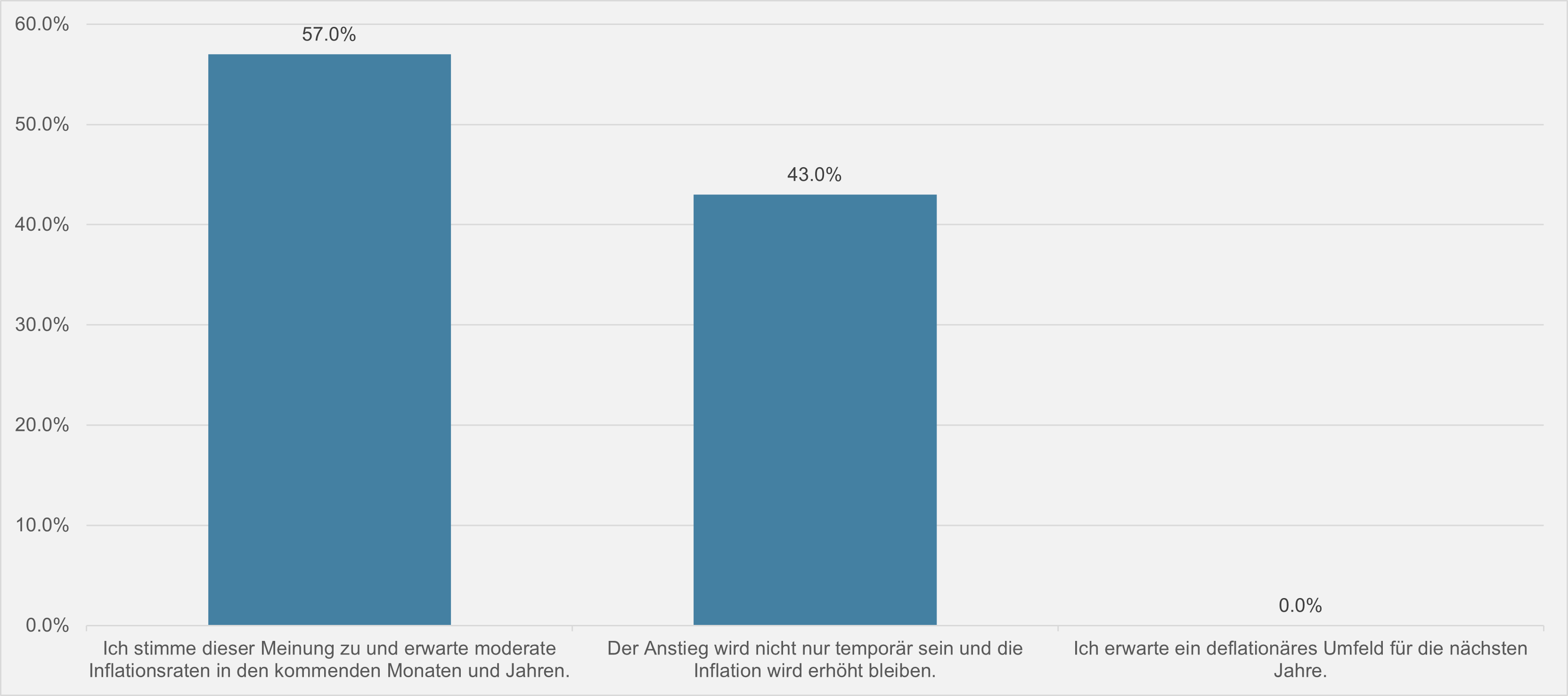

In einer aktuellen Zusatzfrage beurteilen 57,0 Prozent der befragten Fachleute die drohende Inflation bestenfalls als temporäres Phänomen. Demgegenüber gehen 43 Prozent davon aus, dass die Teuerung erhöht bleiben wird (vgl. nachstehende Grafik).

Der nächste AVI-Index erscheint im Oktober 2021.

Kontakt: Nicolas Peter, Head Asset Management Telefon: +41 58 680 60 42 Quelle: Finews AG, Zürich

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.