7. Juli 2020

Vermögensverwalter erwarten U-förmige Erholung – aber ohne Trump

Die unabhängigen Vermögensverwalter in der Schweiz befürchten die Folgen einer zweiten Corona-Welle und rechnen damit, dass Donald Trump die nächsten US-Präsidentschaftswahlen verliert.

Exakt 44 Prozent der unabhängigen Vermögensverwalter in der Schweiz gehen davon aus, dass es zu einer U-förmigen Erholung der Wirtschaft kommt. Mit anderen Worten: Das Potenzial für neues Wachstum ist da – allerdings mit zahlreichen Unwägbarkeiten verbunden.

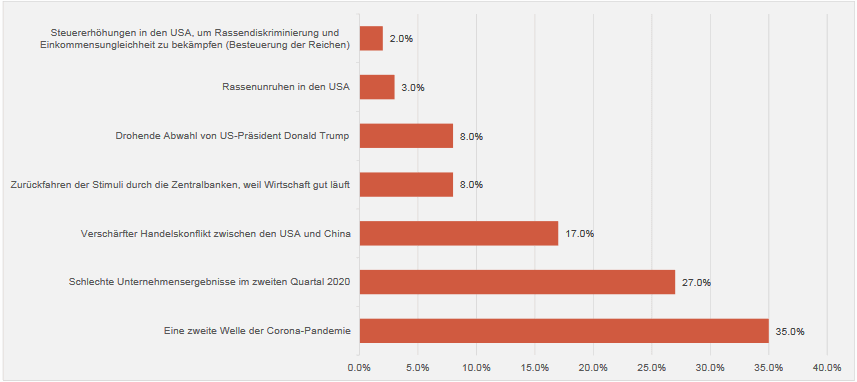

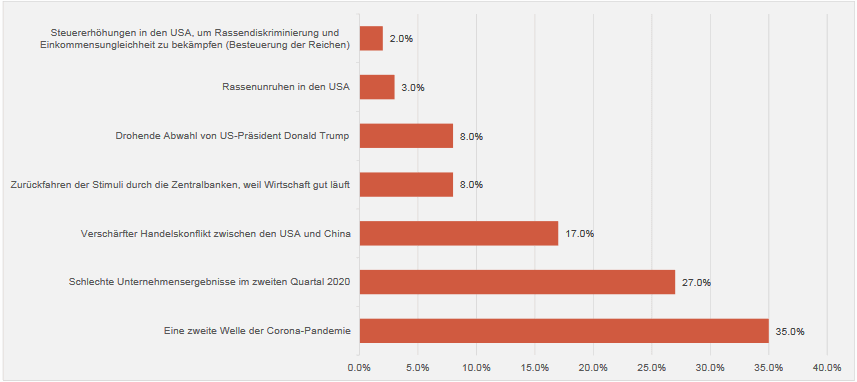

Dazu gehören eine neue Corona-Welle, enttäuschende Unternehmensergebnisse aus dem zweiten Quartal 2020 sowie ein anhaltender Handelskonflikt zwischen den USA und China (vgl. nachfolgende Grafik).

Gleichzeitig geht heute eine Mehrheit der Vermögensverwalter (51 Prozent) davon aus, dass US-Präsident Donald Trump im kommenden November die Wahlen verliert und von seinem Konkurrent Joe Biden abgelöst wird. Vor drei Monaten gingen die Befragten noch von einem Wahlsieg des Amtsinhabers aus.

Dies geht aus dem neusten Aquila-Vermögensverwalter-Index (AVI) hervor, den die Schweizer Aquila-Gruppe alle drei Monate in Zusammenarbeit mit finews.ch publiziert. Der Index fasst verschiedene Prognosen von unabhängigen Vermögensverwaltern in der Schweiz zusammen. An der jüngsten Umfrage beteiligten sich gut 140 Firmen.

Hier geht es zur Gesamtübersicht

Die Schweizer Vermögensverwalter gehen für die nächsten drei Monate ebenfalls davon aus, dass die meisten Zentralbanken die Zinsen weiter senken werden.

Exakt 41 Prozent der Befragten erwarten, dass die US-Notenbank die Zinsen weiter senken, aber über 0 Prozent bleiben wird, während 35 Prozent der Umfrageteilnehmer mit einem Rückgang bis auf 0 rechnen, wie aus dem AVI-Index weiter hervorgeht.

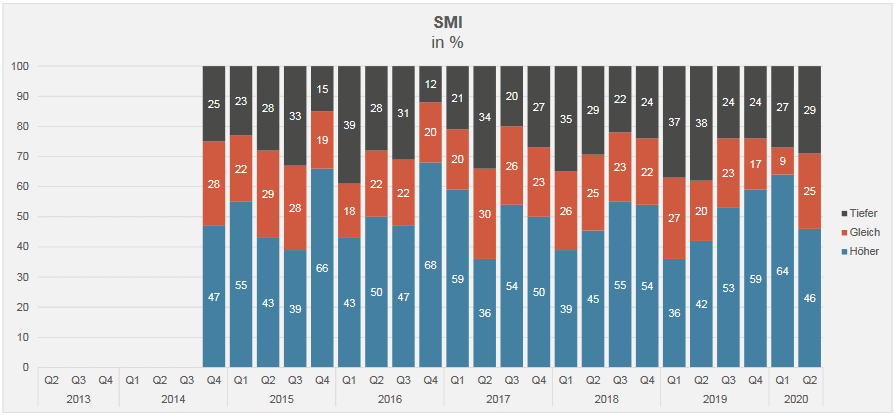

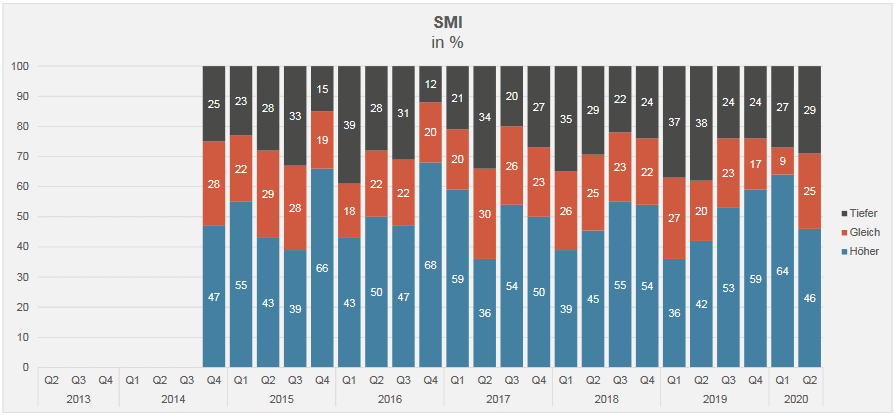

Leicht höhere Aktienkurse

Die tiefen Zinsen verbunden mit dem Mangel an Investment-Alternativen an den Finanzmärkten sind denn auch die wichtigsten Argumente dafür, dass die unabhängigen Vermögensverwalter in den nächsten zwölf Monaten von steigenden Aktienkursen ausgehen. Dies gilt für alle drei wichtigen Indizes: dem S&P 500, dem Euro Stoxx 50 sowie dem Swiss Market Index (SMI), wie aus der nachfolgenden Grafik hervorgeht.

«Preis-Dislokationen werden auch in den kommenden Monaten ein treibender Faktor an den Finanzmärkten sein. Dies eröffnet kurzfristig Opportunitäten, von denen Anleger profitieren können», sagt Peter Hegglin, Head Business Development bei Alpinum Investment Management

«Anleger stehen jedoch vor der schwierigen Herausforderung, nachhaltig attraktive Renditenquellen zu finden, umso mehr die Zinssätze auf einem historisch niedrigen Niveau gehandelt werden. Gleichzeitig haben sich viele Aktienmärkte stark erholt und weisen ein hohes KGV auf. In dieser Konstellation werden Alternative Anlageklassen eine immer wichtigere Rolle spielen», so Hegglin weiter.

Gold und Alternative Anlagen im Fokus

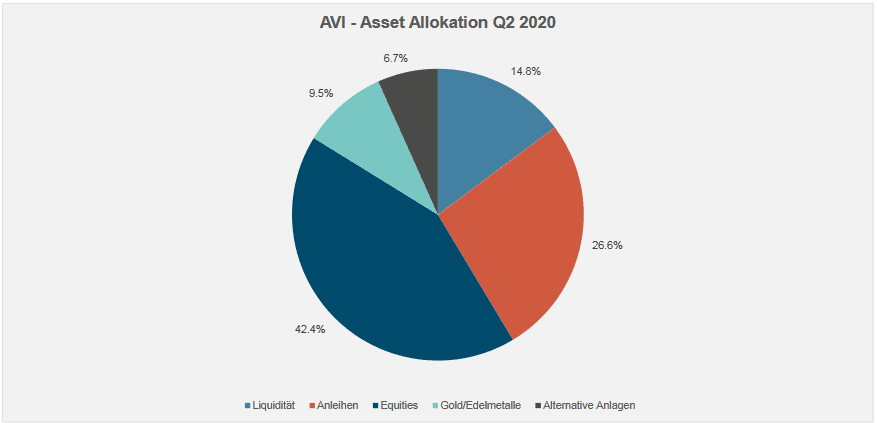

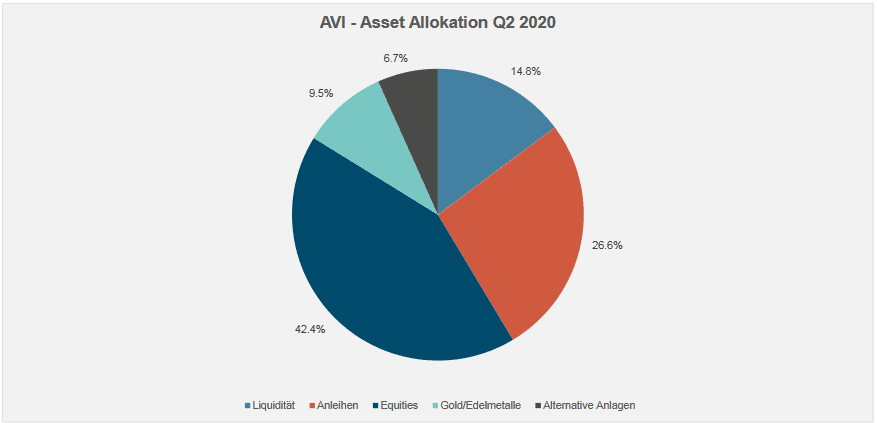

Trotz dieser Einschätzungen zeigt ein Blick auf die Vermögens-Allokation unter den unabhängigen Vermögensverwaltern, dass nun wieder eine gewisse Zuversicht dominiert. So wollen die meisten Umfrageteilnehmer in den nächsten drei Monaten insbesondere ihren Aktienanteil leicht erhöhen.

Hielten sie vor drei Monaten noch 37,5 Prozent ihrer Portefeuilles in Aktien, sind es nun bereits 42,4 Prozent. Alternative Anlagen machen nun bereits 6,7 Prozent aus. Der Gold-Anteil beträgt nun sogar hohe 9,5 Prozent. Dafür gibt es gute Gründe (vgl. Grafik und nachfolgende Erklärungen).

Gigantisches Schuldenproblem

«Das ‹Quantitative Easing›, das bereits im Herbst 2019 begann, wird nun exponenziell. Da man aber ein Schuldenproblem nicht mit noch mehr Schulden lösen kann, wird der Versuch kläglich scheitern. Die Welt wird als nächstes eine Implosion der Aktienmarktblase erleben», vermutet Egon von Greyerz, Gründer und Managing Partner von Matterhorn Asset Management.

«Die nächste Blase danach werden die Anleihenmärkte sein, da die Zentralbanken die Kontrolle über die Zinsen verlieren. Gold war die Anlageklasse mit der besten Wertentwicklung in diesem Jahrhundert und wird als Folge der Abwertung aller Währungen bald auf ein wesentlich höheres Niveau steigen. Aber physisches Gold sollte nicht zu Kapitalgewinn-Zwecken gehalten werden, sondern als Versicherung und Schutz gegen ein äusserst fragiles Finanzsystem», so von Greyerz.

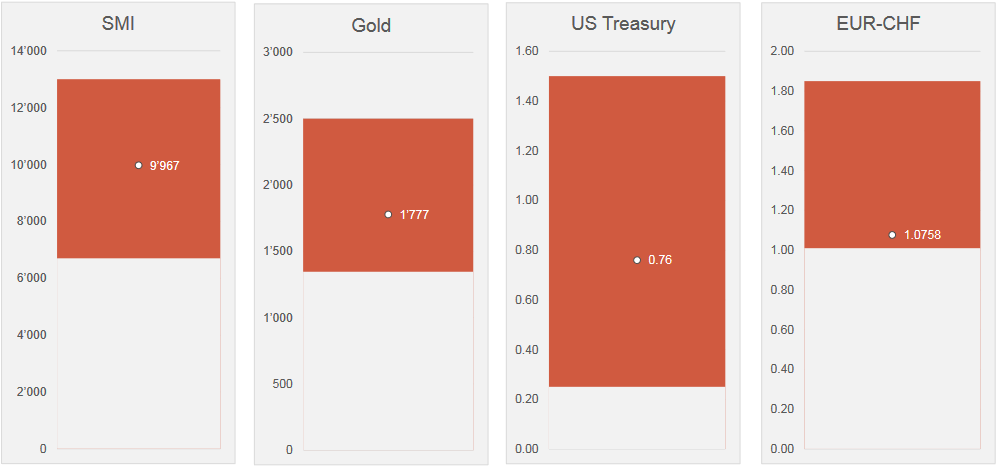

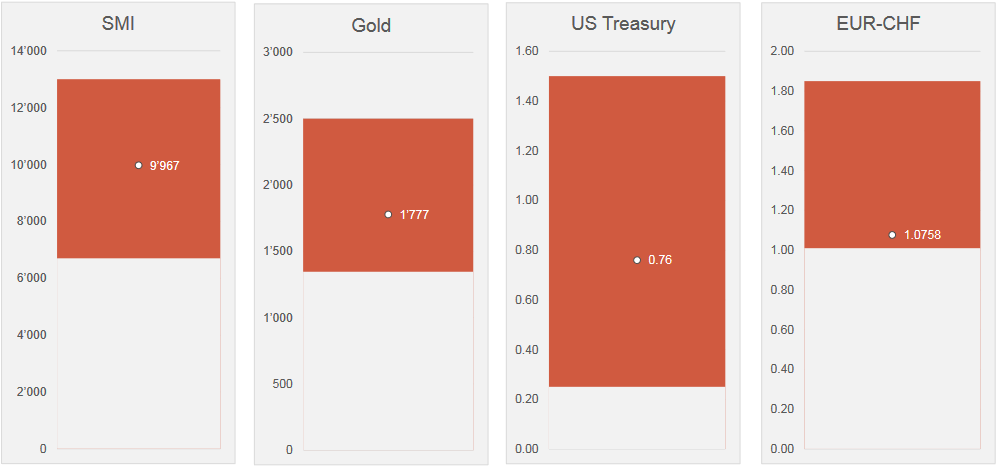

Bis Jahresmitte erwarten die befragten Vermögensverwalter (vgl. Grafik oben) einen SMI auf 9’967, einen Goldpreis von 1’777 Dollar pro Unze, 10-jährige US-Staatsanleihen mit einer Rendite von 0,76 Prozent sowie einen Euro-/Franken-Kurs auf 1.076.

Der nächste AVI-Index erscheint Anfang Oktober 2020.

Kontakt: Nicolas Peter, Head Asset Management Telefon: +41 58 680 60 42 Quelle: Finews AG, Zürich

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.