5. April 2018

Die Stimmung im 1. Quartal 2018: Schweizer Vermögensverwalter gehen in die Defensive

Nach dem ersten Quartal 2018 sind die Schweizer Vermögensverwalter vorsichtiger geworden. Der drohende Handelskrieg zwischen den USA und China trübt die Börsenfantasie. Das sind die Folgen

Die unabhängigen Vermögensverwalter in der Schweizer richten sich auf schwierigere Zeiten ein. Trotz gutem Börsenstart vor drei Monaten rechnen sie im weiteren Jahresverlauf mit tendenziell tieferen Kursen. Entsprechend sie sowohl die Aktien- wie auch die Obligationenquote in ihren Portfeuilles zum Teil deutlich abgebaut. Der drohende Handelskonflikgt zwischen den USA und China sowie die bereits stattlichen bewerten Börsen sind die beiden Hauptfaktoren für die zunehmend defensive Stimmung unter den Markteilnehmern.

Dies geht aus dem neusten Aquila Vermögensverwalter Index (AVI) hervor, den die Schweizer Aquila-Gruppe alle drei Monate in Zusammenarbeit mit finews.ch publiziert. Der Index fasst verschiedene Prognosen von unabhängigen Vermögensverwaltern in der Schweiz zusammen. An der jüngsten Umfrage beteiligten sich rund 100 Personen.

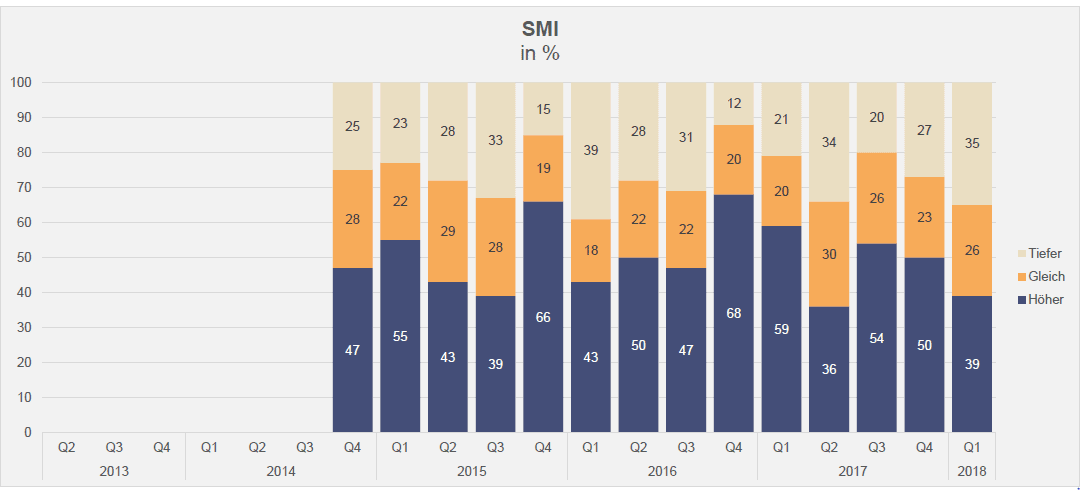

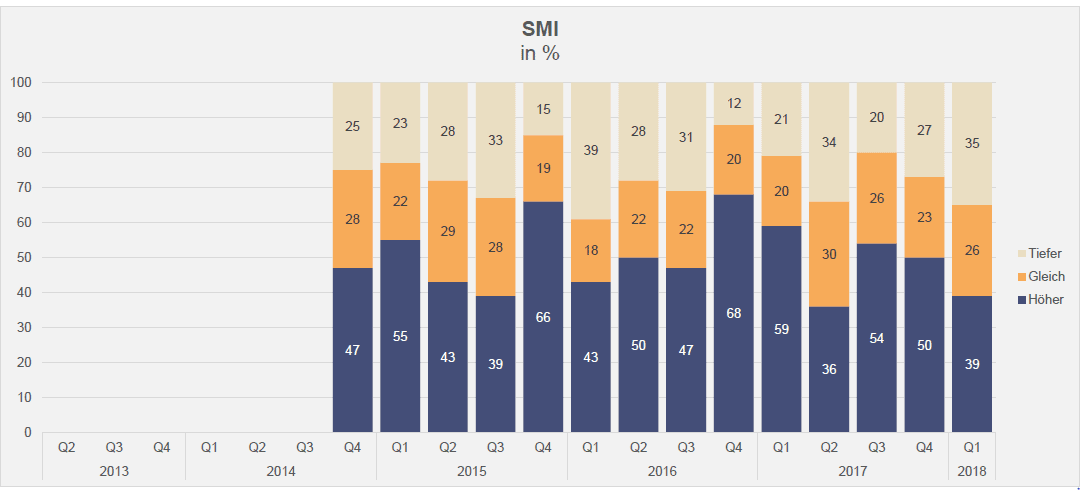

Mehr als ein Drittel der befragten Vermögensverwalter (35 Prozent) rechnet in den nächsten drei Monaten mit tieferen Kursen im Swiss Market Index (SMI). Vor drei Monaten, also Anfang Januar 2018, waren es erst 27 Prozent gewesen (vgl. Grafik).

Eine ähnliche Situation zeigt sich auch mit Blick auf Europa, wo 35 Prozent (Vorquartal: 28 Prozent) der Umfrageteilnehmer tiefere Kurse im EuroStoxx50 erwarten. Beim S&P500 in den USA erwarten 37 Prozent (Vorquartal: 32 Prozent) der Befragten tiefere Kurse.

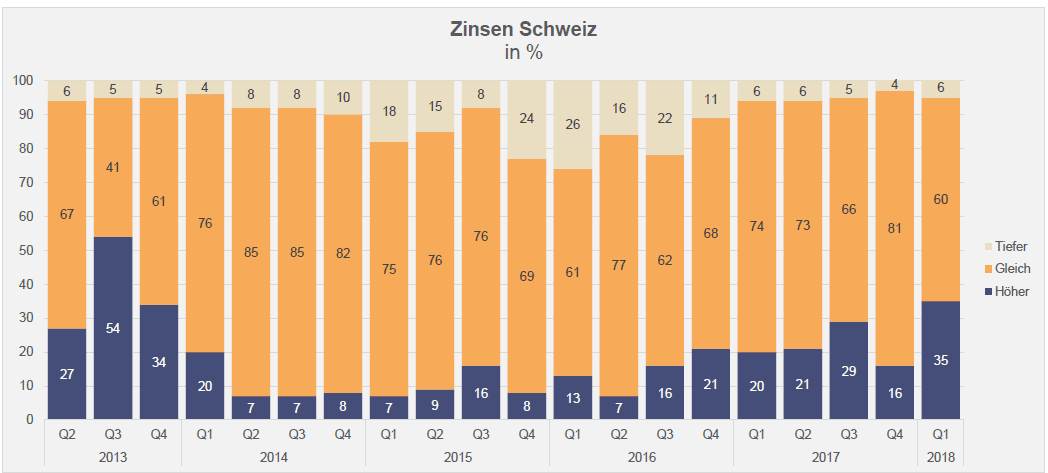

Steigende Zinsen

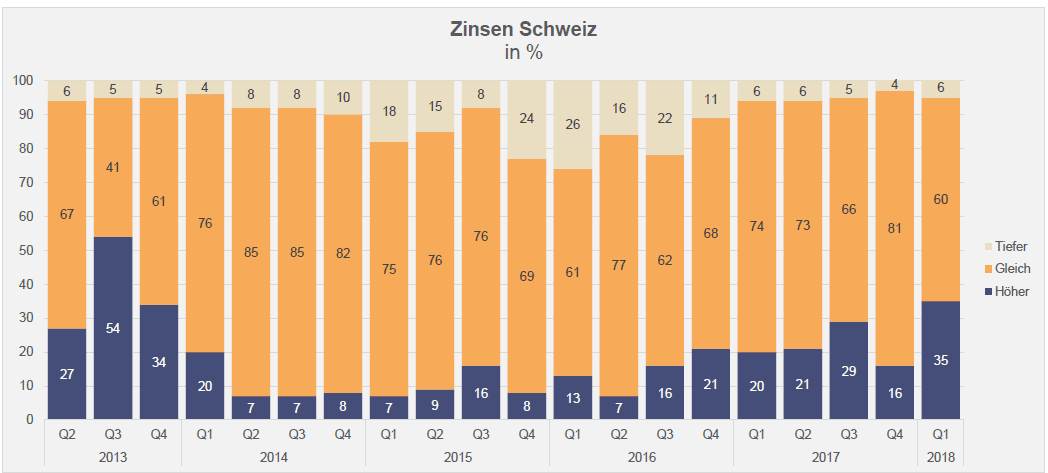

Einigkeit herrscht auch bezüglich der Zinsentwicklung: In der Schweiz gehen 35 Prozent der Befragten (Vorquartal: 16 Prozent) von steigenden Zinsen bei den 10-jährigen Staatsanleihen aus. In Deutschland sind es gar 40 Prozent (Vorquartal: 24 Prozent), während in den USA 35 Prozent der Befragten (Vorquartal: 16 Prozent) eine Zinserhöhung in den nächsten drei Monaten erwarten.

Der Anteil derjenigen Markteilnehmer, die jetzt noch von tieferen Zinsen, hat sich fast aufgelöst und ist in den USA mittlerweile so tief wie vor fünf Jahren (vgl. nachfolgende Grafik).

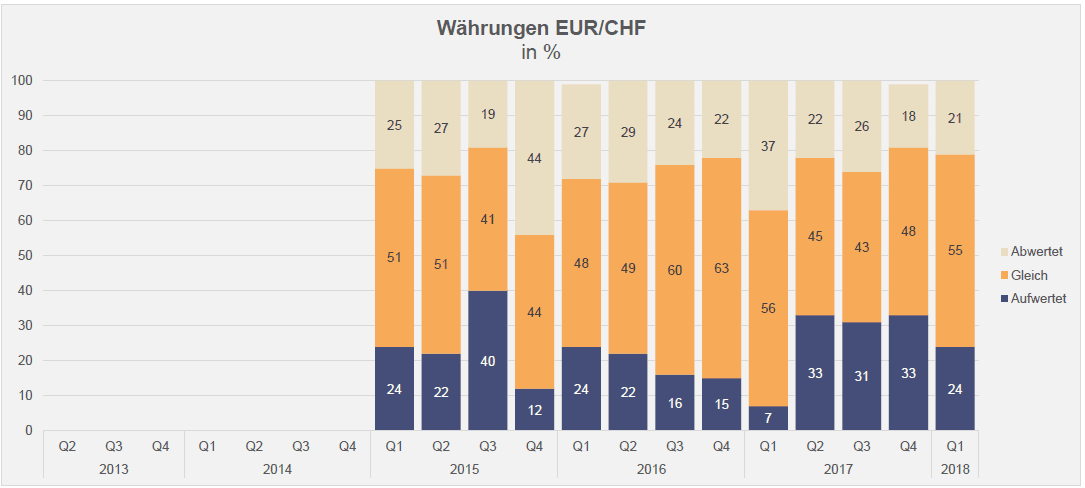

Dollar-Abschwächung erwartet

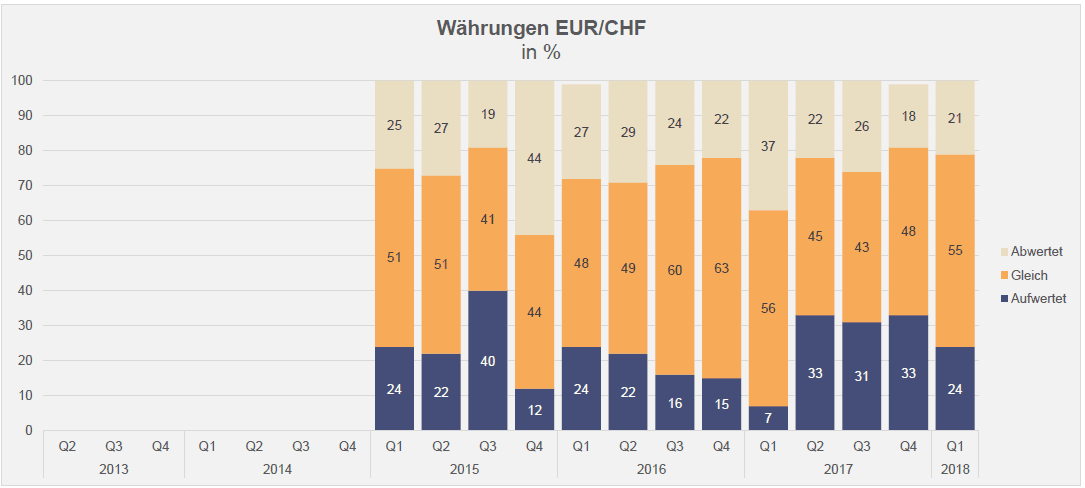

Bei den Währungen gehen die Schweizer Vermögensverwalter insgesamt von einer stärkeren Angleichung zwischen dem Euro und dem Franken aus: Dabei prognostizieren 55 Prozent der befragten Frachleute (im Vorquartal: 48 Prozent) ein gleichbleibendes Verhältnis, während nur noch 24 Prozent (im Vorquartal: 33 Prozent) eine stärkere Gemeinschaftswährung in Europa erwarten.

Mit Blick auf den Dollar lässt sich unschwer erkennen, dass die Befragten gegenüber Anfang Jahr mehr oder weiger von einem Status quo ausgehen oder tendenziell sogar eine leichte Abwertung des «Greenback» erwarten (vgl. nachfolgende Grafik).

Handelskrieg trübt die Erwartungen

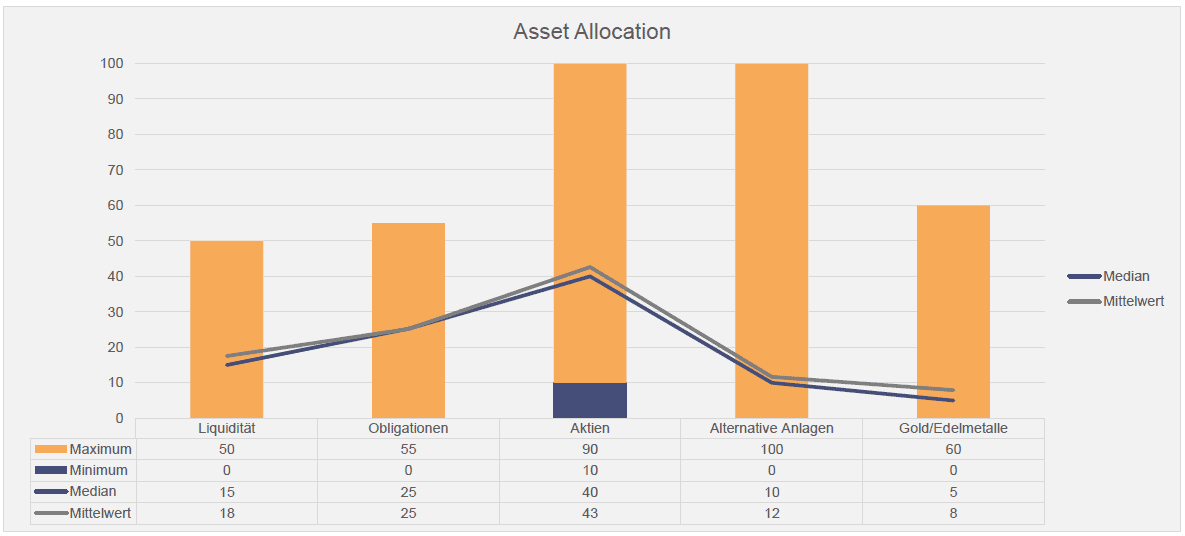

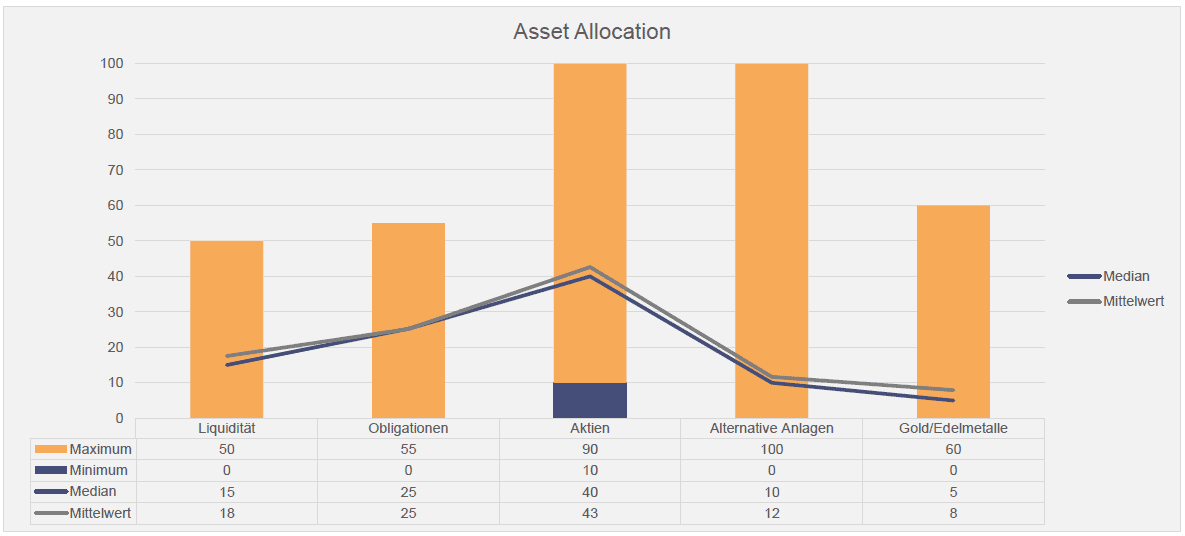

Bereits zum zweiten Mal in Folge haben viele unabhängige Vermögensverwalter in ihren Portefeuilles die Aktienquote gesenkt. Parallel dazu reduzierten zahlreiche Markteilnehmer auch ihren Obligationenanteil. Entsprechend erhöhte sich die Liquidität in den Portefeuilles.

Mit anderen Worten: Nach dem fulminanten Börsenstart 2018 sind die meisten Akteure überaus vorsichtig geworden, was nicht zuletzt auf den drohenden Handelskrieg zwischen den USA und China zurückzuführen ist, der die Kurse an den Finanzmärkten bereits merklich belastet hat (vgl. nachstehende Grafik).

Konkret präsentiert sich die Zusammensetzung (Median) wie folgt: Der Anteil an Aktien beträgt nun 40 Prozent (Vorquartal: 45 Prozent), derjenige der Obligationen 25 Prozent (Vorquartal: 30 Prozent), während die Liquidität 15 Prozent (Vorquartal: 10 Prozent) ausmacht.

Alternative Anlagen liegen unverändert bei 10 Prozent, während der Anteil an Gold und anderen Edelmetallen 5 Prozent (unverändert) beträgt, wie der AVI-Umfrage weiter zu entnehmen ist.

Gut ein Viertel (26 Prozent) der befragten Vermögensverwalter wollen in den nächsten zwölf Monaten auch mehr Personal engagieren (vgl. Grafik unten). Das kommt nicht ganz von ungefähr. Denn offenbar konnten viele von ihnen in den vergangenen sechs Monaten deutlich mehr Geld verwalten – einerseits über Neugeldzuflüsse und andererseits dank der Marktperformance.

Kontakt: Nicolas Peter, Head Asset ManagementTelefon: +41 58 680 60 42Quelle: Finews AG, Zürich (Link zum Artikel auf finews.ch)

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.